Devlet ve şirketlerin para ihtiyaçlarını karşılaması için çeşitli araçlar vardır. Bunlardan birisi bonodur. Kısa vadeli finansman ihtiyacının karşılanmasında karşımıza çıkan bonolar, tahvillere benzeyen ancak onlardan farklı özellikleri bulunan araçlardır.

Borçlanma amacıyla çıkarılan bonolar, finans piyasaları için de avantajlı enstrümanlardan birisidir. Çünkü sabit getirisi bulunur ve anapara garantisi verir. Borsa İstanbul çatısı altında Borçlanma Araçları Piyasası aracılığıyla işlem görürler.

Dilerseniz şimdi bono nedir, özellikleri nelerdir ve yatırımı nasıl gerçekleşir konularına göz atalım:

Bono Nedir?

Devlet ve özel şirketler tarafından finansman ihtiyacının karşılanması için çıkarılan borç senetlerine bono denir. Borsada işlem gören yatırım araçları arasında yer alır. Vadeleri 2 aydan az 365 günden fazla olamaz. Bu özellikleriyle tahvillerden belirgin bir şekilde ayrılırlar. Çünkü tahviller de borçlanma ihtiyacının karşılandığı kıymetli kağıtlardır.

Devlet ve özel şirketler tarafından finansman ihtiyacının karşılanması için çıkarılan borç senetlerine bono denir. Borsada işlem gören yatırım araçları arasında yer alır. Vadeleri 2 aydan az 365 günden fazla olamaz. Bu özellikleriyle tahvillerden belirgin bir şekilde ayrılırlar. Çünkü tahviller de borçlanma ihtiyacının karşılandığı kıymetli kağıtlardır.

Tıpkı bankadan aldığımız krediler gibi, bono da şirket veya devlet tarafından alınan borcun ödeneceğini belirten ticari bir belgedir. İkinci el piyasada alınıp satılabilen bonolar, emre muharrer senet ismiyle de anılırlar.

Bonolar Türk Ticaret Kanunu’nun 776. ve 779. maddelerine göre düzenlenirler. Faizleri sabit veya değişken olabilir. Belirtilen vadenin sonunda yatırımcısına, ödediği anaparayı geri ödemeyi taahhüt eder. Ayrıca belirtilen oran üzerinden faiz kazancı sunar.

Bonoların Özellikleri Nelerdir?

Bonoların en belirgin özellikleri vadeleridir. Ayrıca faiz özellikleri olması da banka kredilerine benzediklerini gösterir. Şirket tarafından çıkarılma özellikleri ise hisse senetlerine benzetilmelerinin nedenidir.

Bonolarda alacaklıya lehtar, borçluya muhatap adı verilir. Borçlu taraf bir devlet veya şirkettir. Alacaklı ise yatırımcılardır.

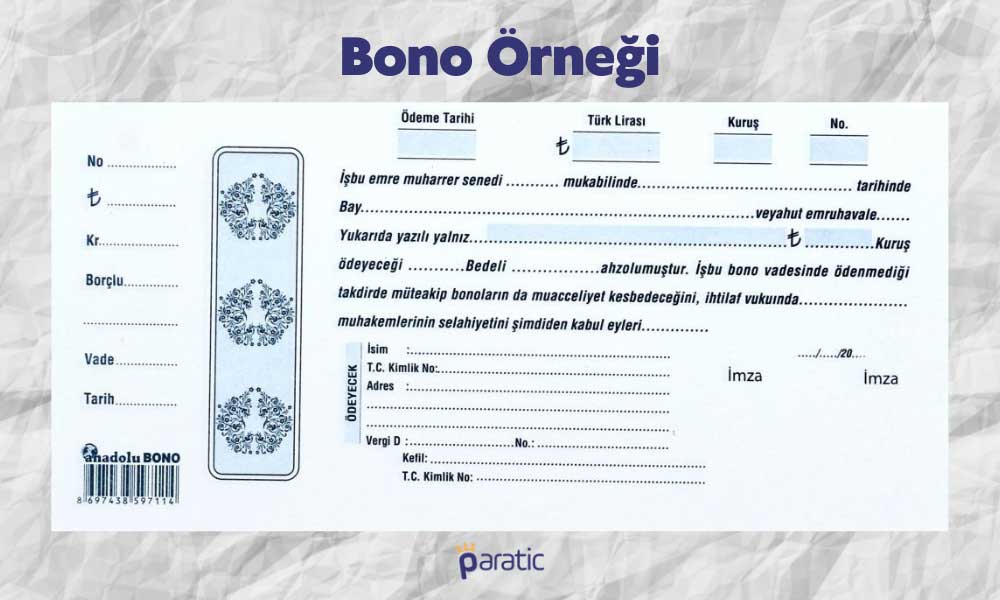

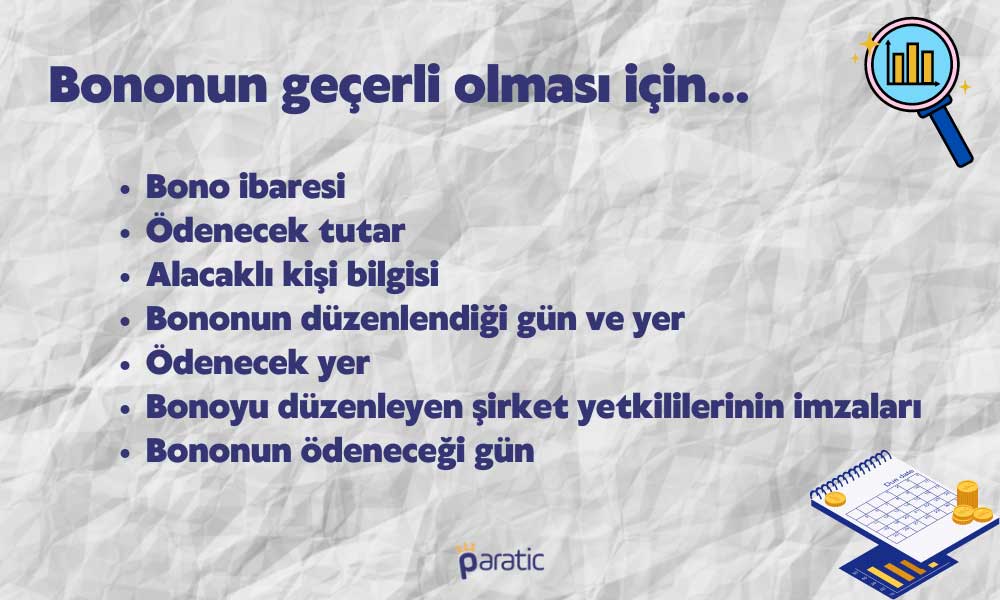

Bonoların yasal ve geçerli olabilmesi için üzerinde “bono” ibresinin yazılı olması gerekir. Aynı zamanda bu ibareler üzerinde olmalıdır:

Eğer bu ibareler bulunmaz veya eksik bulunursa bono geçersiz sayılır. Dolayısıyla bono yatırımında bunlara dikkat edilmelidir.

Eğer bu ibareler bulunmaz veya eksik bulunursa bono geçersiz sayılır. Dolayısıyla bono yatırımında bunlara dikkat edilmelidir.

Bonoların bir diğer özellikleri ise amaçlarıdır. Genellikle; teminat, ödeme, ispat gibi amaçlarla kullanılır. Dolayısıyla şirketlerin yoğun olarak kullandıkları çek gibi kıymetli evraklardan birisidir.

Tahsilat şekilleri de bir diğer özellikleridir. Genellikle iki şekilde tahsilatı söz konusudur. Bunlardan biri vade geldiğinde tahsilat, diğeri vade gelmeden tahsilattır. Vade günü geldiği zaman tahsil edilmesi durumunda sözleşmede belirtilen tüm durumlar geçerli olur. Eğer vade öncesinde tahsil edilirse o zaman ıskonto edilerek tahsilat gerçekleşir. Genellikle böyle bir durumda faiz gelirinde değişiklik olacaktır.

Bono Çeşitleri

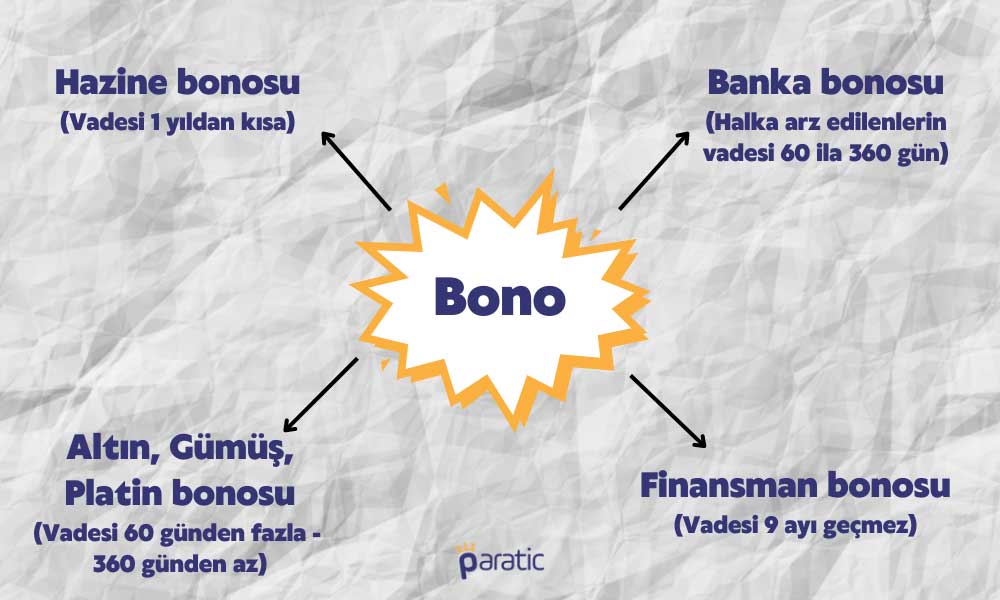

Düzenleyen tarafa göre bonolar farklı isimlerle anılır. Mesela Hazine bonosu, banka bonosu gibi isimleri mutlaka duymuşsunuzdur. Şimdi bu türleri inceleyelim:

Hazine Bonosu

İsmi en çok duyulan tür, Hazine bonosudur. Devlet bonosu ismiyle de anılır. Hazine tarafından çıkarılan türdür. Vadesi 1 yıldan kısadır. Türk lirası cinsinden olabildiği gibi döviz cinsinden de olabilirler. Devlet iç borçlanma senetleri arasında yer alırlar.

Hazine bonoları vade tarihine kadar elde tutulduğu zaman, anapara ve faiz ödemesi garantisine sahiptir. Devletin kısa vadeli finansman ihtiyacının finanse edilmesi için ihraç edilirler. Sabit getirilidir ve yüksek likiditeye sahiptir.

Bütçe açıklarının dönemsel olarak karşılanması ve hazinenin geçici nakit ihtiyacının giderilmesi amacıyla çıkarılırlar.

Finansman Bonosu

Genellikle büyük firmalar, bankalar ve finans kuruluşları tarafından basılıp ihraç edilen bonolardır. Şirketlerin kısa vadeli finansman ihtiyacının giderilmesi için basılan borç senetleridir.

Finansman bonolarının vadesi genel olarak 9 ayı geçmemektedir. İskontolu olarak ihraç edilirler. Nominal değerleri, anapara ve faizi içerir.

Halka açık anonim ortaklıkların ihraç edebileceği maksimum finansman bonosu tutarı, genel kurulca onaylanmış son yıllık bilançoda görülen çıkarılmış veya ödenmiş sermaye ve yedek akçeler ile yeniden değerleme değer artış fonunun toplamından varsa toplam zararların düşülmesinden sonra kalan miktarı geçemez.

Banka Bonosu

Kalkınma ve yatırım bankaları tarafından çıkarılan bonolardır. Bankalar, borçlu sıfatıyla bono düzenler ve sermaye piyasalarından kaynak sağlamak için çıkarırlar.

Sermaye Piyasası Kurulu tarafından kayda alınan ve sonrasında ihraç edilerek ıskonto esasına göre satılan menkul kıymetlerdir. Vadeleri iki şekilde belirlenmektedir. Halka arz edilecek bonoların vadesi 60 ila 360 gün arasında değişmektedir. Tahsilli satılacak olanların vadesi 15 ila 360 gün arasındadır. Halka arz nedir öğrenmek için ilgili yazımızı ziyaret edin.

Halka arz ile sunulacak banka bonolarının satışta uygulanacak vadeye uygun ıskonto oranı yıllık bazda hesaplanır. Satış süresi içinde de banka tarafından duyurulur. Bunlar ise ikinci el piyasada serbestçe alınıp satılabilirler.

Banka bonolarının iki önemli avantajı vardır. Vergi bunlardan birisidir. Türk lirası cinsinden olan banka bonolarının stopajı yüzde 10’dur. Likidite ise ikinci avantajdır. Banka bonoları yatırımcı tarafından vade dolmadan her zaman nakde çevrilebilir.

Altın, Gümüş, Platin Bonoları

Kıymetli madenler ve Kıymetli Taşlar Piyasası üyesi olan bankalar veya kıymetli maden aracı kurumları tarafından çıkarılan bonolardır. Adından da anlaşılacağı üzere kıymetli maden cinsinden düzenlenirler.

Altın, gümüş, platin bonoları ıskontolu veya ıskontosuz olarak satılabilirler. Vadeleri ise 60 günden az veya 360 günden fazla olamaz.

Bono Hesaplama Nasıl Yapılır?

Bono hesaplaması da yatırımcıların merak ettiği konular arasındadır. Para nasıl katlanır diyenlerin yöneldiği bonolarda hesaplama, temel olarak faiz ve vadeye dayanır.

Hazine bonosu, vade bitmeden bozdurulursa, bozdurma günü geçerli olan faiz oranı üzerinden hesaplanmaktadır.

Satın alınan gün ile bozdurulan gün faiz oranlarının farklı olduğu durumlarda ise alınması planlanan faiz tutarına göre azaltma ya da artırma yapılır. Hazine bonosu faiz getirisi formülünde ana para, vade bitimine kalan gün sayısı ve yıllık basit faiz oranı parametreleri kullanılır.

Öte yandan tarayıcınızın arama kutusuna bono hesaplama yazdığınızda karşınıza hem bankaların hem de özel şirketlerin hesaplama araçları çıkacaktır. Bu araçları kullanarak ne kadar faiz getirisi elde edebileceğiniz hakkında fikir alabilirsiniz.

Bono Yatırımı Nasıl Yapılır?

Bono yatırımı Borsa İstanbul üzerinden menkul kıymetler borsası tarafından yapılmaktadır. Borsada işlem gören bonoların hepsine yatırım yapabilirsiniz. Bunun için gerçek hesap açtırmanız ve yasal olarak yatırımcı olmanız gerekiyor.

Bu işlemler aracı kurumu tarafından yapılmaktadır. Bu nedenle piyasada faaliyette bulunabilmeniz için işlemlerinizi borsa şartlarına uygun olarak düzenleyecek kurum seçiminde bulunmanız gerekir.

SPK’nın internet adresinde sunmuş olduğu listeden borsada görevli olan kurumlara ulaşabilirsiniz. İster banka isterseniz de özel şirketlerden birini seçerek, yatırım hesabınızı kısa bir süre içerisinde açtırabilirsiniz.

Yatırım hesabınızın aktif hale gelebilmesi için kimlik bilgilerinizin ve yaşadığınız yeri belgeleyen ikametgah adresinizin fotokopisi gerekmektedir. Bunları eksiksiz olarak kuruma ulaştırdığınızda gerçek hesabınız bir haftayı geçmeden açılmış olur.

Böylece istediğiniz bonoyu alıp, satma hakkına sahip olursunuz. Bunun için belli bir miktarda hesabınızda para olması gerekir. Her bononun değeri aynı olmadığı için yatırım yapacağınız borç senedinin minimum miktarı kadar paranızın bulunması gerekir.

Yatırım yaptığınız borç senedinin yasal yükümlülüğünün olması şarttır. Bunu anlamanız için senedin üzerinde yazılı olan bilgilere dikkat etmelisiniz.

Geçerliliğini koruması için bono sözcüğü, lehtarın ismi ve soyadı (alacaklının), düzenlendiği tarih (keşide), nerede düzenlendiğine dair açık adres, senedi düzenleyenin imzası, ödeme yeri, vade süresi, ne kadar ödeme yapılacağı gibi ifadelerin düzgün bir şekilde belirtilmesi gerekiyor.

Özellikle banka veya devletten alacağınız bonolarda, bu hususlara dikkate almalısınız. Çünkü aksi durumda senetler geçerli olmayacaktır.

Enflasyon ve faiz oranlarıyla ters ilişki içerisinde olan bonolara yatırım yapılacağı zaman kesinlikle makroekonomik veriler düzenli olarak takip edilmelidir. Çünkü ekonominin olumlu yönde artış göstermesiyle faiz oranları bir hayli artış göstermektedir.

Yatırımcılar bonolardan ziyada yüksek getiri sağlayacak olan dövizlere yatırım yaptığından, borç senetlerinin değerleri düşecektir. Bu yüzden bu kıstası unutmamanız gerekiyor. Ülkelerin finansal durumlarını inceleyerek, hangisine yatırım yapacağınızı belirleyebilirsiniz.

Kısacası bono yatırımı yapmadan önce piyasa ve alım-satım şartları hakkında tüm detayları öğrenmelisiniz. Yukarıda da belirttiğimiz gibi kullanacağınız banka ya da aracı kurumda bir yatırım hesabı açarak bono alım-satımı işlemlerine başlayabilirsiniz.

Bu işlemlerin temeli Borsa İstanbul’un Borçlanma Araçları Piyasası’nda gerçekleştiği için önceliğiniz menkul kıymetin işlem göreceği piyasa hakkında bilgi edinmek olmalı. Çünkü borsa nedir ya da borsa riskleri nelerdir bilmeden bono yatırımı yapmak pek doğru olmayacaktır.

Bono Nasıl Alınır, Nasıl Tahsil Edilir?

Bono nasıl alınır sorusunu, bono yatırımı nasıl yapılır başlığı altında yanıtladık. Üzerinden kısaca geçmek gerekirse bonolar, yatırımcının tercihine göre bankalar ya da aracı kurumlar aracılığıyla alınabilir.

Bono nasıl tahsil edilir konusuna geldiğimizde ise iki farklı tahsilat şekli bulunmaktadır. Bunlardan birincisi, bononun vade süresi dolduğunda alacaklının borçlu tarafa başvurması ve ödenecek tutar karşılığında senedi vermesidir.

İkinci yol ise ile alacaklının ödeme zamanı gelmeden bir bankaya gitmesi ve senedi iskonto yaptırmasıdır.

Vade süresi dolup ödeme süresi geldiğinde borçlu borcunu bankaya öder. Bu işlemle borçlunun herhangi bir kazancı ya da kaybı yoktur fakat banka ve alacaklı avantajlı konumdadır.

Çünkü alacaklı, bonoyu vadeden önce tahsil etmek istemiştir. Dolayısıyla bank senet üzerinden bir miktar para alır.

Birçok banka müşterilerine iskonto kredisi teklif etmektedir. Bankalar bu şekilde alacaklısı olunan senetleri belli bir tutar karşılığında iskonto ederek, alacağı vadeden önce müşteriye ödemektedir.

Süper Bono Nedir?

Bono yatırımcısına mevcut ekonomik duruma göre getiri oranı sunar. Bu oran, mevcut faiz oranlarının çok üstünde olmazken, birbirine yakın seyreder. Ancak ekonomide yaşanan kriz hallerinde bu durum bozulur.

Bono yatırımcısına mevcut ekonomik duruma göre getiri oranı sunar. Bu oran, mevcut faiz oranlarının çok üstünde olmazken, birbirine yakın seyreder. Ancak ekonomide yaşanan kriz hallerinde bu durum bozulur.

Bütçenin ciddi açık verdiği dönemlerde, Hazine’nin nakit ihtiyaçları karşılanamaz boyutlara gelebilir. Ekonomilerde; kontrolsüz döviz hareketleri, yerli paraya güvenin kaybolması ve yüksek enflasyonla birikimlerin erimesi gibi olağandışı şartlar görülebilir.

İşte bunun gibi durumlarda piyasaları sakinleştirmek için getiri bakımından oldukça cazip bonoların satışı gündeme gelir. Bunlar süper bono adıyla anılır.

Süper bonoların faiz getirisi, mevduat faizinin oldukça üzerindedir. Hatta yüksek enflasyona yakın veya onun üstünde olabilir. 12 aydan kısa süreyle çıkarılacak bu bonolar, ülkemizde ilk kez 1994 yılında Tansu Çiller döneminde kullanılmıştır.

Çiller başkanlığındaki DYP – SHP hükümeti, faizleri düşürmek için piyasaya yüksek miktarda para verir. Bunun sonucunda beklenenin aksine yüksek likidite, faizi düşürmeye yetmez. Hatta dövize hücum edilmesine neden olur.

Hükümet, döviz satıp talebi düşüreceğini ve paranın borsaya yönleneceğini tahmin etmiştir. 52 milyon dolarlık hacmi olan borsa yatırımcı çekemez. Bankalar yüksek devalüasyon olacağı beklentisiyle hareket eder. Piyasaya sürülen döviz ise fiyatları daha da artırır. Dolar birkaç ay içinde 8 bin liradan 42 bin liraya tırmanır. Döviz rezervleri ise 7 milyar dolarken, Nisan 1994 tarihinde 3 milyar dolara geriler.

Hükümet bu durum karşısında 5 Nisan 1994 tarihinde enflasyonu hızla düşürmek, Türk lirasında istikrar sağlamak gibi amaçlarla 5 Nisan Kararları’nı açıklar. Dövize olan talebi kesmek ve kısa dönemli kamu borçlarını ödeyebilmek için Mayıs ayında yüzde 400 faizli borçlanma kağıtlarını piyasaya sürer. İşte bu şekilde süper bonolar, Türk piyasalarına girmiş olur.

Tahvil ve Bono Arasındaki Farklar Nelerdir?

Pek çok yönden birbirine benzeyen tahvil ve bonolar, bu nedenle sık sık karıştırılır. Terimleri çok bilmeyenler için tahvil ile bono birbirinden farklı görünmese de bariz bir ayrışma vardır.

Bono tahvil farkı merak ediyorsanız, şu temel ayrışmayı bilmelisiniz.

- Tahvillerin vadesi 1 yıldan uzun olabilir.

- Bonoların vadesi ise en çok 1 yıl olabilir.

Yani iki borçlanma aracını birbirinden ayıran şey vadedir. Tahvil nedir merak edenler için tahvilin “devletin veya özel bir kuruluşun ödünç para almak için çıkardığı, değişik dönemlerde belirli oranlarda faiz getiren yazılı senet” olarak tanımlandığını da belirtelim.

Tıpkı bono gibi tahvillerde de farklı türler bulunmaktadır. En çok kullanılanlar; devlet tahvilleri, hamiline ve nama yazılı tahviller, sabit ve değişken faizli tahviller, endeksli tahviller, TÜFE’ye (tüketici fiyat endeksi) endeksli devlet tahvilleri, primli ve başa baş tahviller, garantili ve garantisiz tahviller, paraya çevrilme kolaylığı sunan tahviller, ikramiyeli tahviller, geri çağrılabilir tahviller, hisse senedi (pay senedi) ile değiştirilebilir tahviller, kara iştirakli tahvillerdir.

Bankalardan alınan hazine bonolarında karşılıksız satılırsa banka batarsa. güvence de olmadıgını açık açıkk. niye. Söylemiyorlar . İmar bankasına el koyunca hazine bonosu alanlar dışında magdur olmadı

Hazine bonoları da. Bankalar karşılıksız satar banka batarsa riskli

Hazine bonoları bankalar acıga satar banka batarsa risklidir mevduat kayıtlı olmasada garanti de bonolar rikslidir bonozedeler

Bankadan alınan hazine bonosu güvencesi olmadıgını açık açık. niye söylemezler banka karşılıksız satarsa müşteri ne bilsin