Avroil olarak da bilinen Eurobond’lar, yatırımcıların birikimlerini değerlendirmek için tercih ettiği alternatif uzun vadeli yatırım araçlarından biridir. Devlet ya da şirketler tarafından çıkarılan Eurobond, yurt dışından kaynak sağlama amacıyla döviz cinsinden ihraç edilir.

Borçlanma araçları arasında yaygın bir şekilde kullanılır ve uluslararası piyasalarda genellikle USD ya da EUR cinsinde bulunur. Ancak JPY, CHF gibi para birimlerinde ihraç edilenleri de vardır.

Kupon ödemeli ve sabit getirili olan Avroil, güvenilir pasif gelir yöntemlerinden tahvil ve Hazine bonosu ile benzer yapıdadır. Fakat dış finansman kaynağı olduğu için devlet iç borçlanma senetlerinden değildir. Ancak Eurobond nedir noktasında bilinmesi gereken daha pek çok konu vardır. Eurobond nasıl alınır, ne zaman almak mantıklıdır, getirisi ne kadardır, özellikleri nelerdir gibi soruların yanıtları, ülkemiz dahil dünya çapında pek çok kişi tarafından araştırılmaktadır.

Eurobond’lar, borçlunun ikamet ettiği ülkedeki yatırımcıların yanı sıra dünyanın her yerindeki yatırımcılara herhangi bir önemli para birimi üzerinden satılan orta ve uzun vadeli pazarlanabilir menkul kıymetlerdir.

Avrovil olarak da bilinen senetler, devlet ya da şirketlerin, kendi ülkeleri dışında kaynak sağlamak amacıyla uluslararası piyasalarda yabancı para birimleri üzerinden satışa sundukları, genellikle uzun vadeli yatırım araçlarıdır.

Tanım olarak devlet iç borçlanma senetlerinden hazine bonosu ve devlet tahvilleri ile benzese de dış borçlanma statüsündedir. Eurobond getirileri ve faiz oranları, ihraç eden ülkenin ya da şirketin kredi risk primi (CDS) ve kredi notu ile doğru orantılıdır.

Mesela dünyanın en büyük ekonomisi olan Amerika’nın ihraç ettiği Eurobond’ların faiz oranları yüzde 1 civarındayken, gelişmekte olan ülkelerin faiz oranları yüzde 10’ları aşmaktadır. Bu ayrım politika faizi kaynaklıdır.

Eurobond Nasıl Alınır?

Eurobond’lar özellikle döviz yatırımcılarının portföyünde bulunan kârlı yatırım araçlarındandır. Risk iştahı yüksek olmayanlara hitap eden borçlanma araçları, ihraççının bulunduğu ülkenin para birimi dışındaki herhangi bir ülkede ve para biriminde ihraç edilebilir.

Eurobond yatırımı yaparken dikkat edilmesi gerekenlerin başında ihraççı, faiz ve getiri gibi konular gelir. Kuruluşların düşük faiz oranlarıyla yabancı para cinsinden sermaye artırmasına olanak tanıyan bu tahviller oldukça likittir ve borsalarda işlem görmektedir.

Yatırımcılar Eurobond’ları, bankalar ya da aracı kurumlar aracılığıyla alıp satabilir. Bunun yanında gibi bazı yatırım fonları üzerinden de Eurobond alım satım işlemleri gerçekleştirilmektedir.

Ülkemizde Ziraat Bankası, Halk Bankası, VakıfBank, Akbank, DenizBank, Finans Bank, Yapı Kredi Bankası, Garanti Bankası, İş Bankası gibi pek çok kurum aracılığıyla Eurobond yatırımı yapabilirsiniz. Bunun için aracı kurum veya bankaya giderek yatırım hesabı açtırmalısınız.

Hesap prosedürünü hallettikten sonra alım için emir verebilirsiniz. Yüksek miktarda birikime sahip olanlar için iyi bir yatırım aracı olan Eurobond’lar, küçük miktarda birikime sahip olanların da ilgisini çekmektedir.

Eurobond En Az Ne Kadar Alınır?

Eurobond yatırımı için gereken minimum tutar kurumdan kuruma değişirken piyasada 1000 USD, 2000 USD/EUR gibi rakamların olduğu bilinmektedir.

Eurobond’lara yurt dışı piyasalar üzerinden yatırım yapılmaktadır. Özellikle Londra Borsası dış borçlanma senetlerinin yüksek işlem hacminin gerçekleştirildiği, Türkiye saatleri ile 10:00 – 17:00 arasında işlemlerin yapıldığı piyasadır.

Bunun dışında New York Borsası da Eurobond alım satım işlemi için yatırımcıların tercihini oluşturmaktadır. Ama Londra Borsası gibi yüksek işlem hacmine sahip değildir. Bu konuda likit akışı yüksek olan piyasada yatırım yapmak uzmanlar tarafından daha kârlı görülmektedir.

Eurobond Riskleri Nelerdir?

Eurobond değer kaybeder mi başlığı altında da belirttiğimiz gibi her yatırım aracında olduğu gibi Eurobond’larda da riskler vardır.

Eurobond’lara yatırım yapmak döviz kuru riski, politik risk ve kredi riski gibi bazı riskleri taşır. Döviz kuru riski, yatırımcının para birimi ile Eurobond’un bulunduğu para birimi arasındaki döviz kurlarındaki dalgalanmalardan kaynaklanırken politik risklere düzenleyicilerin kuralları dahildir.

Çünkü farklı yetki alanları, bu menkul kıymetlerin ihraç ve ticaretini düzenleyen farklı kurallara sahiptir. Aynı zamanda bazı Eurobond’lar yerli tahvillerden daha az likit olabilir, bu da yatırımcıların fiyatları etkilemeden bunları ikincil piyasada satın almalarını veya satmalarını daha zor hale getirebilir.

Eurobond riskleri denildiğinde kredi riski de ön plandadır. Bu, yatırımcıların, ihraççının faiz veya anapara ödemelerinde temerrüde düşme riski demektir.

Öte yandan özellikle sabit faiz oranlı Eurobond’ların piyasa değeri, faiz oranı riskine karşı savunmasızdır. Faiz oranlarının yükselmesi tahvil fiyatlarında düşüşe faizin düşüşü ise fiyatlarda değerlenmeye neden olabilir.

Eurobond Vergilendirmesi Nasıl Yapılır?

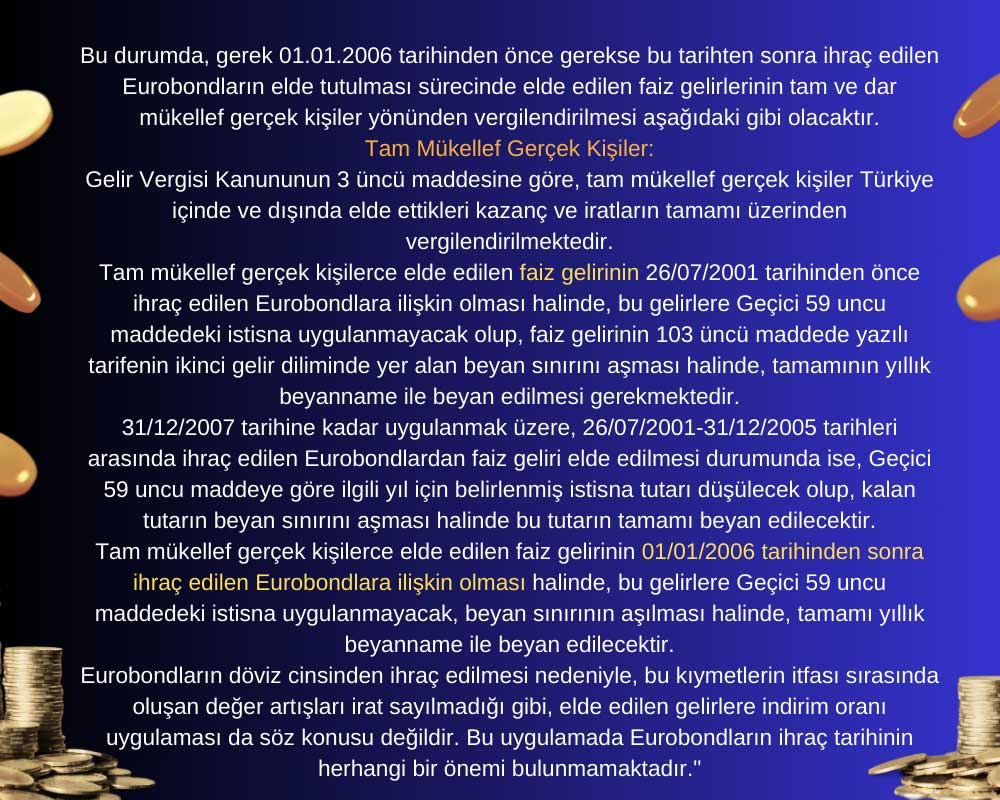

Eurobond’lar Geçici 67. Madde kapsamında vergiden muaf tutulsa da elde edilen gelirler beyan edilmelidir. Bu kıymetlerin ödemeleri ilgili yabancı para biriminde yapılmakta ve TL bazında değer artışı hesaplanması gerekmektedir. Bu da kur farkının vergilendirilmesine yol açar.

Gelir İdaresi Başkanlığı’nın internet sitesinde taslak halinde yayınlanmış olan 258 seri no’lu tebliğde şu açıklamalara yer verilmektedir:

“Gelir Vergisi Kanununun 75 inci maddesinde; ticari, zirai veya mesleki faaliyet dışında nakdi sermaye veya para ile temsil edilen değerlerden oluşan sermaye dolayısıyla elde edilen kar payı, faiz, kira ve benzeri iratlar menkul sermaye iradı olarak değerlendirilmekte olup, yukarıda da belirtildiği üzere, her nevi tahvil ve Hazine bonosu faizleri menkul sermaye iradı olarak kabul edilmektedir.”

Vergi uygulaması bakımından, Hazine tarafından yurt dışında ihraç edilen menkul kıymetler de (Eurobond) Devlet tahvili ve Hazine bonosu gibi değerlendirilmektedir.

Bu kapsamda, Eurobondlardan elde edilen faiz gelirleri, Gelir Vergisi Kanununun 94 üncü maddesinin 7/a bendine göre %0 (sıfır) oranında tevkifata tabi tutulmakta olup, vergi uygulamasında tevkifat oranı sıfır olarak belirlenmiş kazançlar tevkifatlı kabul edilmektedir.

Eurbondların döviz cinsinden ihraç edilmesi nedeniyle elde edilen faiz gelirlerine indirim oranı uygulanmamaktadır.”

Açıklama şöyle devam ediyor:

Eurobond Hakkında Sıkça Sorulan Sorular

Soru 1: Eurobond ne kadar kazandırır?

Yanıt: Eurobond getirisi, yazının içerisinde de belirttiğimiz üzere ülke, şirket, vade ve riskler gibi faktörlere göre değişkenlik gösterir.

Soru 2: Eurobond almanın riskleri var mı?

Yanıt: Evet, vardır. Kur riskleri, Eurobond’u vadesinden önce elden çıkarma durumunda kayıp riskleri, küresel gelişmeler bunlardan bazılarıdır.

Soru 3: Eurobond’da anapara garantisi var mı?

Yanıt: Eurobond’lar faiz, ülke, piyasa, kur ve likidite gibi riskler içerir ve anapara garantisi bulunmamaktadır. Ancak T.C. Hazinesi tarafından ihraç edilen Eurobond’lar devlet garantilidir.

Bu noktada özelliklerini de paylaşalım:

- Genellikle 5-30 yıl vadeli olarak ihraç edilirler.

- Kupon faizi sabit veya değişken olabilir. Ödemeler yıllık veya altı aylık olabilir.

- Kupon faiziyle dönemsel nakit akımı sağlar.

- Faiz oranlarının düştüğü bir piyasada beklenenden daha yüksek getiriler elde edilebileceği gibi bunun tersi de mümkündür.

- Tahviller hamiline yazılıdır ancak gerçekte alıcıya fiziki teslimat mümkün değildir.Eurobond’lar uzun vadeli olarak ihraç edilmelerine rağmen ikincil piyasada olmalarından dolayı vadesinden önce satılabilmektedir. Bu durumda o anki piyasa koşulları esas alınır.

- Eurobond’lar farklı ülkelerde ihraç edildikleri için her ülkenin politik ve ekonomik risklerine karşı duyarlıdır. Döviz kuru dalgalanmalarına karşı da hassastır.

- Alım satım kotasyonları arasındaki fark, tahvilin likiditesine ve işlem hacmine göre değişmektedir.

- Standart valör tarihi, işlem tarihi artı iki iş günüdür.

- Döviz ve TL mevduat faizlerinin düştüğü bir ortamda, yabancı para yatırımcıları için yüksek kazançlı yatırım fırsatı sunar.

- Eurobond’lar başta Euro ve Amerikan doları olmak üzere Japon yeni, İsviçre frangı gibi dövizler üzerinden ihraç edilir.

- Anapara ve kupon ödemeleri, ihraç edilen Eurobond’un para birimi cinsinden yapılır.

Eurobond Ne Zaman Alınır?

Eurobond ne zaman alınır sorusunun yanıtları, banka ya da aracı kurumunuza göre değişecektir. Örneğin Garanti Bankası’nda taleplerinizi hafta içi 10:00 – 16:00 saatleri arasında yapabilirsiniz.

İş Bankası ise şöyle bilgilendirme yapıyor:

“Eurobond’u mesai günlerinde 11:00-17:30 saatleri arasında şubelerimizden veya İnternet Şubemizden işlem ücreti ve saklama komisyonu ödemeden alıp satabilirsiniz.

Alış ve satış fiyatları Türkiye saati ile her gün saat 11:00’de piyasa gelişmelerine ve fiyat hareketlerine paralel olarak belirlenmekte olup, o gün içerisinde ihtiyaç duyulması halinde fiyatlarda değişiklik yapılabilmektedir.”

DenizBank’ta ise alış-satış işlemlerinin 09:30-14:30 saatleri arasında gerçekleştirilmektedir. Kısacası Eurobond almak için seçeceğiniz kurum, aracı ne zaman alabileceğiniz konusunda belirleyicidir.

Eurobond Almak Mantıklı mı?

Eurobond nedir, vergilendirme avantajları neler, ne kadar güvenilir yatırım aracı sorularının yanıtlarını detaylarıyla ele aldığımıza göre alım yapmanın mantıklı olduğu rahatlıkla söylenebilir.

Eurobond nedir, vergilendirme avantajları neler, ne kadar güvenilir yatırım aracı sorularının yanıtlarını detaylarıyla ele aldığımıza göre alım yapmanın mantıklı olduğu rahatlıkla söylenebilir.

Eurobond satın almanın yerel yatırımcılara sağladığı temel fayda, kendi ülkesinde kalan yabancı yatırımlara erişim sağlamasıdır.

Aynı zamanda riskleri dağıtarak çeşitlendirme duygusu da verir. Daha önce de belirttiğimiz gibi Eurobond’lar diğer araçlara göre oldukça ucuzdur, nominal değeri küçüktür ve oldukça likittir.

Eurobond Mantığı Nedir?

Gelelim yatırım hesabı denildiğinde akla ilk gelen araçlardan Eurobond’ların mantığına!

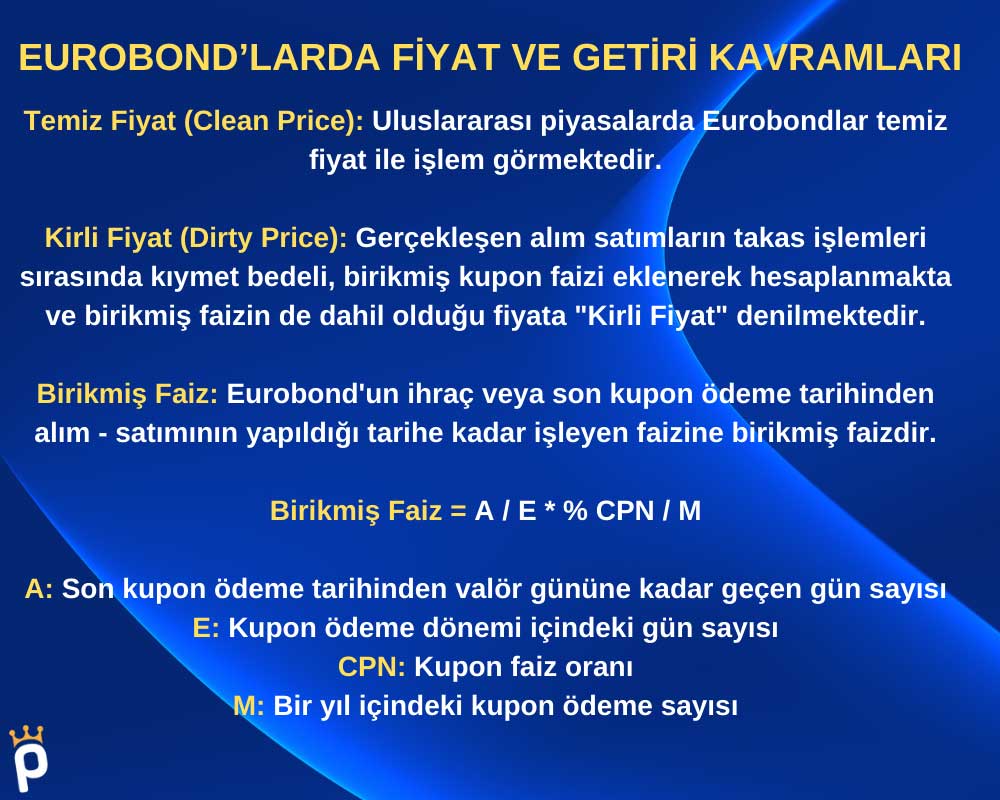

İkinci Dünya Savaşı sonrası dönemde kurulduğu günden bu yana hızlı bir şekilde büyüyen Eurobond piyasası, Euro Clear ve Clearstream gibi takas sistemlerinin sağladığı olanaklarla elektronik ortamda alınıp satılmaktadır.

Sabit ve değişken faizli tahviller için farklı vade sürelerine sahip olabilen borçlanma araçlarının başlıca ihraççıları; devletler, Dünya Bankası gibi uluslararası kuruluşlar ve şirketlerdir.

Sabit faizli Eurobond’ların vadesi 15 yıla kadar, değişken faizli tahvillerin vadesi ise 30 yıla kadardır. Eurobondlar, merkezi olarak tek bir yerde kayıtlı olmadıkları için hamiline yazılı tahvillerdir. Eurobond piyasası, büyük kurumların elinde bulunan tahvillerden oluşan büyük ölçüde toptancı bir kurumsal piyasadır.

Tek bir tahvil ihracının büyüklüğü bir milyar doların çok üzerinde, vadeleri de 5 ila 30 yıl arasında olabilir. Ancak büyük bölümü 10 yıldan kısa vadeye sahiptir. Küresel tahvil piyasası 100 trilyon doların üzerinde büyüklükteyken bunun yüzde 30’unu Eurobond’ların oluşturduğu düşünülmektedir.

Kupon faizi ile yatırımcıya düzenli nakit akışı sağlayan Eurobond’da anapara ve kupon ödemeleri çıkarıldığı döviz cinsi üzerinden yapılır. Alım satım fiyat farkıyla değerinin artması durumunda, buradan kazandırma fırsatı da sunar.

Örneğin, bir şirket Japonya’da ABD doları ya da İsviçre frangı cinsinden bir Eurobond ihraç edebilir.

Eurobond’un finansman açısından popülaritesi, ihraççılara düzenleme ortamına, faiz oranlarına ve piyasanın derinliğine bağlı olarak ihraç edilecek ülkeyi seçme olanağı sunması nedeniyle yüksek esnekliğinden kaynaklanır.

Eurobond’un finansman açısından popülaritesi, ihraççılara düzenleme ortamına, faiz oranlarına ve piyasanın derinliğine bağlı olarak ihraç edilecek ülkeyi seçme olanağı sunması nedeniyle yüksek esnekliğinden kaynaklanır.

Diyelim ki Hintli bir şirket dış pazarlara açılmak istiyor ve ABD’de fabrika kurmayı planlıyor. Genişlemesi için şirketin ABD doları gibi yerel para birimi cinsinden sermaye artırması gerekecek.

Ancak ABD’ye yeni giren bir firma olması ve kredi geçmişinin olmaması nedeniyle krediye erişemiyor. Burada şirket, sermayeyi artırmak için ABD cinsinden Eurobond ihraç edebilir.

İhraççı yanında yatırımcılar için de çekicidir çünkü genellikle küçük nominal değerlere veya düşük maliyetli bir yatırım seçeneği veren nominal değerlere sahiptir. Eurobond’ların likiditesi de yüksektir bu da kolaylıkla alınıp satılabileceklerini anlamına gelir.

Eurobondlar özellikle büyük bir sermaye piyasasına sahip olmayan ülkelerde yerleşik ihraççılar için cazip olmakla birlikte yatırımcılara da çeşitlilik sunmaktadır.

Birikimlerini dövizler üzerinden değerlendirmek isteyenler için avantajlı olan Eurobond’lar yüksek getiri elde etmeyi mümkün kılmaktadır.

Bu yüzden de çoğu yatırımcının tercihini oluşturur. Döviz cinsinden yatırım avantajı da dış borçlanma senetlerinin tercih edilmesinde etkilidir. Çünkü doğru fiyat seviyelerinden faiz oranları dikkate alınarak yatırım yapıldığında beklentiyi karşılayacak güzel miktarlarda kazanç sağlar.

Kupon ödemeleri oldukça yüksektir ve vade bitimi gerçekleşmeden satılarak direkt nakde de çevirebilir. Böylece yatırım yapıldığı süre boyunca istenilen getirilere ulaşılabilir.

Eurobond Ödenmezse Ne Olur?

Eurobond riskleri denildiğinde kredi riski de ön plandadır. Bu, yatırımcıların, ihraççının faiz veya anapara ödemelerinde temerrüde düşme riski demektir. Hükümetlerin temerrüt riski durumunda Eurobond sahibi, ülkenin yasal düzenlemeleri çerçevesinde haklarını arar.

Yatırımcılar, hükümetlerin ya da şirketlerin iflası veya mali durumunun zayıflaması nedeniyle yatırılan sermayenin tamamını veya bir kısmını kaybedebilir. Eurobond’lar ihraççının mali durumundan kaynaklanan riskler taşıdığından bu yatırım ürünleri genellikle kurumlar tarafından garanti edilmemektedir.

Eurobond Değer Kaybeder mi?

Evet, Eurobond değer kaybedebilir fakat belli başlı nedenleri vardır. Çünkü vade sonuna kadar tutulmaları durumunda, anapara ve kupon faizleri ihraç eden kurumun garantisindedir. Fakat vade sonu beklenmeden elden çıkarılmaları durumunda piyasa koşullarına göre anaparadan kayıp riski vardır.

Öte yandan fiyatları ile piyasa faiz oranları zıt yönde hareket eder. Yani piyasa faizleri arttığında Eurobond fiyatları düşerken faizler düştüğünde fiyatlar artar.

Eurobond getiri hesaplamada dikkat edilenlerden biri bu durumdur. Aynı zamanda yatırım yaparken döviz fiyatlarının nelerden etkilendiği bilinmesi gerektiği gibi dış borçlanma senetlerinin değeri neden değişir bilmek gerekir.

Aksi takdirde yapılan yatırımların sonucunda zarar edilir. Eurobond yatırımı gerek bankalar gerekse de forex piyasası aracılığıyla yapılmaktadır. Yüksek işlem hacmine sahip olan Eurobond’lara ülkemizde bulunan çoğu bankadan yatırım yapabilirsiniz. Risksiz görülen bu araçlar yurt içi ve yurt dışında meydana gelen pek çok olaydan etkilenmektedir.

Son olarak, T.C. Hazinesi tarafından ihraç edilen Eurobondlar, devlet garantisi altındadır ve güvenli yatırım araçları olarak görülürler. Dış borçlanma senetleri yüksek likiditeye sahiptir ve dönem dönem ödenen kupon faizleri ile ek kazanç sağlanmaktadır.

Vergi avantajı da Eurobond’ların tercih edilmesi için yadsınamayacak derece önemlidir. Uluslararası piyasalarda işlem gördükleri için online yollardan kolaylıkla yatırım yapılabilmektedir. Tüm avantajı bir arada toplayan finansal enstrümana uzun vadede güvenilir bir şekilde yatırım yapabilir, sonucundan beklentilerinizi karşılayabilirsiniz.