Menkul kıymetler arasında yer alan tahviller, risk ve getiri açısından yatırım dünyasının önemli bileşenlerindendir. Anonim şirketler, devletler gibi tüzel kişilikler için borçlanma aracı olan bu yazılı senetler, birçok kişi tarafından merak edilmektedir.

Sermaye piyasası hakkında çok fazla bilgi sahibi olmayanlar için karmaşık görünse de mantık, diğer borçlanma araçlarıyla benzerdir. Basitçe devlet veya kurumlar tarafından daha ucuza finansman sağlamak için çıkartılan tahviller, belirli vadelere sahip borç senetleridir.

Kısa, orta ya da uzun olabilen vadeler dolduğu zaman, önceden belirtilen şekillerde ödemesi yapılır. Böylece tahvil yatırımcısı, risksiz ve getirisi belli enstrümandan faydalanırken tahvil çıkartan da ihtiyaç duyduğu kaynağa ulaşmış olur.

Tahvil Nedir?

Türk Dil Kurumu (TDK) tahvili şöyle tanımlıyor:

“Devletin veya özel bir kuruluşun ödünç para almak için çıkardığı, değişik dönemlerde belirli oranlarda faiz getiren yazılı senet.”

Düşük risk ve belirli getiri oranlarıyla dikkat çeken tahvil, devlet ya da özel kuruluşların finansman sağlamak amacıyla çıkardığı yazılı bir senettir. Bu borçlanma enstrümanında tahvili çıkartan borç alan, tahvili alan ise borç veren konumundadır. Borsada işlem gören yatırım araçları arasında yer almaktadır.

Örneğin, devletin hayata geçirmek istediği bir proje var ancak bunun için yeterli bütçesi yok. Gerekli kaynağa ulaşmak isteyen devlet, yatırımcılara belirli şartlar ve getiriler altında senet satar.

Borç alan taraf olan devlet, tahvil aracılığıyla yatırımcılara “siz bu tahvili şimdi x liraya satın alın, 3 yıl sonra paranız y lira olsun” şeklinde teklif sunar. Yatırımcı cebindeki parayı devlete vererek düşük risk ile parasını değerlendirirken ihraççı devlet de gerekli kaynağı edinir.

Tahvilde temel mantık bu şekilde işlerken vadesi, nasıl düzenlendiği, değeri, faiz getirisi, kuponların ne anlama geldiği gibi cevaplanması gereken başka sorular vardır.

Tahvilde temel mantık bu şekilde işlerken vadesi, nasıl düzenlendiği, değeri, faiz getirisi, kuponların ne anlama geldiği gibi cevaplanması gereken başka sorular vardır.

Detaylara geçmeden önce tahvil nedir başlığı altındaki terimleri öğrenelim:

Nominal Değer: Tahvil senedinin üzerinde yazılı olan değerdir. Vade dolduğunda yatırımcıya geri ödenecek bedeli temsil eder.

Kupon Oranı: Tahvilin nominal değeri üzerinden hesaplanan yüzdelik faiz oranıdır.

Kupon Tarihleri: Tahvil ihraççısı tarafından faiz ödemelerinin yapılacağı tarihlerdir. Kupon ödemeli tahviller, genel olarak yılda bir veya altı ayda bir kupon ödeme periyotunda olurlar.

Vade: Sona erdiğinde tahvil üzerinde yazan nominal değerin ödeneceği tarihi ifade eder.

İhraç Fiyatı: Tahvillerin, tahvil ihraççısı tarafından satışının ilk kez yapıldığı fiyattır.

Devlet ya da anonim şirketlerin çıkardığı borç senetleri, alan tarafa belli dönemler sonunda belirli miktarda faiz getirisi sağlar. Bu faiz getirisi, yani kâr oranı genellikle düşüktür. Ancak tahvillerin başlıca özelliği de düşük risk ve getiri oranlarıdır. Bununla birlikte faiz getirisi yükseldikçe riski de aynı oranda yükselecektir.

Diğer bir ifadeyle tahvilin faizi ile fiyatı arasında ters bir oran bulunur. Yani tahvil fiyatı artarken tahvil faizi düşer, tahvil fiyatı düşerken de tahvil faizi artar.

Vadesi bir yıl ya da daha uzun süre olan tahviller, kuponlu veya kuponsuz olabilir. Kupon ödemeli tahviller, vadeden önce belirli ara dönemlerde faiz ödemesi sağlar.

Kuponsuz ya da iskontolu tahvillerdeyse tahvili almak için ödenen tutar ile vadede ele geçen tutar arasındaki fark, faiz gelirini oluşturur. Mesela 3 yıllık kuponlu bir tahvil; 3 aylık, 6 aylık ve 1 yıllık gibi farklı zaman periyotlarında belli bir faiz ödemesi yapmayı taahhüt edebilir. Belirlenen periyotta ödeyeceği para da kupon faizi olur.

Vade açısından biraz daha detaya inersek kısa, orta ve uzun vadeli tahvillerden söz edebiliriz. Genellikle kısa dönemli tahvillerin vadesi 5 yıl olurken orta dönemli tahviller, 7 ila 10 yıl aralığında olabilmektedir.

Uzun dönemli tahvillerinse 20 ila 30 yılı bulan vadeleri vardır. Bir tahvilin faiz ödemesi, vadesi uzadıkça artmaktadır.

Diğer taraftan şirket ya da devlet tahvilleri arasında da farklar bulunmaktadır. Güvenilir yatırım aracı olan tahvil, şirket tarafından çıkarılıyorsa özel sektör tahvili adını alırken devletin ihraç ettikleri devlet tahvili olarak anılır.

Kaynak ihtiyacı olan özel kurumlar, Sermaye Piyasası Kurulu’ndan (SPK) izin alarak tahvil çıkarabilir. Devlet ise anapara ihtiyacını karşılamak amacıyla tahvil basar ve vadeyi de ihtiyaçlar doğrultusunda belirler.

Devlet ile özel sektör tahvilleri arasındaki en önemli fark, temerrüt riskidir. Devlet tahvilleri, temerrüt (taraflardan birinin yükümlülüklerini yerine getirmemesi) riski taşımazken şirket tahvilleri bu riski taşımaktadır.

Tahvil Çeşitleri Nelerdir?

Farklı biçimlerde ihraç edilebilen tahviller, çıkartılma çeşitlerine göre farklı türlere ayrılmaktadır. En çok kullanılan tahvil türleri şunlardır:

- Devlet Tahvilleri: Devlet tarafından çıkarılmaktadır ve en risksiz tahvil türüdür.

- Özel Sektör Tahvilleri: Anonim şirketler ya da bankalar tarafından çıkarılan tahvillerdir. En yüksek riskli türdür.

- Hamiline ve Nama Yazılı Tahviller: Tahvillerde isim belirtilmiş ise nama yazılı, belirtilmemiş ise hamiline yazılı tahvil adını alır.

- Sabit ve Değişken Faizli Tahviller: Değişken faizli tahvillerde faizler piyasadaki arz talep ilişkisine göre belirlenir. Sabit faizli tahvillerdeyse 3 ay, 6 ay ve 1 yıllık dönemlerde sabit faiz uygulanır.

- Endeksli Tahviller: Yatırımcıları faize karşı koruma amacı taşımaktadır. Tahvilin anaparası yatırımcıya altın, döviz gibi belli başlı yatırım araçlarındaki değişkenler hesaplanarak ödenir.

- TÜFE’ye (Tüketici Fiyat Endeksi) Endeksli Devlet Tahvilleri: Enflasyona endeksli tahviller, enflasyondaki değişimlere rağmen herhangi bir değişiklik göstermeyip yatırımcıya reel getiri garantisi verir. Yani yatırımcıyı, piyasadaki malların ve hizmetlerin fiyatlarının artması ve paranın alım gücünün düşmesini yansıtan enflasyon karşısında korur.

- Primli ve Başa Baş Tahviller: Primli tahvil, üzerinde belirtilenden daha az bir değer ile piyasaya sürülür. Üzerinde bulunan değer (nominal) ile piyasaya arz edilen tahvile ise başa baş tahvil denir.

- Garantili ve Garantisiz Tahviller: Tahvile (satışı arttırmak maksadıyla) bir banka veya şirket garantisi veriliyorsa garantili, verilmiyorsa garantisiz tahvil adını alır.

- Paraya Çevrilme Kolaylığı Sunan Tahviller: Vadesi gelmeden kolayca paraya çevrilebilen tahvillerdir. Bu tür, paraya çevrilene kadar uygulanan faizini vermektedir.

- İkramiyeli Tahviller: Tahvil satışını teşvik etmek maksadıyla sahibine ekstra avantajlar sağlayan tahvillerdir.

- Geri Çağrılabilir Tahviller: Tahvili ihraç eden tarafın vade süresi dolmadan tahvili geri satın alabildiği tahvillerdir. Borç alan tarafın borcunu daha erken bir tarihte ödeyebileceğini gösterir. Genellikle belediye ve şirket tahvilleri geri çağrılabilirken devlet tahvilleri geri çağrılamazlar.

- Hisse Senedi (Pay Senedi) ile Değiştirilebilir Tahvil: Belli koşullarda hisse senetleri ile değiştirilebilen tahvil türüdür. Vadesi 2 yıldan az, 7 yıldan fazla olamaz.

- Kâra İştirakli Tahviller: Anonim şirketler tarafından çıkarılır. Satışları teşvik etmek maksadıyla çıkartılır ve şirket kârına ortaklık hakkı sunar.

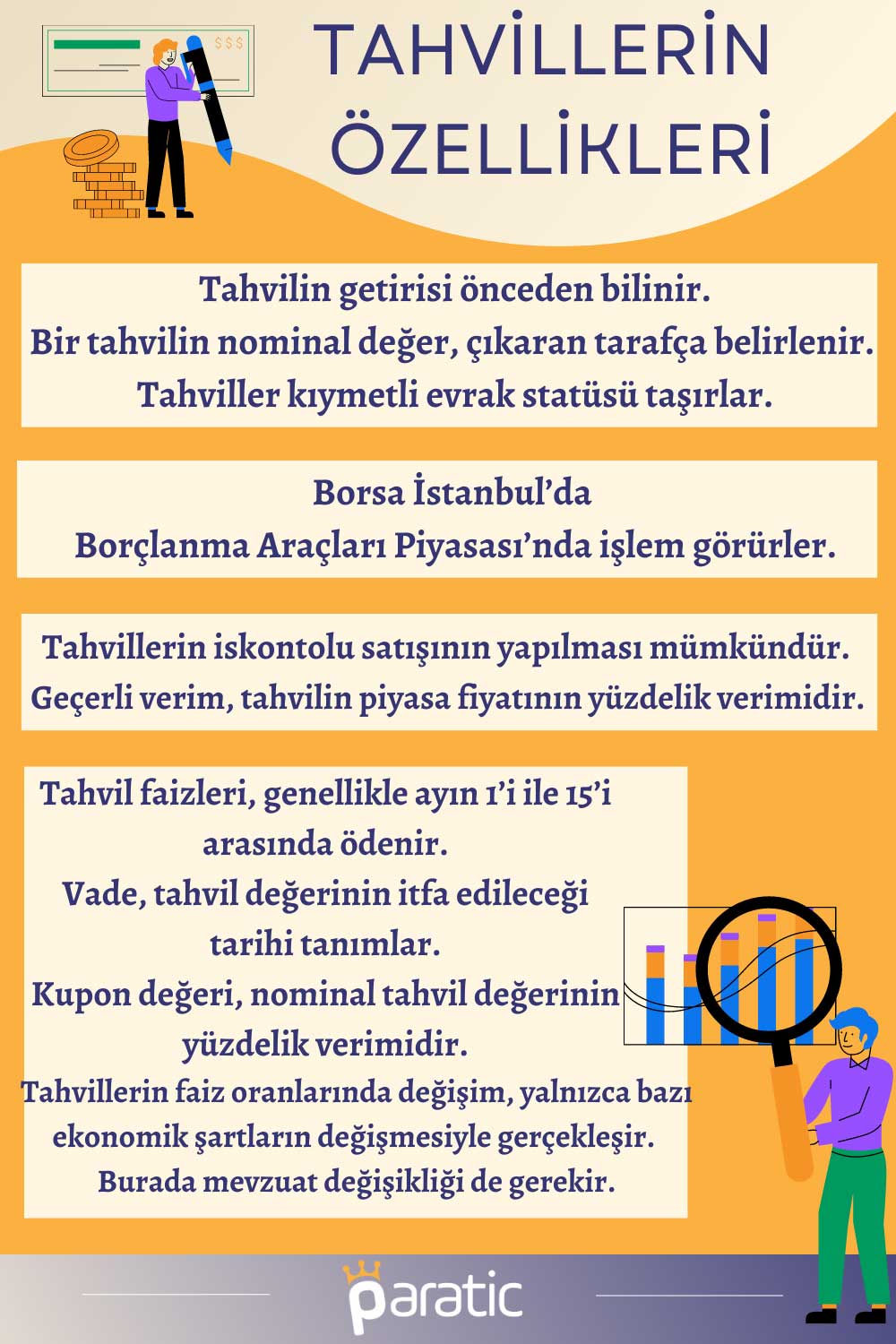

Tahvil nedir, türleri nelerdir ele aldık. Şimdi de tahvillerin temel özelliklerine bakalım.

Tahvil Yatırımı Nasıl Yapılır?

Tahvilin ne olduğunu, türlerini ve özelliklerini öğrendik. Peki, hisse senetlerine göre daha güvenli yatırım araçları olarak bilinen tahviller, nasıl alınıp satılır? Sorunun cevabı, bankalar ve aracı kurumlardır.

Hazine ve Maliye Bakanlığı, tahvil ve bonoların nasıl alınacağına dair açıklamasında Bakanlık tarafından birincil piyasada ihale yöntemiyle ihraç edilen Hazine bonosu ve devlet Tahvillerini doğrudan Merkez Bankası şubeleri vasıtasıyla (herhangi bir komisyon ödemeksizin) alınabileceğini bildirmektedir.

Bununla birlikte tahvil ve bonoları, banka, aracı kurum gibi bir aracı vasıtasıyla da (komisyon ödemek suretiyle) alabilirsiniz.

Kullanacağınız banka ya da aracı kurumda bir yatırım hesabı açarak tahvil alım-satımı işlemlerine başlayabilirsiniz. Bu işlemlerin temeli ise Borsa İstanbul’un Borçlanma Araçları Piyasası’nda gerçekleşmektedir.

Elbette tahvil yatırımı yapmak için öncelikle menkul kıymetin işlem göreceği piyasa hakkında bilgi edinmelisiniz. Çünkü borsa nedir sorusunun yanıtını öğrenmeden tahvil yatırımı yapmak pek doğru olmayacaktır.

Alacağınız eğitimlerle hem borsanın hem de güvenilir araçlardan görülen tahvillerin risklerini görür, adımlarınızı ona göre atarsınız.

Bu noktada bazı aracı kurumların ücretsiz demo hesap gibi olanaklar sunduğu bilgisini de paylaşalım. Tahvil yatırımı konusunda tecrübe edinmek için demo hesaplar ile risk almadan deneme yapabilirsiniz.

Banka Bonosu ve Tahvili Nedir?

Banka bonoları, bankaların borçlu sıfatıyla ihraç ederek iskontolu olarak sattıkları menkul kıymetlerdir. Bankaların ihraçtaki amacı, sermaye piyasalarından kaynak sağlamak ve yatırımcılara alternatif getiri imkanı sunmaktır.

Hazine bonosu/devlet tahvilinden en önemli farkı, ihraççısının banka olmasıdır. Aynı zamanda banka bonosunun vadesi 60 günden az, bir yıldan fazla olamaz. Bono nedir sorusunun yanıtında en önemli fark, vadedir.

Banka bonoları iskontolu olarak ihraç edilir. Banka bonoları sabit getiri imkanı sağlarken özel sektör tahvillerinde sabit veya değişken getiri imkanı vardır.

İkinci el piyasa işlemleri aracılığıyla likidite imkanı sağlar. Vade sonunu beklenmeden, işlem yapılacak tarihteki piyasa koşullarına göre nakde çevrilebilir. Banka bonoları/tahvilleri genel olarak hazine bonosu/devlet tahvillerine göre daha yüksek getiri fırsatı sunar.

Hazine Bonosu Nedir?

Tahvil başlığı altında merak edilenlerden biri de bono nedir sorusudur. Türkiye Cumhuriyeti Hazine ve Maliye Bakanlığı tarafından devletin bütçe açıklarının finansmanını sağlamak amacıyla ihraç edilen borçlanma senetleridir.

Tahvil başlığı altında merak edilenlerden biri de bono nedir sorusudur. Türkiye Cumhuriyeti Hazine ve Maliye Bakanlığı tarafından devletin bütçe açıklarının finansmanını sağlamak amacıyla ihraç edilen borçlanma senetleridir.

Yurt içi piyasada ihraç edilen Devlet İç Borçlanma Senetleri (DİBS) kapsamında vadesi bir yıldan az olanlara Hazine bonosu denir. Vadesi 1 yıl ya da daha uzun olanlar ise devlet tahvilleridir.

Hazine bonosu ve devlet tahvilleri sabit getirili yatırım araçları olup, vade sonuna kadar elde tutulmaları durumunda, önceden belirlenen faiz oranını anapara ile birlikte vade sonunda ödemeyi taahhüt eder.

Bunun yanında vade sonu beklenmeden piyasa koşulları çerçevesinde nakde çevrilebilir. Devlet iç borçlanma senetleri kuponlu ya da kuponsuz olarak ihraç edilebilirler.

Devlet Tahvili Nedir?

Devlet tahvili nedir sorusu, devletin 1 yıldan uzun vadeli borçlanma ihtiyaçlarını karşılamak için çıkarılan borçlanma senetleri olarak yanıtlanabilir.

TCMB Terimler Sözlüğü’nde “ihraç vadesi 1 yıldan uzun menkul kıymetler” tanımı yer almaktadır. Ülkemizde Hazine ve Maliye Bakanlığı tarafından çıkarılant ahvillerin satışı Türkiye Cumhuriyet Merkez Bankası (TCMB) aracılığı ile gerçekleştirilir.

Söz konusu borçlanma aracında devlet belirtilen tarihte faiz getirisiyle beraber ödeme yapmayı garanti eder.

Em risksiz tahvil türü olan devlet tahvilleri, sabit getirili araçlara yatırım yapmak isteyenler tarafından sıklıkla tercih edilir. Devlet tarafından desteklendiği için likiditesi nispeten yüksek olup “Devlet İçi Borçlanma Senedi” olarak da adlandırılabilir.

Tüzel kişilerin yanında bankalar da devlet tahvillerini yatırım aracı olarak kullanabilir. Ayrıca sabit faizli, değişken faizli olabildiği gibi dövize endeksli devlet tahvilleri olabilir.

Devlet, bu borçlanma aracında belirli vadede belirlenmiş faiz ödemesi garantisi bulunan tahviller, kuponlu ve kuponsuz olarak ihraç edilebilir. İskontolu olarak da satışı yapılabilen devlet tahvillerinde alacaklılar, faiz gelirlerini alırken 3, 6 veya 12 aylık periyotlarda birer kere tahvil alabilirler.

Devlet tahvili almak isteyen yatırımcı, vadeye ve getirisine dikkat etmelidir. Bunun yanında vadesinden önce sattığı takdirde zarar edebileceğini de unutmamalıdır.

Devlet Tahvillerinin Avantajları Nelerdir?

- Getirisi bellidir.

- Devlet güvencesinde olduğu için risksiz araçlardır.

- Bankalar devlet tahvillerini teminat olarak kabul ederler, emanet hesaplarında ücretsiz olarak saklarlar.

- Vadesinden önce piyasa fiyatından hızla nakde çevrilebilirler.

- Yatırımcıyı kur ve enflasyon riskine karşı koruyan türleri vardır.

- İkinci el piyasaları vardır ve likiditeleri yüksektir.

Devlet Tahvillerinin Dezavantajları Nelerdir?

- Devlet tahvilinde ülke riski en önemli faktörlerden biridir.

- Devletin borçlarını ödemeyeceğini (moratoryum) ilan etmesi durumunda ihraç ettiği tahviller ve bonolar geçersiz olur.

- Tahvil ihraç edildikten sonra piyasa faiz oranının yükselmesi tahvilin değerini düşürür.

- Ülke ekonomisinde istikrarsızlık ve yanlış politikalar, tahvil ve bono değerlerini düşürür.

- Tahvil ve bono değerleri, yükselen faizlerle birlikte düşer.

Hazine Bonosu ve Devlet Tahvili Devlet Garantisinde midir?

Hazine bonosu da devlet tahvili de devlet garantilidir. Enstrümanların vadesine kadar beklediğinizde anaparanız faiziyle birlikte geri ödenir.

Zaten özel sektör tahvili ve bonolarından farkı da ihraççının devlet olması dolayısıyla garantisinin bulunmasıdır.

Devlet tarafından çıkarılan kısa, orta ve uzun vadeli borçlanma senetleri, Hazine ve Maliye Bakanlığı’nın güvencesi altındadır.