Kelime anlamı oynaklık olan volatilite, finansal piyasalarda işlem yapmak isteyen herkes tarafından bilinmesi gereken terimlerdendir. Haberlerde sıklıkla karşılaşılan sözcük, genellikle bir finansal enstrümanın belirli bir zaman aralığında gözlenen değer değişiminin standart sapmasını yansıtır.

İlgili finansal aracın riskini ölçmeye yarayan volatilite, değer ya da yüzde ile belirtilebilir. Volatilite, bir varlığın fiyatlarının ortalama fiyat etrafında ne kadar büyük salınım yaptığını gösterir; bu da getiri dağılımının istatistiksel bir ölçüsüdür.

Beta katsayıları, opsiyon fiyatlama modelleri ve getirilerin standart sapmaları dahil volatiliteyi ölçmenin birkaç yolu vardır. Aynı zamanda korku endeksi olarak da bilinen VIX Endeksi için bileşendir. Volatilite Bazlı Tedbir Sistemi için kritik olan oynaklık, borsa yatırımcıları tarafından da merak edilir.

Aşağıdaki başlıklarda volatilite ne demek, VIX Endeksi nedir, borsada beta katsayısı nasıl hesaplanır, Volatilite Bazlı Tedbir Sistemi amacı nedir gibi soruların yanıtlarını ele aldık.

Volatilite Ne Demek?

Volatilite nedir, borsada volatilite ne demek pek çok kişi tarafından araştırılıyor. Volatilite, belirli bir menkul kıymet veya piyasa endeksi için getiri dağılımının istatistiksel bir ölçüsüdür. Çoğu durumda volatilite ne kadar yüksek olursa güvenlik de o kadar riskli olur.

Mesela x finansal enstrümanı 1 ay içinde çok fazla sert iniş çıkış yaşadıysa, aynı derecede risk taşır. Tersine beklentiler dahilinde yatay ilerleyen bir enstrüman, yatırımcı için yüksek kazanç ya da kayıp riski arz etmez.

Oynaklık genellikle aynı menkul kıymet veya piyasa endeksinden elde edilen getiriler arasındaki standart sapma veya varyanstan ölçülür.

Menkul kıymet piyasalarında oynaklık genellikle her iki yöndeki büyük dalgalanmalarla ilişkilendirilir. Örneğin, borsanın belirli bir süre boyunca yüzde birden fazla yükselip düşmesine değişken piyasa denir. Bir varlığın oynaklığı, opsiyon sözleşmelerinin fiyatlandırılmasında önemli bir faktördür.

Zımni oynaklık olarak da bilinen örtük oynaklık piyasanın ne kadar değişken olacağını ölçerken tarihsel oynaklık ya da tarihsel volatilite önceden belirlenmiş zaman dilimlerindeki fiyat değişikliklerini ölçer.

Volatilite genellikle bir menkul kıymetin değerindeki değişikliklerin boyutuyla ilgili belirsizlik veya risk miktarını ifade eder. Daha yüksek volatilite, bir menkul kıymetin değerinin potansiyel olarak daha geniş bir değer aralığına yayılabileceği anlamına gelir.

Bu, menkul kıymetin fiyatının kısa bir süre içinde her iki yönde de önemli ölçüde değişebileceği anlamına gelir. Öte yandan daha düşük volatilite, bir menkul kıymetin değerinin önemli ölçüde dalgalanmadığı ve daha istikrarlı olma eğiliminde olduğu anlamına gelir.

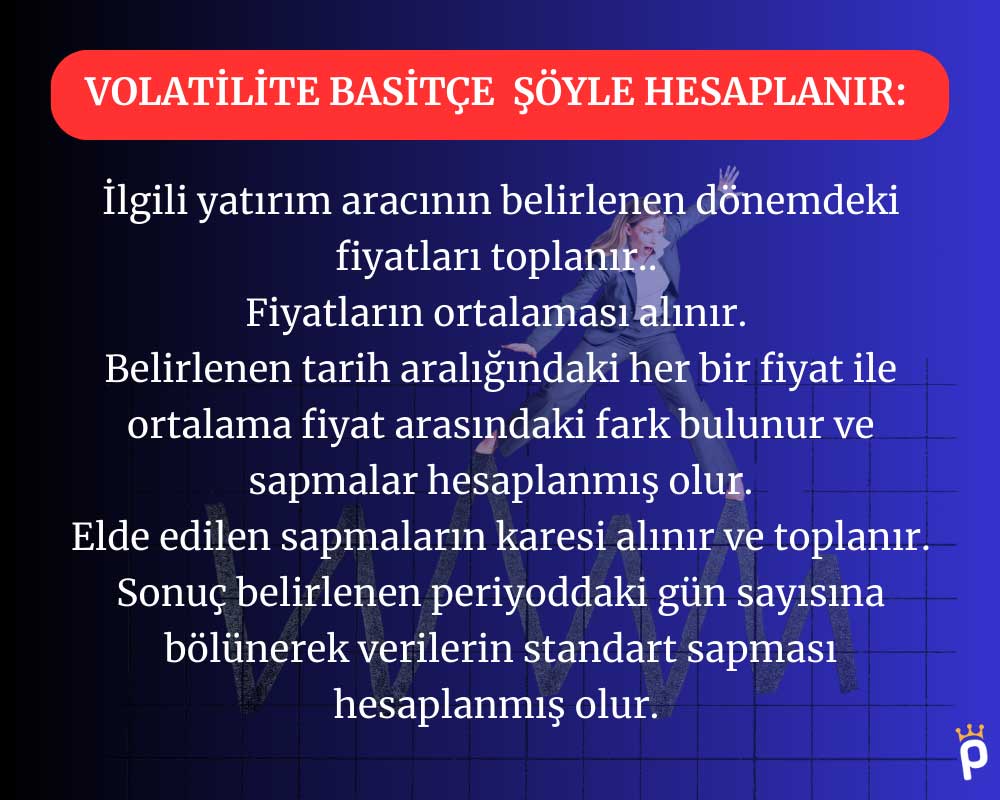

Volatilite Nasıl Ölçülür?

Peki, takip edilen ve piyasalar için önem taşıyan volatilite nasıl hesaplanır? Oynaklık genellikle aynı menkul kıymet veya piyasa endeksinden elde edilen getiriler arasındaki standart sapma veya varyanstan ölçülür.

Peki, takip edilen ve piyasalar için önem taşıyan volatilite nasıl hesaplanır? Oynaklık genellikle aynı menkul kıymet veya piyasa endeksinden elde edilen getiriler arasındaki standart sapma veya varyanstan ölçülür.

Bir varlığın değişimini ölçmenin bir yolu, varlığın günlük getirilerini (günlük bazda yüzde hareketi) ölçmektir.

Tarihsel oynaklık, tarihsel fiyatlara dayanır ve bir varlığın getirilerindeki değişkenliğin derecesini temsil eder. Bu sayı birimsizdir ve yüzde olarak ifade edilir.

Varyans, getirilerin genel olarak bir varlığın ortalaması etrafındaki dağılımını yansıtırken volatilite belirli bir zaman dilimiyle sınırlanan varyansın bir ölçüsüdür.

Böylece günlük, haftalık, aylık veya yıllık volatilite raporlanabilir. Bu nedenle volatiliteyi yıllık standart sapma olarak düşünmek faydalı olacaktır. Gelin volatilite nasıl ölçülür sorusunu başlıklar altında ele alalım.

Geleneksel Volatilite Ölçüsü

Çoğu yatırımcı standart sapmanın volatiliteyi ölçmek için kullanılan tipik istatistik olduğunu biliyor. Standart sapma basitçe, verilerin ortalamadan ortalama varyansının karekökü olarak tanımlanır.

Bu istatistiğin hesaplanması nispeten kolay olsa da yorumlanmasının ardındaki varsayımlar daha karmaşıktır. Bu durum, yöntemin doğruluğu konusunda endişelere yol açmaktadır.

Standart sapmanın riskin doğru bir ölçüsü olabilmesi için yatırım performansı verilerinin normal dağılıma uyduğu varsayımının yapılması gerekmektedir.

Volatilitenin Basitleştirilmiş Bir Ölçüsü

Neyse ki tarihsel yöntem olarak bilinen bir süreç aracılığıyla riski ölçmenin ve incelemenin çok daha kolay ve daha doğru bir yolu vardır. Bu yöntemi kullanmak için yatırımcıların histogram olarak bilinen bir grafik oluşturarak yatırımlarının geçmiş performansının grafiğini çizmeleri yeterlidir.

Histogram, bir grup veri noktasını kullanıcı tanımlı aralıklar halinde düzenleyen grafiksel sunum demektir. Bunun kullanılması yatırımcıların bir yatırım performansının belirli bir aralığın içinde, üstünde veya altında olduğu sürenin yüzdesini belirlemesine olanak tanır.

Sonuç olarak histogram yoluyla tarihsel yöntemin kullanılmasının standart sapma kullanımına göre avantajları vardır. Birincisi, tarihsel yöntem yatırım performansının normal dağılmasını gerektirmez.

İkincisi, çarpıklık ve basıklığın etkisi, yatırımcılara beklenmedik volatilite sürprizlerini azaltmak için gerekli bilgileri sağlayan histogram grafiğinde açıkça yakalanır. Üçüncüsü, yatırımcılar yaşanan kazanç ve kayıpların büyüklüğünü inceleyebilirler.

Tarihsel yöntemin tek dezavantajı, standart sapma kullanımı gibi histogramın da değişen varyansın potansiyel etkisinden zarar görmesidir. Ancak yatırımcıların geçmiş performansın gelecekteki getirilerin göstergesi olmadığını anlamaları gerektiğinden bu sürpriz olmamalıdır.

Dezavantaja rağmen tarihsel yöntem hala yatırım riskinin mükemmel bir temel ölçüsü olarak hizmet etmektedir ve yatırımcılar tarafından fırsatları değerlendirmek için kullanılır.

Borsada Beta Katsayısı Nedir?

Finansta beta (β veya beta katsayısı), bir bütün olarak hisse senedi piyasasının hareketleriyle orantılı olarak bireysel bir hisse senedi fiyatının beklenen artışını veya düşüşünü ölçen bir istatistiktir. Hisse senedi nedir biliyorsanız hareketlerin piyasaya paralel ilerleyebildiğini de bilirsiniz.

Beta, bireysel bir varlığın küçük miktarda eklendiğinde portföyün piyasa riskine katkısını belirtmek için kullanılabilir.

Beta ile bir menkul kıymetin veya portföyün bir bütün olarak piyasayla örneğin S&P 500 Endeksi ile karşılaştırıldığında volatilitesinin veya sistematik riskinin ölçüsünü ifade eder. Betası 1.0 üzerinde olan hisse senetleri S&P 500’e göre daha volatil olarak yorumlanabilir.

Beta, sistematik risk ile varlıkların (genellikle hisse senetleri) beklenen getirisi arasındaki ilişkiyi tanımlayan Sermaye Varlıkları Fiyatlandırma Modeli‘nde (CAPM) kullanılır.

CAPM, riskli menkul kıymetlerin fiyatlandırılmasında ve varlıkların hem riskleri hem de sermaye maliyeti dikkate alınarak beklenen getirilerine ilişkin tahminler üretilmesinde yaygın olarak kullanılan bir yöntemdir.

Bireysel bir hisse senedi hakkındaki beta verileri, yatırımcıya yalnızca hisse senedinin muhtemelen çeşitlendirilmiş bir portföye ne kadar risk katacağına dair bir tahmin sağlayabilir.

Beta, riski bir karşılaştırma ölçütüne göre oynaklık biçiminde ölçer ve daha yüksek riskin daha yüksek potansiyel ödüllerle birlikte geldiği ilkesine dayanır. Analistler bir hisse senedinin risk profilini belirlemek istediklerinde betayı kullanırlar.

Genellikle betası 1.0 üzerinde olan herhangi bir hisse senedi anlamına gelen yüksek betalı hisse senetlerinin daha riskli olduğu ancak daha yüksek getiri potansiyeli sağladığı varsayılır. Betası 1.0 altında olan düşük betalı hisse senetleri daha az risk taşır ancak aynı zamanda genellikle daha düşük getiri sağlar.

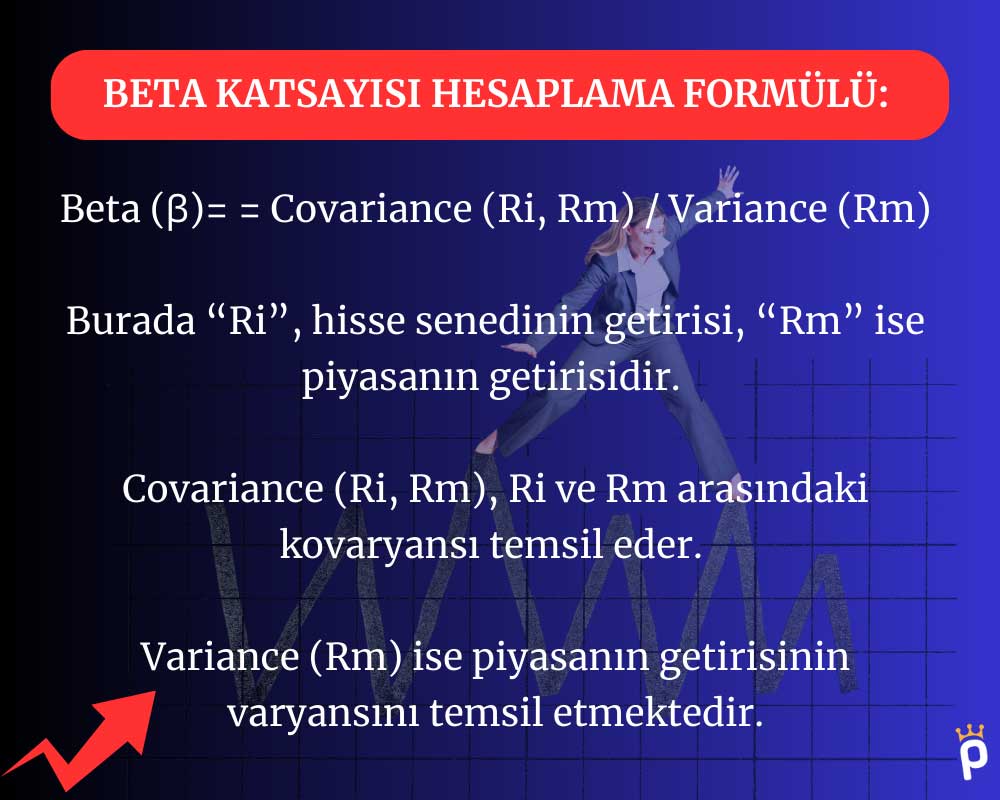

Beta Katsayısı Nasıl Hesaplanır?

Beta hesaplaması, yatırımcıların bir hisse senedinin piyasanın geri kalanıyla aynı yönde hareket edip etmediğini anlamalarına yardımcı olmak için kullanılır.

Aynı zamanda bir hisse senedinin piyasanın geri kalanına göre ne kadar değişken veya ne kadar riskli olduğuna dair bilgiler sağlar. Betanın yararlı bir fikir sunabilmesi için, karşılaştırma noktası olarak kullanılan pazarın hisse senediyle ilişkili olması gerekir.

Örneğin, S&P 500’ü referans olarak kullanarak bir tahvil ETF’sinin betasını hesaplamak, tahviller ve hisse senetleri birbirine çok benzemediği için yatırımcıya pek yararlı bilgiler sağlamayacaktır. Dolayısıyla beta hesaplaması yapacağınız yere dikkat edilmelidir.

Hesaplama işlemi için MS Excel programı kullanılabilir. Katsayının bulunabilmesi için analiz edilen şirketin geçmişe dayalı art arda gelen hisse fiyatlarının bilinmesi gerekir.

Sonuçta beta katsayısı bir menkul kıymetin beklenen getirisini hesaplamak için kullanılabilir. Beklenen getiri, bir menkul kıymete yapılan yatırımdan belirli bir süre içerisinde kazanılması beklenen getiridir. Menkul kıymetin beta katsayısının piyasanın beklenen getirisiyle çarpılmasıyla hesaplanır.

Örneğin, piyasanın beklenen getirisinin yüzde 10 olduğunu ve bir menkul kıymetin beta katsayısının 1,5 olduğunu varsayalım. Menkul kıymetin beklenen getirisi yüzde 10 x 1,5 hesaplamasından yüzde 15 olacaktır.

Volatiliteyi Etkileyen Etkenler Nelerdir?

Volatiliteyi etkileyen pek çok farklı faktör olabilir. Mesela vergi ve faiz oranı politikaları gibi bölgesel ve ulusal ekonomik faktörler, piyasanın yön değiştirmesine önemli ölçüde katkıda bulunabilir ve oynaklığı büyük ölçüde etkileyebilir.

Enflasyon eğilimlerindeki değişikliklerin yanı sıra sanayi ve sektör faktörleri de uzun vadeli borsa eğilimlerini ve oynaklığını etkileyebilir.

Örneğin, önemli bir petrol üretim bölgesindeki önemli bir hava olayı, petrol fiyatlarının artmasını tetikleyebilir ve bu da petrolle ilgili hisse senetlerinin fiyatını yükseltebilir. Şimdi bu faktörlere alt başlıklarda daha detaylı bakalım:

Ekonomik Haberler ve Veriler:

Faiz oranları, istihdam ve GSYİH gibi ekonomik koşullardaki değişikliklerin tümü piyasa oynaklığını etkileyebilir.

Örneğin, ABD’de 2008 yılında konut piyasasının çöküşü ve bunu takip eden mali kriz, yatırımcıların ekonominin durumu hakkında endişelenmeye başlamasıyla piyasa oynaklığının keskin bir şekilde artmasına neden olmuştur.

Daha genel bir örnek verecek olursak enflasyonun yüksek olduğu bir ortamda beklenti üstü artması canlı hisse senetleri fiyatlarını etkileyebilir.

Hükümet Politika ve Merkez Bankası Kararları:

Hükümetin düzenleyici politikaları ve merkez bankası kararları volatiliteyi etkileyebilir. Mesela ABD Merkez Bankası’nın faizde beklenmedik bir hareket yapması küresel piyasaları çalkantıya sürükleyebilir.

Ya da herhangi bir hükümetin bazı yüksek değerli banknotları tedavülden kaldıran politikası, yatırımcıların bu politikanın ekonomik etkisi konusunda belirsizlik yaşaması nedeniyle piyasa oynaklığının artmasına yol açmıştır.

Siyasi Olaylar:

Seçimler, mevzuat değişiklikleri ve jeopolitik gerilimler gibi siyasi gelişmeler de piyasa oynaklığını etkileyebilir.

Örneğin, 2016’da Birleşik Krallık’taki Brexit oyu, yatırımcıların Birleşik Krallık’ın Avrupa Birliği’nden ayrılma kararının ekonomik sonuçları konusunda belirsizlik yaşaması nedeniyle piyasada dalgalanmalarına yol açmıştır.

Benzer şekilde Rusya’nın Ukrayna’ya savaş açması, petrol dahil pek çok enstrümanın fiyatında volatiliteyi artırmıştır.

Arz ve Talepteki Değişiklikler:

Belirli bir varlığın arz ve talebindeki değişiklikler aynı zamanda o varlığın fiyatını ve piyasa oynaklığını da etkileyebilir.

Örneğin, 1980’lerde Avrupa borsasında devlete ait işletmelerin özelleştirilmesi, bu yeni listelenen şirketlere talebin artmasına yol açmış ve volatiliteyi artırmıştır.

Doğal Afetler:

Deprem, sel gibi doğal afetler piyasaları bozabilir ve oynaklığı artırabilir.

Örneğin, 2005 yılındaki Katrina Kasırgası, Meksika Körfezi’ndeki petrol üretiminin kesintiye uğramasına ve petrol fiyatlarının yükselmesine yol açarak piyasadaki oynaklığın artmasına katkıda bulunmuştur.

Piyasa Duyarlılığı:

Piyasa duyarlılığı veya piyasa katılımcılarının genel duyarlılığı, oynaklığı etkileyebilir. Piyasaya ilişkin yaygın bir iyimserlik veya kötümserlik varsa, bu durum volatilitenin artmasına yol açabilir.

Örneğin, 1990’ların sonundaki dot-com balonu sırasında, teknoloji şirketlerinin geleceği hakkında yaygın bir iyimserlik vardı ve bu da teknoloji hisselerine olan talebi ve doğal olarak volatiliteyi artırmıştır. Benzer şekilde 2020’de patlak veren Covid-19 salgını, piyasada olumsuz duyarlılık yaratmış ve oynaklık artmıştır.

Piyasa Manipülasyonu:

Kulis bilgisine sahip olanların manipülasyonları, fiyatları yapay olarak düşürüp yükseltebilir.

Örneğin ABD’de 2001 yılındaki Enron skandalı, şirketin hisse senedi fiyatlarının düşmesine ve piyasadaki oynaklığın artmasına neden olmuştur.

VIX Volatilite Endeksi Nedir?

VIX volatilite endeksi nedir sorusunu kısaca yanıtlayacak olursak piyasalardaki korkunun derecesini ölçen endeks cevabı verebiliriz.

Chicago Opsiyon Borsası Kurulu (CBOE) tarafından oluşturulan VIX Endeksi, ABD’nin en büyük gösterge endeksi olan S&P 500’ün hisse opsiyon fiyatlarını kullanır ve bunların piyasa volatilitesi ile ilişkisinden yola çıkarak beklenen volatiliteyi belirler.

Borsadaki oynaklığı ölçen VIX Endeksi, düşük olduğunda oynaklık da düşüktür. VIX yüksek olduğunda oynaklık da yüksektir ve buna genellikle piyasa korkusu eşlik eder.

CBOE Volatilite Endeksi veya VIX, piyasanın önümüzdeki 30 gündeki volatilite beklentilerini temsil eden gerçek zamanlı bir piyasa endeksidir.

Yatırımcılar, yatırım kararları verirken piyasadaki risk, korku veya stres düzeyini ölçmek için VIX’i kullanır. Ayrıca çeşitli opsiyonları ve borsada işlem gören ürünleri kullanarak VIX’te işlem yapabilir veya türevleri fiyatlandırmak için VIX değerleri kullanılabilir.

VIX genellikle hisse senetleri düştüğünde yükselir, hisse senetleri yükseldiğinde ise düşer.

VIX yüksekken satın almak ve düşükken satmak bir stratejidir. Ancak diğer faktör ve göstergelerle birlikte değerlendirilmesi gerekir.

VIX, S&P 500 Endeks opsiyonlarının zımni oynaklığıdır. Fakat seçenekler yüksek kullanım fiyatları ve pahalı primler nedeniyle, çok az sayıda yatırımcı tarafından tercih edilir.

Bunun yerine S&P 500 Endeksi’ni takip eden borsada işlem gören bir fon olan SPDR S&P 500 ETF Trust (SPY) üzerindeki bir opsiyon gibi daha ucuz bir alternatifi tercih edeceklerdir. Korku endeksi olarak da bilinen VIX Endeksi, 1993 yılında ortaya çıkmıştır.

VIX korku endeksi, ilk etapta türev piyasasının sınırlı aktiviteye sahip olduğu ve büyüme aşamasında bulunduğu sekiz S&P 100 ATM alım ve satım opsiyonunun ima edilen volatilitesinin ağırlıklı bir ölçüsü olarak hesaplandı.

Türev piyasalarında gelişmeyle 10 yıl sonra, 2003’te CBOE, Goldman Sachs ile işbirliği yaptı ve VIX’i farklı şekilde hesaplamak için metodolojiyi güncelledi.

Daha sonra, yatırımcıların gelecekteki piyasa oynaklığına ilişkin beklentilerinin daha doğru bir şekilde görülmesine olanak tanıyan daha geniş S&P 500 Endeksi’ni temel alan seçenek seti kullanmaya başladı.

Yürürlükte kalan ve volatilite endeksinin diğer çeşitli değişkenlerini hesaplamak için de kullanılan bir metodoloji benimsenmiştir.

20’nin üzerindeki bir VIX değeri genellikle yüksek olarak kabul edilirken 12’nin altındaki bir VIX değeri düşük kabul edilir. 12 ile 20 arasındaki herhangi bir değer, normal kabul edilir.

30 seviyesinin üzerine çıkması piyasada artan risklere işaret eder. 60’ı aşması ise piyasalarda oluşması muhtemel ciddi bir türbülansın habercisidir. Yüksek volatilite nedir sorusunun yanıtı 20 ve üzerindeki değerleri yansıtır.

Volatilite Bazlı Tedbir Sistemi Nedir?

Borsa İstanbul, Volatilite Bazlı Tedbir Sistemi (VBTS) için şöyle açıklama yapmaktadır:

“Sermaye Piyasası Kurulu’nun ilgili kararları uyarınca, Borsamız Pay Piyasasında işlem gören paylarda işlemlerin adil ve dürüst bir şekilde gerçekleşmesinin sağlanması ve yatırımcıların aşırı volatilitenin getirdiği risklerden korunmaları amacıyla Volatilite Bazlı Tedbir Sistemi devreye alınmıştır.

Bu kapsamda ilgili paylarda gerekli koşulların oluşması halinde kademeli olarak ve bir sonraki seviye tedbir uygulanırken önceki seviye tedbirin veya tedbirlerin uygulanmasına devam edilmek suretiyle;

1 15 gün süre ile birinci seviye “Açığa Satış ve Kredili İşlem Yasağı” tedbiri, 2 15 gün süre ile ikinci seviye “Brüt Takas” tedbiri, 3 15 gün süre ile üçüncü seviye “Tek Fiyat Yöntemi ile İşlem Görme” tedbiri uygulanmaktadır.

Tedbir alınmasını gerektiren koşulların oluşması durumunda; tedbir uygulanacak pay senedi ve tedbirin başlangıç tarihi ile tedbir süresi, ilgili tarihte piyasa kapandıktan sonra Borsa İstanbul tarafından Kamuyu Aydınlatma Platformu (KAP) üzerinden duyurulmaktadır.

Volatilite Avantajları ve Dezavantajları Nedir?

Neredeyse her şeyde olduğu gibi volatilitede de avantajlar ve dezavantajlar vardır. Yüksek volatiliteye sahip bir hisse senedine yatırım yapmanın avantajları arasında yüksek kazanç öne çıkmaktadır.

Yüksek volatiliteye sahip hisse senetleri, özellikle ekonomik ve politik çalkantı zamanlarında genellikle daha düşük talebe sahiptir.

Bunun nedeni, yatırımcıların borsanın düşüş trendinde olduğu böyle bir dönemde bir şirketin performansından emin olamamaları ve dolayısıyla yaygın bir panik yaratmalarıdır. Ancak fiyatlardaki düşüş, yatırımcı tarafından doğru kullanılırsa ileride kazanç olarak geri döner.

Mesela, bir yatırımcı kısa bir süre önce 100 dolar değerinde olan bir hisse senedini yarı fiyatına satın alabilir. Bu şekilde hisse senedi satın almak, ortalama hisse başına maliyetinizi düşürür. Bu da piyasalar sonunda toparlandığında portföyünüzün performansını artırmanıza yardımcı olur.

Bir hisse senedi hızlı bir şekilde yükseldiğinde süreç aynıdır. Yatırımcılar, gelirlerini daha büyük fırsatlar sunan diğer alanlara yatırabilecek olan satışları yaparak bundan yararlanabilirler.

Piyasaların değişken olduğu ve değerlemelerin daha cazip olduğu zamanlarda yatırım yapmak, yatırımcılara güçlü, uzun vadeli getiriler elde etme potansiyeli verebilir.

Uzun vadeli yatırımcılar için dalgalanma, serveti birkaç şekilde yok edebilir. Birincisi, oynaklık korku ve belirsizlik yaratır ve bu da kötü yatırım kararlarına yol açabilir.

Yatırımcılar teorik olarak düşükten alıp yüksekten satmaları gerektiğini bilse de aşırı volatilitenin olduğu dönemlerde bu genellikle tam tersi olur. Aynı zamanda yatırımcıların piyasaya daha fazla para yatırımı yapma konusunda korkmasına neden olabilir, bu da kaçan fırsatlara yol açabilir.

Sonuçta volatiliteden doğru şekilde faydalanmak için piyasa araştırması ve deneyiminin kritik olduğunu bilmelisiniz. Böylece doğru zamanlarda doğru işlemler yapabilirsiniz.