Borçlanma aracı, bireylerin, şirketlerin ve hükümetlerin sermaye artırmak veya yatırım geliri elde etmek için kullandıkları varlık olarak tanımlanabilir. Örneğin bir şirket yeni bir ekipman satın almak ya da devlet kuruluşları altyapı iyileştirmek için finansmana ihtiyaç duyabilir. Gerekli kaynağa erişmek için de borçlanma yoluna gidebilir.

Bu tür araçlar, esasen ihraççı ile alıcı arasında bir borç senedi görevi görür. Alıcı, ihraççıya veya borçluya toplu ödeme yaparak borç veren haline gelir. Buna karşılık ihraç eden şirket, alıcıya daha sonraki bir tarihte yatırımın tamamının yanı sıra faiz ya da belirli getirinin geri ödenmesini garanti eder.

Borç olarak sınıflandırılan bir araç, borçlanma aracı olarak kabul edilebilir. Şimdi bu araçları daha detaylı bir şekilde başlıklar altında ele alıp, alım satımları nasıl yapılır bakalım:

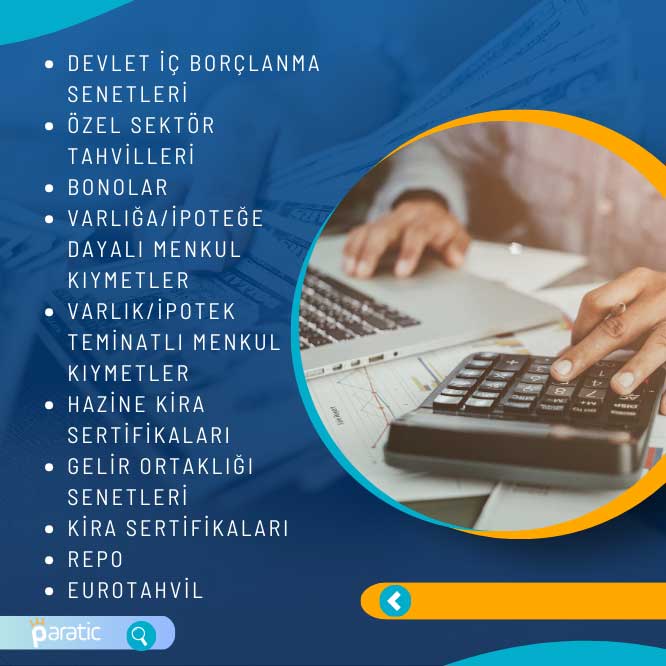

Borçlanma Araçları Nelerdir?

Yukarıda da belirttiğimiz gibi borç olarak sınıflandırılan araçlardır. Borçlanma senedi, bir tarafın diğerine borç vermesiyle oluşturulan bir tür finansal varlıktır. Örneğin şirket tahvilleri, şirketler tarafından ihraç edilen ve yatırımcılara satılan borçlanma senetleridir.

Yukarıda da belirttiğimiz gibi borç olarak sınıflandırılan araçlardır. Borçlanma senedi, bir tarafın diğerine borç vermesiyle oluşturulan bir tür finansal varlıktır. Örneğin şirket tahvilleri, şirketler tarafından ihraç edilen ve yatırımcılara satılan borçlanma senetleridir.

Yatırımcılar, tahvilin vade tarihinde anapara iadesinin yanı sıra önceden belirlenmiş miktarda faiz ödemesi karşılığında şirketlere borç verirler.

Borçlanma senetleri aynı zamanda sabit getirili menkul kıymetler olarak da bilinir çünkü faiz ödemeleriyle sabit gelir akışı sağlarlar.

Borsa İstanbul bünyesinde, kotasyon düzenlemeleri çerçevesinde işlem gören borçlanma araçlarının alım-satım işlemlerinin gerçekleştirildiği piyasa Borçlanma Araçları Piyasası’dır (BAP).

Kesin Alım-Satım Pazarı, menkul kıymet fiyatlarının organize ikinci el piyasada rekabet ortamında belirlenmesi ve istenildiği anda nakde dönüştürülebilmesi amacıyla 17 Haziran 1991 tarihinde kurulmuştur.

Sabit getirili menkul kıymetlerin geri alma/satma taahhüdü ile satımı/alımı için (repo-ters repo) ise 17 Şubat 1993 tarihinde Repo-Ters Repo Pazarı kurulmuştur. BAP, kesin alım-satım ve repo-ters repo işlemleri için Türkiye’deki tek organize piyasadır.

Borçlanma araçları içinde bulunan enstrümanlar yatırımcılar tarafından düşük riskli araçlar arasında görülür. Çünkü aralarında devlet garantili olanlar da vardır. Menkul kıymet grubunda yer alan enstrümanlar, devlet ya da şirketlerin fon ihtiyaçlarını karşılamasını sağlar.

En çok tercih edilen ürünler, devlet iç borçlanma senetleridir. Uzun vadede yüksek getiri elde edilmesini mümkün kılan bu araçların tercih edilme oranı daha fazladır.

DİBS’lerin dışında menkul kıymetleştirilmiş enstrümanlar, gelire dayalı varlıklar, Türkiye Cumhuriyeti Merkez Bankası tarafından ihraç edilmiş likiditesi yüksek senetler, döviz ve Türk lirası ödemeli araçlar bulunmaktadır.

Devlet İç Borçlanma Senetleri (DİBS)

Devlet İç Borçlanma Senetleri (DİBS), Hazine Müsteşarlığı tarafından yurt içi piyasada ihraç edilen borçlanma senetleri demektir. Borçlunun devlet olduğu bu borçlanma senetleri en güvenilir varlıklardandır. Devlet, senet sahiplerine kupon ödeme tarihlerinde ve vade sonunda daha önce belirlediği tutarı öder.

DİBS’lerde alacaklı kişi, devlete borç vererek yatırım yapandır. İkincil piyasalarda işlem gören senetler, kişi ve kurumlar tarafından alınıp satılabilirler. Vade süreleri ihraç durumlarına, kuponlu – kuponsuz oluşlarına, faiz ödeme türlerine göre farklılık gösterir.

En çok kullanılan sınıflandırma vadeye göreyken 1 yıl ve daha uzun vadeli DİBS’ler Devlet Tahvili, 1 yıldan kısa vadeli DİBS’ler Hazine Bonosu olarak adlandırılır. Pek çok avantajı olan devlet tahvilleri, belli getiri, devlet güvencesi, vadeden önce nakde çevrilebilmeleriyle yatırımcı için caziptir.

Hazine Bonosu ise devletin kısa vadeli borçlarına kısa süre içinde fon elde etmesi için satılan borçlanma senetlerini ifade eder. Türkiye Cumhuriyeti Hazine ve Maliye Bakanlığı tarafından ihraç edilen borçlanma senetleri, sabit getirili menkul kıymetler arasındadır.

Vadesi 1 yıl ile 2 ay arasında olan Hazine Bonosu, vade sonuna kadar elde tutulduğunda faiz kazancıyla birlikte anaparayı alacaklıya verir. Kısacası devletler fon ihtiyaçlarını karşılamak amacıyla ikinci el piyasalara tahvil ve bono ihraç ederler.

Tahviller 1 yılı aşkın süreli yatırım yapılan enstrümanlardır. Bu nedenle uzun vadede getiri sağlarlar. Bonolar ise 2 aydan az olmamak, 1 yıldan da fazla olmamak kaydıyla alınıp satılabilen sabit getiri menkul kıymet araçlarıdır. Dolayısıyla kısa vadeli yatırım tercih edenlere hitap ederler.

Bonolar

Hazine Bonosu dışında hemen hemen aynı özelliklere sahip bonolar vardır. Üç başlıca bono türü; altın, gümüş ve platin bonoları, banka bonoları ve finansman bonoları olarak bilinmektedir.

Bankalar tarafından ihraç edilen menkul kıymetlere banka bonosu denir. Bu borçlanma aracında borçlu taraf banka, alacaklı taraf bonoyu satın alandır. Hazine bonolarında olduğu gibi vadeleri 60 günden az ya da 360 günden fazla olamaz.

Genellikle büyük işletmeler ve finans kuruluşları tarafından basılıp ihraç edilen senetlerdir. Kuruluşların kısa vadeli finansman ihtiyaçlarını karşılamak amacıyla çıkartılır. Geri ödemeleri diğer bonoların aksine en geç 9 ay içerisinde yapılır. İskontolu olarak ihraç edilen finansman bonolarının mevcut olanı satılmadıkça yenisi çıkarılamaz.

Altın, gümüş ve platin bonoları ise Kıymetli Madenler ve Kıymetli Taşlar Piyasası üyesi bankalar ya da kıymetli maden aracı kurumları tarafından çıkartılan senetlerdir. Söz konusu borçlanma araçları, kıymetli maden cinsinden çıkartılır.

Özel Sektör Tahvilleri

Devlet dışında anonim şirketlerin finansal kaynak sağlamak amacıyla ihraç ettiği tahvillerdir. Devlet tahvillerinde olduğu gibi vadeleri en az 1 yıldır.

İskontolu ya da kuponlu olarak ihraç edilebilen özel sektör tahvilleri, hem halka arz yoluyla hem de halka arz edilmeden çıkartılabilir. Sabit veya değişken getiri imkanı vardır.

Bununla birlikte tahvil türleri arasında en riskli tür olarak görülür. Nedeni özel sektör tahvillerinin temerrüt riski taşıması, devlet güvencesinin olmamasıdır. Bununla birlikte risk daha yüksek olduğu için getiri de daha yüksektir.

Varlık ve İpotek Teminatlı Menkul Kıymetler

Sermaye piyasası aracı olan teminatlı menkul kıymetler, ihraççının genel yükümlülüğü niteliğinde olan ve teminat karşılığında ihraç edilen borçlanma araçlarıdır.

İpotek teminatlı menkul kıymet ve varlık teminatlı menkul kıymet olarak farklı iki farklı şekilde çıkartılabilir.

Varlık teminatlı olan enstrümanlar; ipotek finansmanı kurumları, bankalar, gayrimenkul yatırım danışmalıkları, finansal kiralama, faktoring ve finansman şirketleri tarafından teminat karşılık gösterilerek ihraç edilirler.

İpotek teminatlı olanlar ise ipotek finansmanı ve konut finansmanı kuruluşları tarafından ihraç edilebilmektedir. Bu kurumların duyurularını takip ederek satışların yapılacağı tarihleri öğrenebilirsiniz.

Varlığa ve İpoteğe Dayalı Menkul Kıymetler

İpotek finansman ve varlık finansman fonu kuruluşlarının devralacağı varlıklar karşılık göstererek ihraç ettikleri menkul kıymetlerdir.

Yeni bir finansman tekniği olarak şirketlerin bilançolarında bulunan teminat ya da senede konu alacaklarının ikincil piyasada pazarlanabilir menkul kıymetler şekline dönüştürülmesidir. Yurt dışında popüler borçlanma araçları arasında yer alan varlığa dayalı menkul kıymetler, banka kredilerine alternatif olarak görülür.

Bu menkul kıymetler, hem halka arz edilerek satılabilir hem de nitelikli yatırımcılara satılmak suretiyle veya tahsisli olarak ihraç edilebilir.

Gelir Ortaklığı Senetleri

Gelir ortaklığı senetleri, kamu borçlanma araçları arasındadır. Hazine tarafından Kamu Ortaklığı Fonu’na aktarılmak üzere satılan kamu kurum ve kuruluşlarının gelirlerine ortak olma imkanı sunar.

Köprü, baraj, elektrik santralı, karayolu, demiryolu, limanlar gibi satılan kamu kurumlarının gelirlerine hem gerçek hem de tüzel kişiler ortak olabilir.

Gelir ortaklığı senedi, ilgili kamu kurumlarının gelirini ilgilendir. Yani bu senede sahip olan yatırımcının bu tesislerin mülkiyeti ve işletmesi ile hiçbir ilişkisi yoktur. Gelir ortaklığı senetleri, aynı zamanda değişken faizli tahvil özelliğindedir.

TCMB Likidite Senetleri

Borçlanma aracı olan Türkiye Cumhuriyet Merkez Bankası (TCMB) likidite senetleri, piyasa likiditesinin düzenlenmesi ve açık piyasa işlemlerinin etkinliğini artırmak amacıyla Merkez Bankası tarafından çıkartılırlar.

Vade süresi 91 günü aşmayan senetler, indirimli olarak kendi nam ve hesabına ihraç edilmektedir. İkincil piyasalarda alım satımı yapılabilir.

Gelire Endeksli Senetler

Devlet iç borçlanma senetlerinin çeşitlendirilmesi, yurt içi tasarrufların artırılması ve yatırımcı tabanının genişletilmesi amacıyla Hazine tarafından ihraç edilir.

Ocak 2009’dan bu yana ihraç edilen gelire endeksli senetlerle, getirisi devlet geliriyle ilişkilendirilen bir yatırım aracı yaratılmıştır.

Kamu borçlanma araçları arasındaki senetlere uygulanacak asgari kupon ödeme garantisi, yatırımcının gelir payındaki değişimden olumsuz etkilenmesini önlemektedir.

Kira Sertifikaları

Tahvil ile aynı işleyiş yapısına sahip olan kira sertifikaları, satılıp kaynağa dönüştürülebilecek bir varlığa dayanak olarak ihraç edilmesiyle güvenli yatırım araçları arasında yer alır.

Varlık kiralama şirketi tarafından ihraç edilen menkul kıymetler, sahiplerinin bu varlık veya haktan elde edilen gelirlerden payları oranında hak sahibi olmalarını sağlar.

Sahipliğe dayalı, yönetim sözleşmesine dayalı, alım satıma dayalı, ortaklığa dayalı ve eser sözleşmesine dayalı olmak üzere farklı türleri vardır.

Repo

Kısa vadeli ve risksiz yatırım yapmak isteyenler için cazip olan repo, sabit getiri sağlayan enstrümanlardandır. Repo nedir sorusu basitçe geri alma taahhüdü ile yapılan satış işlemi olarak yanıtlanabilir.

Finansal araçların geri alma ya da satma taahhüdü ile alım veya satımı yoluyla fon talep eden ve fon arzı bulunan kuruluşların başvurduğu yatırım araçları, banka ya da finansal kuruluşlar aracılığıyla satılır.

Repo işlemi yapan kişi vade bitiminde borçlanma aracını kuruma iade ederek anaparasını faizi ile birlikte geri alır. 1 günden 45 güne kadar değişik vadelerde olabilen repolar, yatırımcıya dönem sonunda kâr getirir.

Düz repo, ters repo, açık repo, sürekli repo, vadeye kadar repo gibi türleri bulunmaktadır.

Eurotahvil

Eurotahvil, ihraç edilen ülke para biriminden farklı bir ülke para biriminde ihraç edilen borçlanma araçlarıdır.

ABD doları ve Euro cinsi Devlet İç Borçlanma Senetleri (Eurotahvil), Hazine ve Maliye Bakanlığı tarafından ihraç edilmektedir. Eurotahvil ihracının amaçları, yatırımcılara sunulan finansman araçlarının çeşitlendirilmesi ve yatırımcı tabanının genişletilmesi olarak belirtilmektedir.

Uzun vadeli yatırım araçları arasında yer alır.

Borçlanma Senetlerine Nasıl Yatırım Yapılır?

Borçlanma senetlerine yatırım yapmak için öncelikle bir yatırım hesabınız olması gerekmektedir. Hesap açılışı için sunduğu olanaklara bakarak bankaları ya da aracı kurumları tercih edebilirsiniz.

Borçlanma senetlerine yatırım yapmak için öncelikle bir yatırım hesabınız olması gerekmektedir. Hesap açılışı için sunduğu olanaklara bakarak bankaları ya da aracı kurumları tercih edebilirsiniz.

Aynı zamanda alım-satım yapacağınız banka ya da aracı kurumun portföyünde hangi borçlanma araçlarının olduğuna bakmalısınız.

Çünkü her kurum piyasada bulunan tüm devlet tahvili, özel sektör tahvili ve banka bonoları gibi borçlanma araçlarına yatırım imkanı tanımayabilir.

Bunun yanında hangi borçlanma enstrümanının, yatırım hedeflerinize ve bütçenize uygun olduğuna doğru karar vermelisiniz.

Örneğin DİBS’ler birikimlerini Türk Lirası cinsindeki yatırım araçlarında değerlendirmek isten ve düşük riskli enstrümanlara yönelen yatırımcılar için oldukça uygundur.

Türkiye Cumhuriyet Merkez Bankası (TCMB) aracılığı ile satışa sunulan bu senetler, ikinci elde hem organize piyasada hem de tezgahüstü piyasada işlem görebilir.

Öte yandan özel sektör borçlanma araçları arasında yer alan tahvil, bono, varlık ve ipoteğe dayalı menkul kıymetler gibi menkul kıymetlerse devlet güvencesinde olmadığı

için daha yüksek risk taşır.

Sonuç olarak; yatırım enstrümanları konusunda çeşitlilik sağlayan borçlanma araçlarında devlet veya kurumlara borç vererek, vade süresi dolduğunda paranızı faiziyle birlikte geri alırsınız. Fakat burada önemli olan husus risk ve getiri oranlarıdır. Oranların artması veya azalması doğrudan kazancınızı etkiler.

Piyasanın mantığına göre hareket ederek başarılı yatırımcılar arasına katılabilir, beklentilerinizi karşılayacak miktarlarda kazanç elde edebilirsiniz.