Faiz, kısaca paranın kirası olarak açıklanabilse de ekonomide iki anlamda kullanılmaktadır. Yaygın olarak bilinen anlamı, banka ya da benzeri yerden borç karşılığı alınan paranın, kullanımına karşılık verilen ücrettir. Yani bir borç anlaşması yaptığınızda, buradan elde ettiğiniz getiri faiz demektir.

Bu ücretin oranı, ekonominin durumu başta olmak üzere belli başlı hususlara bağlı olarak değişir. İkinci anlamı ise üretim amaçlı girdi olarak kullanılan sermayenin gelir oranıdır.

Ekonominin durumu başta olmak üzere belli başlı hususlara göre belirlenen faiz oranlarının farklı türleri vardır. Merkez bankalarının almış olduğu kararlar ve uygulamış olduğu politikalar, bu oranları belirleyici niteliktedir.

Mühim olan faiz oranlarının ne şekilde değişeceğidir. Çünkü faiz oranlarının düşmesi ya da yükselmesi, herkes için önemlidir. Mesela faiz oranlarının önem arz etmesinin nedenlerinden hanehalkı ve işletmelerin borçlanma maliyetleriyle harcama kararlarını etkilemesidir. Kısacası faiz oranları parayla ilgili tüm kararları etkiler.

Dolayısıyla faiz oranı nedir, neye göre belirlenir, faizin mantığı nedir sorularının yanıtlarını bilmek gerekir. Alt başlıklarda merak edilen faiz hakkında detaylı bilgilere ulaşabilirsiniz.

Faiz Nedir?

Faizin tanımı, kullanım alanına göre farklılaşmaktadır. Faiz kavramı hem borç anlaşmasından doğan satış sonucunda elde edilen gelir hem de üretim amaçlı girdi olarak kullanılan sermayenin gelir oranı anlamına gelmektedir. Ancak ikisi iktisadi açıdan birbirinden farklı değildir.

Türkiye Cumhuriyet Merkez Bankası (TCMB) Terimler Sözlüğü’nde faiz oranı nedir sorusu şöyle yanıtlanmaktadır?

“Üretim faktörlerinden sermayenin elde ettiği getiridir. Diğer bir ifade ile paranın kullanım bedelidir.”

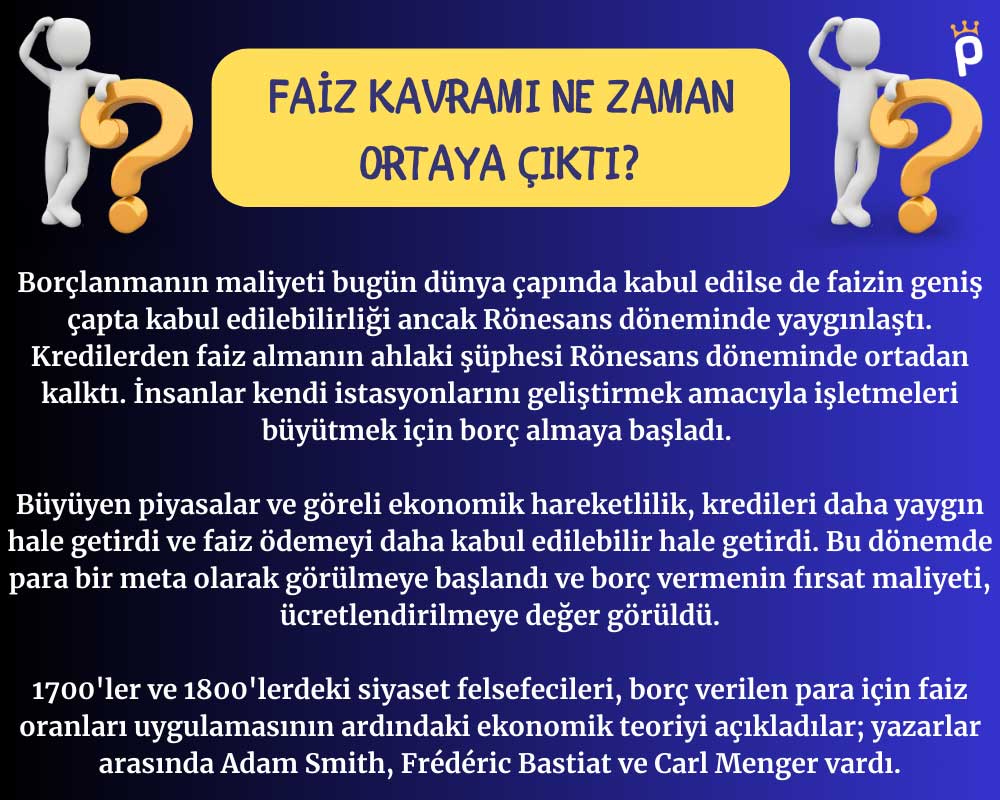

Tarihçesiyle alakalı bilgilere bakıldığında faizin, kavram olarak ortaya çıkışı bilinmese de Sümerliler tarafından MÖ 3000 yıllarında kullanılmaya başladığı belirtilmektedir.

Modern anlamıyla kavramın üretken amaçlar için hayvan veya tohum kiralanmasından doğmuş olabileceğine inanan tarihçiler de vardır. Bileşik faizin ilk yazılı kanıtı MÖ 2400’lere dayanmaktadır.

Elbette inanışlara göre faiz için farklı yorumlar da bulunulmaktadır. İslam dinine göre faizin her türü açıkça haram iken Tevrat ve İncil’de faiz için dolaylı yasaklamalar vardır ki günümüzde dini inanışların bankacılık sistemine yansımaları görülmektedir.

Mesela İran tamamen faizsiz, Sudan ve Pakistan ise faiz konusunda kısmi tedbirlerin olduğu bankacılık sistemleri kullanıyorlar.

Faiz, borç verenler tarafından fonlarının kullanımı karşılığında kazanılabilir veya borç alanlar tarafından bu fonların kullanımı karşılığında ödenebilir.

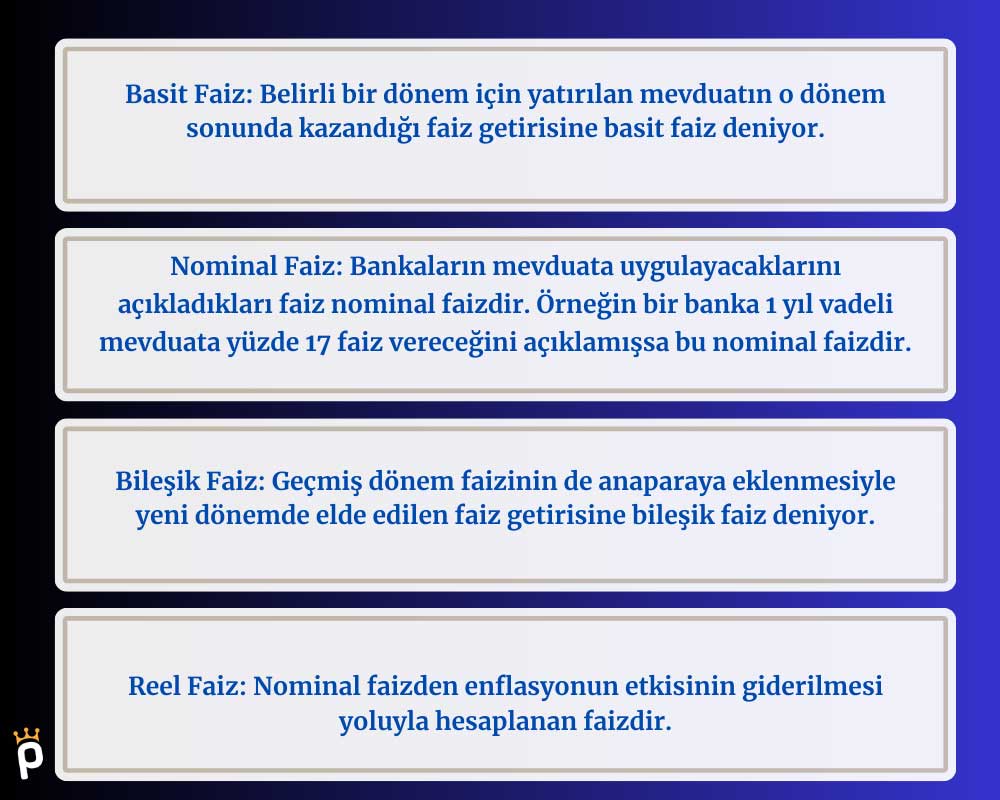

Faiz genellikle basit faiz (anapara tutarına dayalı) veya bileşik faiz (anaparaya ve faizden kazanılmış faize dayalı) olarak ikiye ayrılır. Sonuçta parasıyla geçici olarak ayrılan kişi bunun için bir ücret almaya hak kazanır ve bu parayı geçici olarak kullanan kişinin çoğu zaman bu ücreti ödemesi gerekir.

Tasarruf hesabınıza para bıraktığınızda hesabınıza faiz yansıtılır. Bunun nedeni, bankanın paranızı kullanması ve bunu diğer müşterilere borç olarak vermesi ve bunun sonucunda faiz geliri elde etmenizdir.

Bir kişinin ödemesi gereken faiz miktarı genellikle kredi itibarına, kredinin uzunluğuna veya kredinin niteliğine bağlıdır.

Örneğin riskin arttığı durumlarda faiz ve faiz oranları daha yüksek olur.

Borç veren, borçlunun ödemelerini yapamaması nedeniyle daha büyük bir riskle karşı karşıya olduğundan, daha fazla faiz talep edebilir.

En temel şekliyle faiz, ödenmemiş anaparanın faiz oranıyla çarpılmasıyla hesaplanır. Faiz hesaplamanın daha karmaşık yönü genellikle doğru faiz oranının belirlenmesidir. Faiz oranı genellikle yüzde olarak ifade edilir ve genellikle yıllık bazda ele alınır..

Faiz Oranı Nedir?

Nominal ve reel olmak üzere faiz oranı, farklı iki şekilde ifade edilir. Banka veya türevleri gibi kurumlar tarafından açıklanan oranlara, nominal faiz oranı adı verilir. Enflasyona göre düzenlenmiş, belli bir müdahalede bulunarak belirlenenlere ise reel faiz oranı denir.

Nominal ve reel olmak üzere faiz oranı, farklı iki şekilde ifade edilir. Banka veya türevleri gibi kurumlar tarafından açıklanan oranlara, nominal faiz oranı adı verilir. Enflasyona göre düzenlenmiş, belli bir müdahalede bulunarak belirlenenlere ise reel faiz oranı denir.

Nominal orandan, enflasyon oranın çıkartılmasıyla reel faiz oranı bulunur. Faiz oranları, aksi belirtilmediği sürece yıllıktır. Ödünç alınan paranın miktarının yüzdesine göre vade dilimi hesaplanır.

Örneğin enflasyon oranı yüzde 10, mevduat faizi oranınız da yüzde 10 ise gerçek faiz sıfırdır.

Genellikle, belirli bir dönemde kazanılan geçerli faizin hesaplanması için yıllık bir oranın dönüştürülmesi gerekir. Örneğin, bir tasarruf hesabı ortalama bakiye üzerinden yüzde 3 faiz ödeyecekse, hesap her ay yüzde 0,25 (yüzde3 / 12 ay) faiz verebilir.

Daha sonra geçerli faiz oranı, faiz değerlendirmesine ilişkin ödenmemiş para miktarıyla çarpılır. Krediler için bu, ödenmemiş anapara bakiyesidir. Tasarruflar için bu genellikle belirli bir dönem için ortalama tasarruf miktarıdır.

Her iki durumda da, her dönemde tahakkuk eden faiz miktarı muhtemelen değişecektir. Krediler için borçlular muhtemelen anapara bakiyesini azaltan ödemeler yapmış olacak ve bu da faizin düşmesine neden olacaktır.

Tasarruf sahipleri için genel faaliyetler (geçen ayın faizinin eklenmesi dahil) sıklıkla geçerli bakiyeyi değiştirir.

Tam da bu noktada faizin genellikle basit ve bileşik faiz olarak karşımıza çıktığından bahsedelim.

Basit faiz, bir yatırımın, yatırım dönemi süresince sadece anaparasının kazandığı faiz oranını yansıtırken bileşik faiz, anapara tutarı ve geçmiş dönemlerin birikmiş faizleri üzerinden hesaplandığı için faizin faizini yansıtır. Formülleri de şu şekilde birbirinden ayrışır:

Basit Faiz Getiri Formülü = Anapara* Yıllık Faiz Oranı* Vade

Bileşik Faiz Getirisi Formülü = [Anapara*(1+Yıllık Faiz / Dönem Sayısı)Dönem Sayısı] – Anapara

Bir kredi veya yatırım kapsamında karşılaşabileceğiniz faizin türü, ürüne bağlı olarak değişebilir. Otomobil kredileri gibi taksitli krediler basit faiz kullanır. Bu, bakiyeniz azaldıkça daha az faiz ödeyeceğiniz anlamına gelir.

Tasarruf hesapları ve kredi kartlarıysa genellikle bileşik faiz kullanır. Bu, kredinin ömrü devam ettikçe daha fazla faiz tahakkuk ettireceğiniz anlamına gelir.

Faiz oranlarının çeşitleri oldukça fazladır. Buna göre de ödenecek tutarlar değişir. Kredi türü, süresi, alıcının özellikleri, krediyi veren kurumun şartları gibi durumların hepsi farklılık yaratır.

Mevduat faizleri, devlet faizleri, kredi faizleri, tahvil ve bono faizleri, gösterge faizi, politika faizi, kanuni faiz, temerrüt faizi gibi türler bulunmaktadır.

Neden bu kadar farklı faiz oranı var?

Borç aldığınızda veya biriktirdiğinizde mevcut farklı faiz oranları kafa karıştırıcı olabilir. Bankaların faiz oranları, merkez bankalarının gösterge faiz oranına dayansa da krediler için kredinin geri ödenmeme riski de dahil olmak üzere diğer faktörler dikkate alınır.

Borç veren riskin ne kadar büyük olduğunu düşünürse, bankanın talep edeceği oran da o kadar yüksek olur. Bankalar arası oranlar değiştiği için tüketiciler, alternatifler arasında en uygun düşük olanları tercih eder.

İhtiyaçlarınızı karşılamak adına siz de seçenekleri değerlendirebilirsiniz. Burada dikkat etmeniz gereken husus, faiz oranları ve size sunulan olanaklardır. Böylece ihtiyaçlarınızı, bütçenize ve piyasanın durumuna en uygun şekilde giderebilirsiniz.

Faiz Oranı Nasıl Belirlenir?

Faiz oranları arz ve talebin etkileşim içinde olduğu serbest bir piyasada belirlenmektedir. Fon arzı tüketicilerin, işletmelerin ve hükümetlerin tasarruf etme istekliliğinden etkilenir. Fon talebi, işletmelerin, hanehalklarının ve hükümetlerin gelir olarak aldıklarından daha fazlasını harcama isteklerini yansıtır.

Bankaların uyguladığı faiz oranı, ekonominin durumu gibi bir dizi faktöre göre belirlenir. Bir ülkenin merkez bankası, örneğin ABD Merkez Bankası (FED), her bankanın sunduğu yıllık yüzde oranı (APR) aralığını belirlemek için kullandığı faiz oranını belirler.

Merkez bankası faiz oranlarını yüksek bir seviyede belirlediğinde borcun maliyeti artar. Borcun maliyeti yüksek olduğunda insanlar borçlanmaktan kaçınır ve tüketici talebi düşer. Ayrıca pandemi sonrasında tüm dünyanın öğrendiği gibi faiz oranları enflasyonla birlikte artma eğilimindedir.

Yakın geçmiş, bu gerçeği açıkça ortaya sermiştir. ABD örneğinden devam edersek, enflasyon 2021’de yukarı yönlü seyretmiş ve FED nihayet 2022’nin ilk aylarında 2018’den sonra ilk kez faiz artırmak durumunda kalmıştır.

Elbette merkez bankaları, fiyat istikrarını sağlarken diğer unsurları da göz önüne alır.

Çünkü görevleri fiyat istikrarı sağlayıcı para politikasını oluşturmaktır. Enflasyonla mücadele etmek için bankalar daha yüksek zorunlu karşılıklar belirleyebilir, para arzı sıkılaşabilir veya kredi talebi artabilir. Yüksek faizli bir ekonomide insanlar tasarruf oranından daha fazlasını elde edecekleri için paralarını biriktirmeye yönelirler.

Yatırımcılar daha düşük getirili borsaya yatırım yapmak yerine tasarruflardan elde edilen yüksek orandan yararlanmayı tercih eder. İşletmelerin borç yoluyla sermaye finansmanına erişimi de sınırlıdır, bu da ekonomik daralmaya yol açar.

Bu durumda yatırımlar ve üretim miktarında düşüşler görülürken, işsizlik oranları artar. Bu yüzden de mali yapı çöküşe geçer. Krizin meydana gelmemesi için merkez bankası, düzenleyici bir politika uygular. Aradaki dengeyi korumak için gereken hamleleri yapar.

Kısacası ekonomiler genellikle düşük faiz oranları dönemlerinde canlanır çünkü borçlular ucuz faiz oranlarıyla kredilere erişebilir. Tasarruf faiz oranları düşük olduğundan, işletmelerin ve bireylerin hisse senedi gibi daha riskli yatırım araçlarını harcama ve satın alma olasılıkları daha yüksektir. Bu harcama ekonomiyi besler ve sermaye piyasalarına ekonomik genişlemeye yol açan bir enjeksiyon sağlar.

Hükümetler daha düşük faiz oranlarını tercih ederken, sonuçta talebin arzı aştığı piyasa dengesizliğine yol açarak enflasyon yükselir. Enflasyon patlak verdiğindeyse faiz oranları artırılır.

Faiz Oranları Neden Değişir?

Faiz oranları yukarıda bahsettiğimiz hususlara bağlı olarak belirlendiği gibi yine aynı faktörler neticesinde değişir. Çünkü bu faktörlerde yaşanan değişimler, dengeyi bozar. Buna göre de faizde genişleyici ve sıkılaştırıcı para politikaları uygulanır. Böylece oranlarda değişim gözlemlenir.

Elbette değişimler, vatandaşı etkileyeceği gibi yatırımcıyı da direkt olarak etkiler. Bunun sebebi, oranların değişmesiyle finans piyasalarında işlem gören araçların değerinde de olumlu veya olumsuz yönde dalgalanmaların yaşanmasıdır.

Faiz oranı seviyeleri kredi arz ve talebinde bir faktördür. Yani para veya kredi talebindeki bir artış faiz oranlarını yükseltirken, kredi talebindeki bir azalma onları azaltacaktır.

Tersine, kredi arzındaki bir artış faiz oranlarını düşürecek, kredi arzındaki bir azalma ise faiz oranlarını artıracaktır. Enflasyon da faiz oranları için kritiktir.

Merkez bankasının hedefinin çok üzerine çıkan bir enflasyon oranı, kurumu sıkılaşmaya yönlendirecektir.

Bunların yanında devlet politikaları ve hükümet kararları da faiz oranları üzerinde etki yaratabilir. Federal fon oranı veya kurumların son derece kısa vadeli krediler için birbirlerinden talep ettiği oran, bankaların borç verdikleri para için belirledikleri faiz oranını etkiler.

Faiz Oranlarının Yükselmesi ve Düşmesi Sonucunda Ne Olur?

Faiz oranları değiştiğinde, tüketicilerin ve işletmelerin gerekli satın alımları yapmak ve mali durumlarını planlamak için krediye erişme yolları üzerinde etkileri vardır. Hatta bazı hayat sigortası poliçelerini bile etkiler.

Peki, faiz düşünce ya da artınca ne olur?

Faiz oranları arttıkça borçlanma maliyeti de artar. Borç almanın maliyeti daha yüksek olduğunda tüketiciler harcamalarını azaltma eğilimindedir. Sıkılaşma ortamında tasarruf edenler daha fazla faiz kazanır çünkü bankalar yeni müşteri çekmek ve mevcut müşterilerin mevduatını elinde tutmak için ödedikleri oranları artırır.

Hisse senedi gibi riskli yatırım araçları daha az talep görürken altın ve dolar gibi güvenli limanlara yönelim artar. Daha yüksek faiz oranları mevcut tahvillerin değerinin düşmesine neden olur. Bir yatırımcı yeni ihraç edilen bir tahvilden daha yüksek getiri elde ettiğinde, daha düşük oranlı mevcut tahvillere talep azalır.

Hanehalkı bütçeleri ve yüksek oranlar, ev almayı daha pahalı hale getirir. Daha yüksek oranlar, evlerini satın almak için gereken aylık ödemeyi artırıyor.

Teoriye göre faiz oranları düşürüldüğünde ise borçlanma maliyetleri düşer. Bu da işletmeleri daha fazla insanı işe almak ve üretimi genişletmek için kredi almaya teşvik ediyor.

Düşük faiz oranı ortamları, hem fiziksel hem de finansal varlıklara yapılan yatırımları finanse etmek için borç almayı daha ucuz hale getirerek ekonomik büyümeyi teşvik eder.

Faiz düşükken tasarruf sahipleri ve borç verenler kaybetme eğiliminde olurken, borç alanlar ve yatırımcılar kazanan tarafta yer alır. Ancak her şeyde olduğu gibi, her zaman madalyonun iki yüzü vardır. Düşük ya da yüksek faiz oranları; etkilenenler için hem bir nimet hem de bir lanet olabilir.

güzel olmuş emeğinize sağlık teşekkürlerr