Bir kurumu finanse etmek veya belli bir işin yürümesini sağlamak için gerektiğinde harcanmak üzere ayrılan paraya fon denir. Yatırım fonu ise kişilerden toplanan fonlar karşılığında oluşturulan portföylerdir. Bu portföyler; hisse senedi, altın, gümüş, petrol, emtia, kripto para ve yabancı borsa menkul kıymetleri gibi enstrümanları içerebilir.

Yatırım fonlarında yatırımcılardan toplanan para, onlar adına çeşitli şekillerde değerlendirilir. Genel bir bakış açısıyla profesyonel kişiler tarafından yönetilen bu fonlar, birikimlerini değerlendirmek isteyen kişilere nispeten güvenli bir portföye yatırım imkanı sunar. Dolayısıyla minimum riskle yatırım yapmak isteyen kişiler için en uygun enstrümanlar olarak görülürler.

- Yatırım Fonu Vergilendirme Nedir?

- Yatırım Fonları Getiri Sağlar mı?

- Yatırım Fonu Teminat Değeri Ne Demek?

- Yatırım Fonu Alırken Nelere Dikkat Edilmeli?

- Yatırım Fonu Hakkında Sıkça Sorulan Sorular

- Yatırım Fonu Mantığı Nedir?

- Yatırım Fonu Blokeli Ne Demek?

- Yatırım Fonlarının Avantajları

- Yatırım Fonu Kaç Günde Satılır?

Sermaye Piyasası Kurulu (SPK) yatırım fonu tanımını şu şekilde yapmıştır:

“Yatırım fonları halktan topladıkları paralar karşılığı, ortaklık payı, tahvil gibi sermaye piyasası araçlarından ve kıymetli madenlerden oluşan portföyleri yönetirler. Her bir yatırımcı fonun sahip olduğu portföyün bir kısmını temsil eden katılma payını alarak fon portföyüne ortak olur.”

Şimdi bu yatırım fonlarının türlerine göz atalım:

Kapsadığı menkul kıymetler göz önüne alındığı zaman 10 farklı şemsiye fon türü bulunur. Bunlar;

Borçlanma Araçları Şemsiye Fonu: Toplam değerinin en az yüzde 80’i devamlı yerli ve/veya yabancı kamu ve/veya özel sektör borçlanma araçlarına yatırılır.

Borçlanma Araçları Şemsiye Fonu: Toplam değerinin en az yüzde 80’i devamlı yerli ve/veya yabancı kamu ve/veya özel sektör borçlanma araçlarına yatırılır.

Hisse Senedi Şemsiye Fonu: Toplam değerinin en az yüzde 80’i devamlı olarak yerli ve/veya yabancı ihraççıların paylarına yatırılır.

Kıymetli Madenler Şemsiye Fonu: Borsada işlem gören altın ve diğer kıymetli madenler ile bunlara dayalı sermaye piyasası araçlarına yatırılır.

Fon Sepeti Şemsiye Fonu: Diğer fonların ve borsa yatırım fonlarının katılma paylarından oluşan fonları kapsar.

Para Piyasası Şemsiye Fonu: Tamamı devamlı orak vadesine en fazla 184 gün kalmış likiditesi yüksek para ve sermaye piyasası araçlarından oluşur. Portföyün günlük hesaplanan ağırlıklı ortalama vadesi en fazla 45 gün olan fonları kapsar.

Katılım Şemsiye Fonu: Tamamı devamlı olarak kira sertifikaları, katılma hesapları, ortaklık payları, altın ve diğer kıymetli madenler ile Kurulca uygun görülen diğer faize dayalı olmayan para ve sermaye piyasası araçlarını kapsar.

Değişken Şemsiye Fonu: Diğer fonların portföy sınırlamalarına girmeyen fonları kapsar.

Serbest Şemsiye Fonu: Katılma payları sadece nitelikli yatırımcılara satılmak üzere kurulmuş fonları kapsar.

Garantili Şemsiye Fon: Yatırımcının başlangıç yatırımının belli bir bölümünün, tamamının veya başlangıç yatırımının üzerinde belirli bir getirinin bilgilendirme dokümanlarında belirlenen esaslar çerçevesinde belirli vade ya da vadelerde yatırımcıya geri ödenmesi uygun bir yatırım stratejisine ve garantör tarafından verilen garantiye dayanılarak taahhüt edilen fonları kapsar.

Koruma Amaçlı Şemsiye Fon: Yatırımcının başlangıç yatırımının belli bir bölümünün, tamamının veya başlangıç yatırımının üzerinde belirli bir getirinin bilgilendirme dokümanlarında belirlenen esaslar çerçevesinde belirli vade ya da vadelerde yatırımcıya geri ödenmesi uygun bir yatırım stratejisine dayanılarak en iyi gayret esası çerçevesinde amaçlanan fonları kapsar.

Yatırım Fonu Vergilendirme Nedir?

Yatırım fonları, vergilendirme açısından da oldukça avantajlıdır.

Çünkü bazı fonlarda muafiyet ve istisnalar mevcuttur. Örneğin hisse senedi yoğun fonlarda stopaj oran yüzde sıfırdır. Yani kazanca vergi uygulanmamaktadır. Mevzuatta şu ifadeler vardır:

“Geçici 67. madde kapsamında tevkifat uygulamasına konu olan hisse senetleri ve bu hisse senedi endekslerine dayalı olarak yapılan vadeli işlem ve opsiyon sözleşmeleri, Borsa İstanbul’da işlem gören aracı kuruluş varantları dahil olmak üzere hisse senetleri (menkul kıymetler yatırım ortaklıkları hisse senetleri hariç) ve hisse senedi yoğun fonların katılma paylarından elde edilen kazançlar için tevkifat oranı 27/4/2012 tarihli ve 2012/3141 sayılı Bakanlar Kurulu Kararı gereği %0 olarak uygulanmaktadır.”

Ancak temel olarak fonlarda alım/satım kazancı üzerinden yüzde 10 stopaj uygulanır.

Bankalar da söz konusu bilgilendirmeye sayfalarında yer verirler. Düzenlemeye göre 30 Nisan 2024 tarihine kadar satın alınan yatırım fonlarından elde edilen gelir ve kazançlara yüzde 0 stopaj uygulanacaktır.

Değişken, karma, eurobond, dış borçlanma, yabancı, serbest fonlar ile unvanında döviz ifadesi geçen yatırım fonlarıysa bu uygulamanın dışındadır. Yani kazanca yüzde 10 stopaj uygulanır.

Yatırım Fonları Getiri Sağlar mı?

Elbette, yatırım fonları getiri sağlar ki amaç da budur. Getiri, üç farklı şekilde olabilirken birincisi, fonun sahip olduğu menkul kıymetlerden kâr payı ve faiz geliri elde edilmesidir. Bu gelir, portföy değerine yansıtılır.

İkinci getiri yolu, fonun sahip olduğu menkul kıymetlerin fiyatının artmasıdır. Eğer fon, fiyatı yükselen menkul kıymeti satarsa sermaye kazancı elde eder. Bu şekilde fon değeri artar.

Üçüncü kazanç yolu ise fiyatı yükselen menkul kıymetin elde tutulmasıyla birlikte bu değer artışının fonun katılma payına yansımasıdır. Eğer katılma payını satarsanız ilk ödediğiniz fiyatın üzerinde bir bedel elde edersiniz. Peki, en çok kazandıran fonlar hangileri?

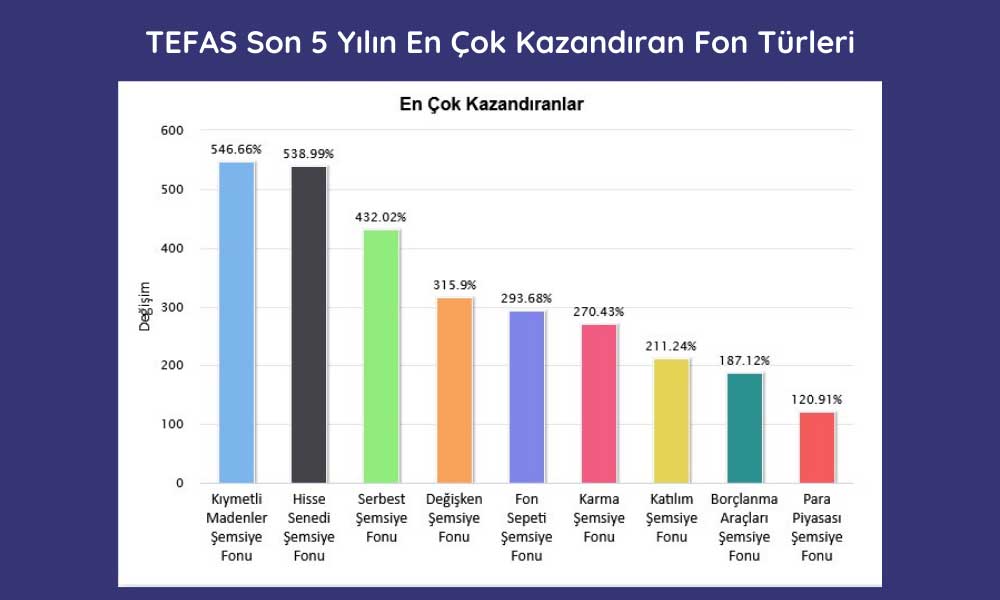

TEFAS’ta 14 Mart 2023 itibarıyla son 5 yılın en çok kazandıran şemsiye fon türleri şu şekilde:

Direkt fon bazında da bu incelemeyi yapalım.

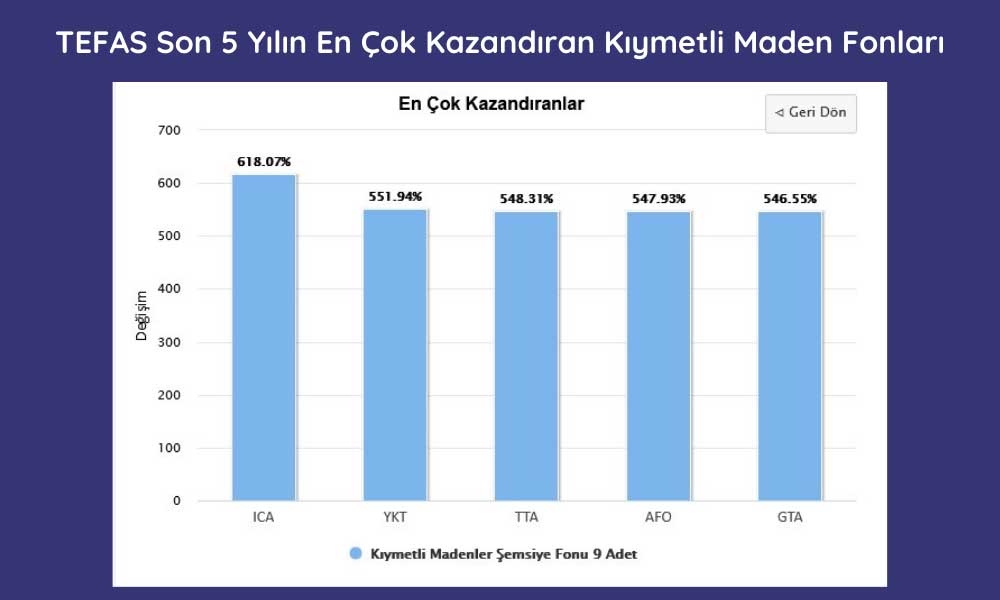

Kıymetli madenler şemsiye fonu türünde en fazla kazandıran 5 yatırım fonu şu şekilde sıralanıyor:

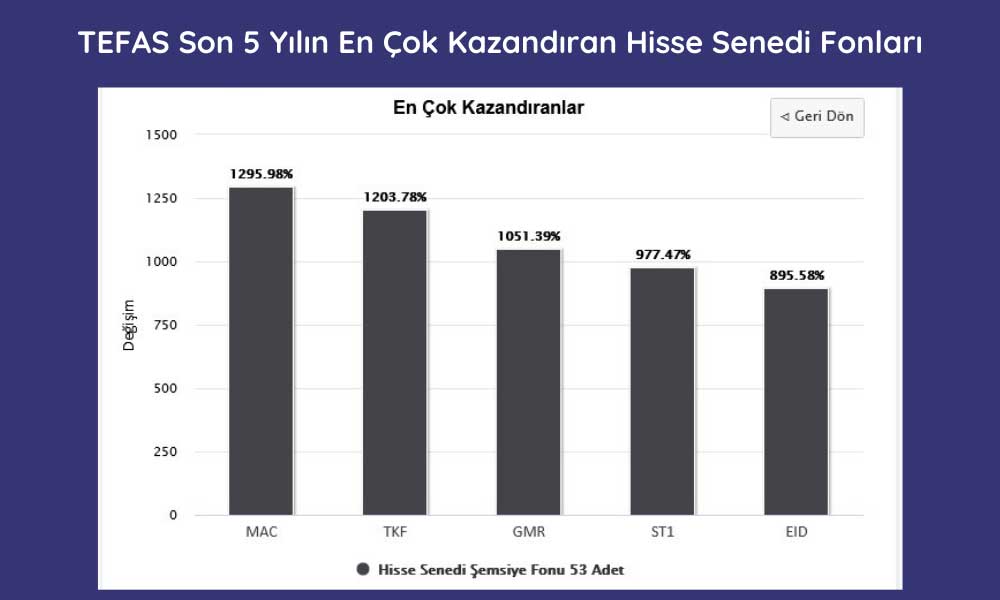

Hisse senedi şemsiye fonu türünde en fazla kazandıran 5 yatırım fonu ise şu şekilde:

Bu fonların kazanç oranlarında sürekli değişiklik olacaktır. Ancak 5 yıllık bazdaki kazanımları yukarıda bahsettiğimiz şekildedir.

TEFAS üzerinden siz de fon karşılaştırma yaparak en iyi performans gösteren yatırım fonları hangileri belirleyebilirsiniz. Elbette burada dikkat etmeniz gereken nokta şudur: Bir fon son 5 yıldır en fazla kazandıran olmasına karşın artık bu performansı göstermiyor olabilir. Dolayısıyla son 5 yılın en çok kazandıran yatırım fonu ABC ise bu yıl da en çok kazandıran olacağı anlamına gelmez.

Fonlar kapsadığı menkul kıymetlerin hareketlerini fonun toplam değerine yansıtacaktır. Bu nedenle piyasalardaki gelişmeleri takip ederek bu fonların nasıl hareket edeceği hakkında fikir sahibi olabilirsiniz.

Yatırım Fonu Teminat Değeri Ne Demek?

Yatırım fonu teminat değeri de arananlar arasında yer almaktadır. Yatırım fonu bloke tutarı ve teminat değeri, halka arz noktasında merak edilmektedir.

Çünkü halka arzlar için hazırlanan izahnamelerde, nakit dışında teminat gösterilerek talepte bulunulabilecek kıymetler de vardır. Fonlar da onlardan biridir.

Çeşitlerine göre yüzde kaç teminat kullanılacağına ilişkin bilgiler, izahnamelerde belirtilir. Genellikle en yüksek teminat, para piyasası ve kısa vadeli borçlanma araçları fonlarında yüzde 97 şeklinde kullanılabilir.

Diğer fonlardaysa yüzde 90’a kadar teminat kullanılabilir. Teminat ile nakit paraya ihtiyaç duymadan portföydeki fonlar ile halka arza katılmak mümkündür.

Örneğin İş Bankası’nın mobil bankacılığında halka arz için talepte bulunacak yatırımcıların karşısına “yatırım fonu teminat değeri” şeklinde bir bildirim çıkar.

Bu, yatırımcının halka arz talebi için fon teminatı göstermesi gerektiği anlamına gelir ki en fazla fon teminat değeri kadar halka arz talebinde bulunulabilir. Dolayısıyla fon almak ya da halihazırdaki fonu teminat göstermek gerekir.

Alım miktarınıza göre yatırım fonu teminat değeriniz belirlenir. Örneğin 500 liralık alım yaptıysanız, aynı miktar (kesintiler hariç) yatırım fonu teminat değeriniz olur. İster halka arza katılmak için teminat olarak gösterdiğiniz fon isterseniz de halka arzdan bağımsız aldığınız fon olsun, söz konusu fona bloke gelir.

Halka arz sonuçlandı ya da emir verdiğiniz alım işlemi gerçekleştiğinde ise blokeli kısımdan işlem tutarı alınır ve geri kalanı fona iade edilir.

İş Bankası, Halkbank, Vakıfbank gibi pek çok banka, halka arzlarda yatırım fonu teminat ve fon blokajı göstermeye izin vermektedir.

Yatırım Fonu Alırken Nelere Dikkat Edilmeli?

Eğer bir yatırım fonu almak istiyorsanız birikimlerinizi değerlendirme yolunda güzel bir adım attınız demektir, tebrikler!

Bir yatırım fonu nasıl alınır sorusu bu noktada karşınıza çıkıyor. Ancak korkmayın, çünkü bunu son derece kolay bir şekilde aklınız karışmadan kolayca yapabilirsiniz.

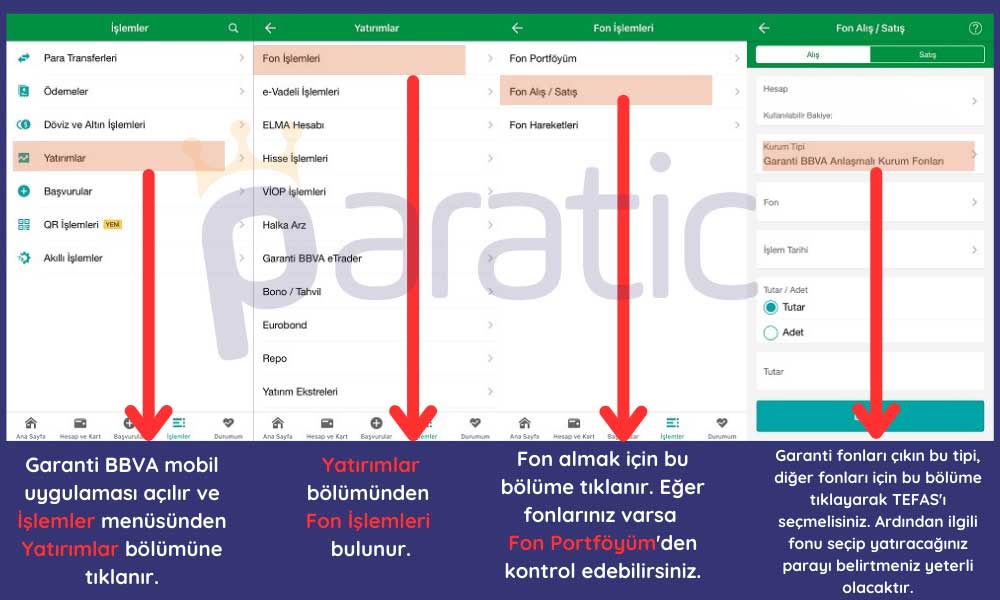

Mevduat hesabınızın bulunduğu bir bankanın muhtemelen yatırım bölümünde fonları bulacaksınız. Örneğin; Garanti Bankası’nda bir hesabınız varsa ve mobil uygulaması telefonunuzda yüklüyse bir fon almaya son derece yakınsınız.

“İşlemler > Yatırımlar > Fon İşlemleri > Fon Alış / Satış” bu adımları takip ettiğiniz zaman, daha önce belirlediğiniz bir fonu hemen alabilirsiniz.

“İşlemler > Yatırımlar > Fon İşlemleri > Fon Alış / Satış” bu adımları takip ettiğiniz zaman, daha önce belirlediğiniz bir fonu hemen alabilirsiniz.

İnternet bankacılığı, mobil bankacılık ve ATM aracılığıyla fon alım satımı yapılabilir. Mobil uygulamalar sayesinde bankacılık işlemleriniz kolaylaştığı gibi yatırım fonu alım satım işleriniz de kolaylaştı. Genellikle tüm bankalarda Yatırım bölümünde fon işlemlerini bulabilirsiniz.

Hangi fona yatırım yapacağınızı belirlemek için de Türkiye Elektronik Fon Alım Satım Platformu’nu (TEFAS) kullanabilirsiniz. TEFAS, tüm fonları tek bir sistem üzerinden karşılaştırma ve tek bir yatırım hesabıyla piyasadaki tüm fonlara ulaşma imkanı sağlayan elektronik fon platformudur.

Yatırım fonu konusunda en önemli nokta, risk toleransınızı bilmenizdir. Çünkü elde edeceğiniz getiri, risklerle doğru orantılıdır. Bu nedenle alabileceğiniz riske uygun ürünlere yatırım yapan fonu seçmelisiniz. Getiri beklentiniz arttıkça risk oranının artacağını unutmamalı ve fonun da zarar edebileceğini her zaman göz önünde bulundurmalısınız.

Fonun risk seviyesini anlamak için karşılaştırma ölçütüne bakmalısınız. Karşılaştırma ölçütü, fonun ortalama olarak ne oranda hangi yatırım aracına yatırım yapacağını gösterir. Örneğin hisse senedi fonunun en az yüzde 80’i devamlı olarak pay senetlerinden oluşur.

Yatırım fonlarında dikkat etmeniz gereken diğer konu vadedir. Yaptığınız yatırımı ne kadar süre taşımak istediğinize karar vermelisiniz. Çünkü bu fonun içeriğinde bulunan enstrümanlar için belirleyici bir faktör olacaktır.

Yatırım amacınızı da bilerek hareket etmelisiniz. Yatırım yaparak bir hedefe mi gitmek istediğinize, yoksa birikimlerinizin değerini mi korumak istediğinizi bilmelisiniz.

Aynı zamanda fonun geçmişe dönük getirilerini değerlendirin. Benzer stratejilerdeki fonların getirileriyle kıyaslayın. Fonu almak için gereken ihbar süresi ve likiditenin ihtiyaçlarına cevap verip vermeyeceğini de analiz edin.

Yatırım Fonu Hakkında Sıkça Sorulan Sorular

SORU 1: Yatırım fonu Nedir?

Yatırımcıların kendi başlarına elde edebileceklerinden daha geniş bir yatırım fırsatları yelpazesi, daha fazla yönetim uzmanlığı ve daha düşük yatırım ücretleri sağlayan bir portföydür.

SORU 2: Yatırım fonunda vergilendirme yok mu?

Değişken, karma, eurobond, dış borçlanma, yabancı, serbest fonlar ile unvanında döviz ifadesi geçen yatırım fonları hariç yatırım fonlarından elde edilen gelir ve kazançlara yüzde 0 stopaj uygulanmaktadır.

SORU 3: Yatırım fonu nereden alınır?

Türkiye Elektronik Fon Alım Satım Platformu (TEFAS)’da işlem gören yatırım fonlarını, TEFAS platformu üyesi banka ve aracı kurumlar aracılığıyla alabilirsiniz.

Yatırım Fonu Mantığı Nedir?

Yatırım fonu tanımından bunun nasıl bir enstrüman olduğu ve yatırımının nasıl yapıldığı hakkında net bilgi almamış olabilirsiniz. Diğer bir ifadeyle yatırım fonu mantığı nedir sorusu, yatırım fonu nedir yanıtından pek anlaşılmayabilir. O zaman yatırım fonlarını şu şekilde açalım:

Çeşitli yatırım araçlarından oluşan bir sepet düşünün. Bunun bir katılma payı var ve siz bunu ödeyerek bu yatırım araçlarının getirilerinden payınızı alabiliyorsunuz. Normal şartlarda bu sepeti oluşturmanız hem iyi deneyim hem de büyük çaba gerektirir. Bununla uğraşacak vaktiniz ve bilginiz varsa kendi sepetinizi yapabilirsiniz.

Üstelik her bir enstrüman alım satımı için komisyon ve vergi ödeyeceğinizi de unutmamalısınız. Ama “benim ne vaktim ne bilgim var” diyorsanız bir yatırım fonuna para yatırmak, akıllıca olacaktır.

Yatırım fonları profesyoneller tarafından yönetilir. Aynı zamanda sadece bir sermaye piyasası kurumu olan “Portföy Yönetim Şirketleri” tarafından kurulabilirler.

SPK’ya göre bu şirketler öncelikle bir içtüzük ile mevzuatta belirtilen şemsiye fon türlerinden birini kurmalıdır. İçtüzükleri kapsamında da yatırım fonlarının katılma paylarını ihraç ederler. Kurulan şemsiye fonların herhangi bir malvarlığı bulunmaz. Ayrıca sadece yatırımcılardan toplanan paralar karşılığında alınmış portföylere sahip fonların altında toplandığı bir çatı görevi görür.

Yatırım Fonu Blokeli Ne Demek?

Yatırım fonları hakkında sıklıkla merak edilen konulardan biri de yatırım fonu blokelinin ne anlama geldiğidir. Hatta pek çok müşteri memnuniyeti sitesinde banka kullanıcılarının yatırım fonu hesaplarına bloke konulduğu yönünde şikayetlerde bulunduğu görülmektedir. Bloke, farklı gerekçelerle konulabilmektedir.

Mesela toplanan fonların girişimcilere aktarılmadan önce Takasbank tarafından bloke edilmesi de yatırım fonlarının bloke ile anılmasına yol açabilir. Öte yandan borsa yatırımı yapanlar, halka arz talepleri için yatırım fonlarına blokaj uygulanabildiğini bilirler.

Yatırım fonu teminat değeri nedir başlığı altında da belirttiğimiz üzere, yatırım fonlarını teminat gösterme yöntemiyle halka arzlara katılmak mümkündür. Gösterdiğiniz teminat değeri kadar tutara blokaj uygulanır. Dolayısıyla fon blokajı ile halka arza katılmış olursunuz.

Talep toplama sona erip sonuçlandığında blokaj kalkar ve blokeli tutardan ne kadarıyla hisse alımı yaptıysanız, portföyünüzde görünür.

Ayrıca yatırım fonu alış-satış saatleri dışında emir verdiğinizde de blokaj ile karşılaşabilirsiniz. Yatırım fonu blokeli olduğu sürece para çekme/para yatırma işlemleri yapılamamaktadır.

Gün içi emir verdiniz diyelim. Emriniz akşamki fiyattan gerçekleşeceği için banka normal fiyattan biraz yüksek meblağa bloke uygular. Ertesi gün fon alışı gerçekleşince, fazladan bloke edilen tutar, iade edilir.

Yatırım Fonlarının Avantajları

Yatırım fonlarının avantajlarına göz atarak nasıl bir enstrüman olduğunu daha iyi anlayalım:

Yatırım fonlarının avantajlarına göz atarak nasıl bir enstrüman olduğunu daha iyi anlayalım:

Yatırım Yapmayı Kolaylaştırır: Birikimlerinizi risk ve getiri dengesi ayarlanmış portföylerle kolayca yatırıma dönüştürmenizi sağlar. Satın almak istediğiniz kadar katılım payını ödeyerek emir verirsiniz ve emrin gerçekleşme tarihini beklersiniz.

Profesyonel Yönetim: Yatırım yapma sürecinde bazen profesyonel desteğe ihtiyaç duyarız. Yatırım fonları bize bunu doğrudan sunar. Yatırım fonları, fon yöneticileri tarafından profesyonel bir şekilde yönetilir. Bu sayede portföy yönetmek için harcadığınız zaman azalır.

Risk Dağıtımı: Yatırım fonlarının en önemli özelliklerinden birisi riskin minimize edilmesidir. Fon yöneticileri, birikimleri farklı enstrümanlara dağıtarak pay sahiplerine çeşitlendirme avantajı sağlar. Bu şekilde performans gösteremeyen enstrümanların, diğerlerinden elde edilen kârlar ile telafi edilmesini sağlar. Ayrıca spekülatif ürünlerden minimum riskle yüksek kazanç sağlanmasını mümkün kılar.

Kârın Yatırıma Dönüşmesi: Yatırım fonlarından elde edilen kârın yeniden yatırıma dönüştürülmesi de bir avantajdır. Bir yatırım fonu temettü veya sermaye kazancı elde etmesi sonucunda bu kazanç çoğunlukla herhangi bir ücret ödenmeden yeniden yatırıma dönüştürülür.

Likit ve Esnek Enstrümanlar: Yatırım fonları yapılarına göre esnek ve likit enstrümanlar olarak ikiye ayrılırlar. İşlem yapılabilecek pay sayısında sınırlama bulunmayan açık uçlu fonlar, yüksek likidite sunar ve kolayca nakde çevrilebilirler. Esneklik avantajı bulunduran daha düşük likiditeye sahip kapalı uçlu fonlar ise yatırımların gerçek zamanlı fiyatlar üzerinden yapılmasını sağlar.

Vergi Avantajı: Yatırım fonları vergi avantajına da sahiptir. Pay senedi yoğunluklu yatırım fonu katılma belgelerinden elde edilen kazançlar stopaja tabi tutulmazlar.

Günlük İşlenen Değer Artışları: Yatırım fonlarında portföyde yer alan enstrümanlarda görülen değer artışları günlük olarak yansıtılır. Bu şekilde fonun işlemiş geliriyle birlikte gerek ihtiyaç kadarı gerekse tamamı istendiği zaman paraya çevrilebilir.

Yatırım Fonu Kaç Günde Satılır?

Hisse senetlerine benzer şekilde fonlar için de valör tarihleri vardır ve yatırım fonları, likiditesi yüksek araçlar arasındadır. Özellikle de yatırım fonu çeşitlerinden olan likit fonlar, genellikle 1 iş günü içerisinde alınıp satılabilen ürünlerdir. Zaten sıklıkla kısa vadeli yatırımda tercih edilirler.

Daha genel anlamda yatırım fonlarına baktığımızda ise işlem saatine bağlı olarak satış emrinden sonra yatırım fonu bakiyesinin 2 gün sonra hesaba yattığını görürüz.

Aslına bakarsanız, yatırım fonu alış işleminde de süreç aynıdır.

Diyelim ki fon için alış emri verdiniz. Paranın hesaptan çekilip fonun alınması 1-2 gün sürecektir. Fakat portföyünde yabancı menkul kıymet olan fonlarda alım-satım için süre 4-5 güne kadar çıkabilir.