En popüler küresel piyasalar arasında yer alan borsa ile forex, muhtemel kazanç konusunda pek çok yatırımcıyı arada bırakmaktadır. Mantık her piyasada olduğu gibi “düşükken al yüksekken sat” olsa da arada birçok fark vardır.

Alım-satım, trading seçenekleri, likidite, marjlar, işlem süreleri, işlem gören enstrümanlar, kaldıraç gibi unsurlar açısından değişiklik gösterir. Buna paralel olarak da farklı olanakları ya da yatırım şekline göre avantajları vardır.

Örneğin kaldıraçlı işlem yapmak isteyen biri için forex piyasasını seçmek, çok daha doğru olabilir. Öte yandan odağını daha çok hisse senetlerine veren için borsada para kazanma yöntemleri uygundur.

İşin özü borsa da forex de yatırımcılara paralarını değerlendirme fırsatı sunar. Ancak hedeflenen kazanca ulaşmak için dikkat edilmesi gereken belli başlı noktalar vardır.

Gelin aşağıdaki başlıklarda borsa mı, forex mi hangisi, kim için daha kârlı, yatırım şekline göre avantajlar ve dezavantajlar neler tek tek ele alalım.

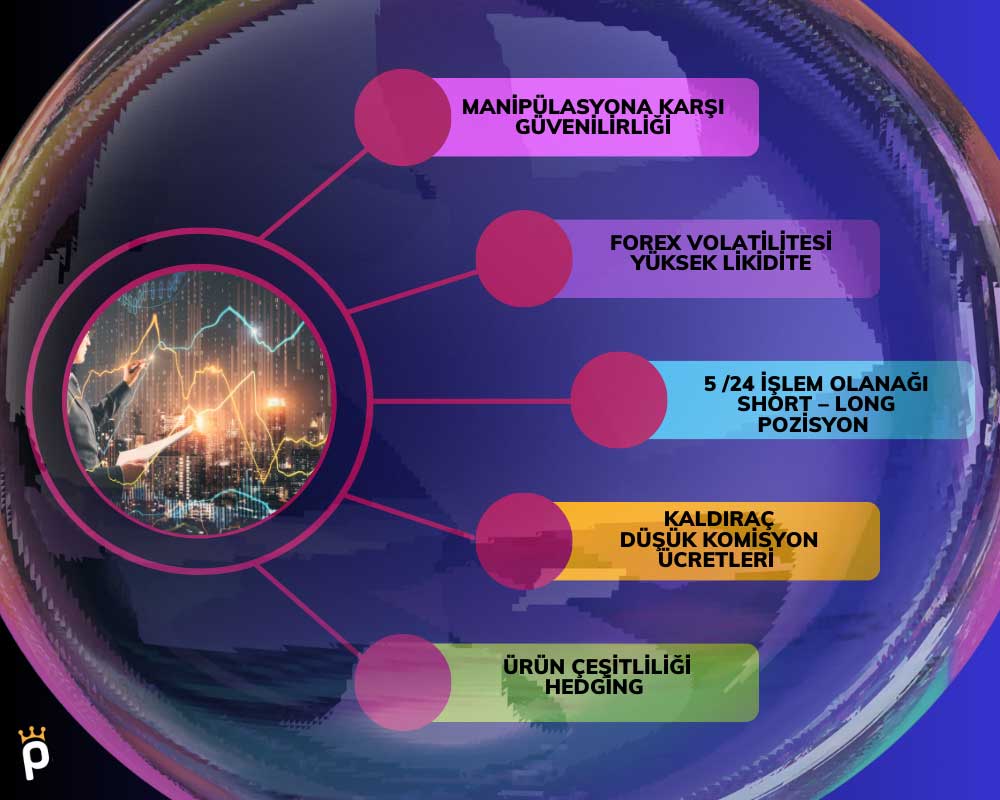

Forex Piyasasının Avantajları

Borsa mı forex mi diye düşünenler için öncelikle şunu belirtelim. Her iki piyasadan da yüksek getiriler elde edilebileceği gibi yalnızca birisini tercih etmek zorunda değilsiniz. Yani hem borsa hem de forex yatırımcısı olabilir, piyasaların farklı avantajlarından yararlanabilirsiniz.

Borsa mı forex mi diye düşünenler için öncelikle şunu belirtelim. Her iki piyasadan da yüksek getiriler elde edilebileceği gibi yalnızca birisini tercih etmek zorunda değilsiniz. Yani hem borsa hem de forex yatırımcısı olabilir, piyasaların farklı avantajlarından yararlanabilirsiniz.

Elbette seçiminizi yapmadan önce piyasaların işleyişleri ve özelliklerini tüm detaylarıyla öğrenmelisiniz. Forex nedir bilmeden, kısaca döviz ticareti anlamına gelen pazarın avantajlarını ve dezavantajlarını araştırmadan işleme başlamak, büyük bir hata olur.

Dolayısıyla makalemizi dikkatle okumanızı öneririz. Günlük işlem hacmi ile dünyanın en büyük piyasası konumunda olan forex, genellikle döviz takasıyla bilinse de çok sayıda enstrümanın alım-satımının yapıldığı tezgahüstü bir pazardır.

Ülkemizde Sermaye Piyasası Kurulu tarafından regüle edilen forex piyasasının, tek bir işlem merkezi yoktur. Tek merkeze bağımlı olmamasıyla, yatırımcılar için borsaya kıyasla çok daha avantajlı görülebilir.

100’ün üzerinde paritenin yanında emtialar, altın, hisseler, borsa endeksleri, tahviller, fark sözleşmeleri (CFD) gibi pek çok enstrümanı bünyesinde bulundurur. Dolayısıyla ürün çeşitliliğiyle de öne çıkmaktadır.

Haftanın 5 günü 24 saat dünyanın her yerinden online işlem yapabilme yönü de forex mi borsa mı sorusuna yanıt verirken göz önünde bulundurulmalıdır. Çünkü borsa, forexe kıyasla çok daha kısıtlı işlem saatlerine sahiptir.

Likiditesi yüksek forex, kaldıraç ve çift yönlü işlem imkanlarıyla da yatırımcıları kendine çekmektedir. Nitekim kaldıraçlı işlemler ile yatırımcılar çok daha yüksek getiri elde etme fırsatına sahip olurlar.

Finansal piyasalarda kaldıraç, ana sermayeye ek olarak ödünç alınan kaynaklarla işlem yapmaya yarar.

Örneğin:

X varlığı için 100 dolarlık al emri vermek istiyorsunuz. Burada 1:10 kaldıraç oranını seçtiğinizde 1000 dolarla işlem yapmış olursunuz.

Kâr ve zarar hesaplaması da 1000 dolarlık işlem hacmi üzerinden hesaplanır.

Kısacası forexte kaldıraç, aracı kurumun yatırımcıya verdiği ve böylece yatırımcının başlangıçta yatırdığından daha fazla sermayeye sahip olması için verdiği bir nevi kredidir. Oran şeklinde temsil edilen kaldıraç miktarları, yatırımcının sermayesine ya da ülke regülasyonları gibi kriterlere göre 1’e 100’lerden 1’e 1500’lere kadar olabilir.

Ülkemizde 2017’deki forex regülasyonu öncesinde 1’e 100 kaldıraç imkanı varken söz konusu tarih itibarıyla oran 1’e 10’a çekilmiştir. Ayrıca 50 bin lira başlangıç teminatı bulundurma yükümlülüğü de getirilmiştir.

Sonuçta kaldıraçlı işlemler, küçük miktardaki birikimlerle bile büyük getiriler elde etmeyi mümkün kılar. Elbette, forex nasıl oynanır, kaldıraçlı işlemlerde nelere dikkat edilmelidir konularında bilgili olmalısınız.

Demo hesaplar hem piyasayı öğrenmenizi kolaylaştırır hem de gerçek parayla işlem yapmadığınız için uygun stratejileri geliştirmenizi sağlar.

Bu nedenle gerçek forex hesabı açtırmadan önce sanal hesap üzerinden tecrübe kazanmalısınız. Gerçek fiyatlarla işlem yapabileceğiniz demo hesaplar, kaldıraçtan kullanacağınız stratejilere kadar pek çok yönden kendinizi geliştirmenizi sağlar.

Forex alım-satımlarının maliyetleri çok düşük olabilir. Hatta forex aracı kurumlarının çoğu, birim fiyatlar arasındaki farklardan kâr elde eder. Yani ekstra aracılık ücretleri konusunda yatırımcıların endişelenmesine gerek yok.

Forex piyasalarının 5/24 açık olması, kişinin rahatlıkla işlem yapmasına olanak tanır ki bu da özellikle kısa vadeli yatırımcılar için oldukça avantajlıdır. Birçok trader scalping yöntemlerini kullanarak dakikalar içerisinde kazanç elde eder.

Diğer finansal piyasalarla karşılaştırıldığında forex piyasası işlem hacmiyle öne çıkar ve bu da yatırımcılara en yüksek düzeyde likiditeyi sağlar. Yani yüklü alım satım emirleri bile büyük fiyat sapmaları olmadan kolayca ve verimli bir şekilde karşılanır.

Dolayısıyla fiyat manipülasyonu ve anormallikleri yaşanmaz.

Ana para birimleri sıklıkla yüksek fiyat dalgalanmaları gösterir. Eğer alım satımlar akıllıca yapılırsa, yüksek volatilite muazzam kâr elde etme fırsatı yaratabilir.

Yatırımcılar için yararlanılabilecek yüzlerce forex indikatörü, çeşitli temel analiz teorileri ve araçları bulunmaktadır. Bu, forex piyasasına hızlı bir giriş yapmak için farklı deneyim düzeylerine sahip yatırımcıların lehinedir.

Forex Piyasasının Dezavantajları

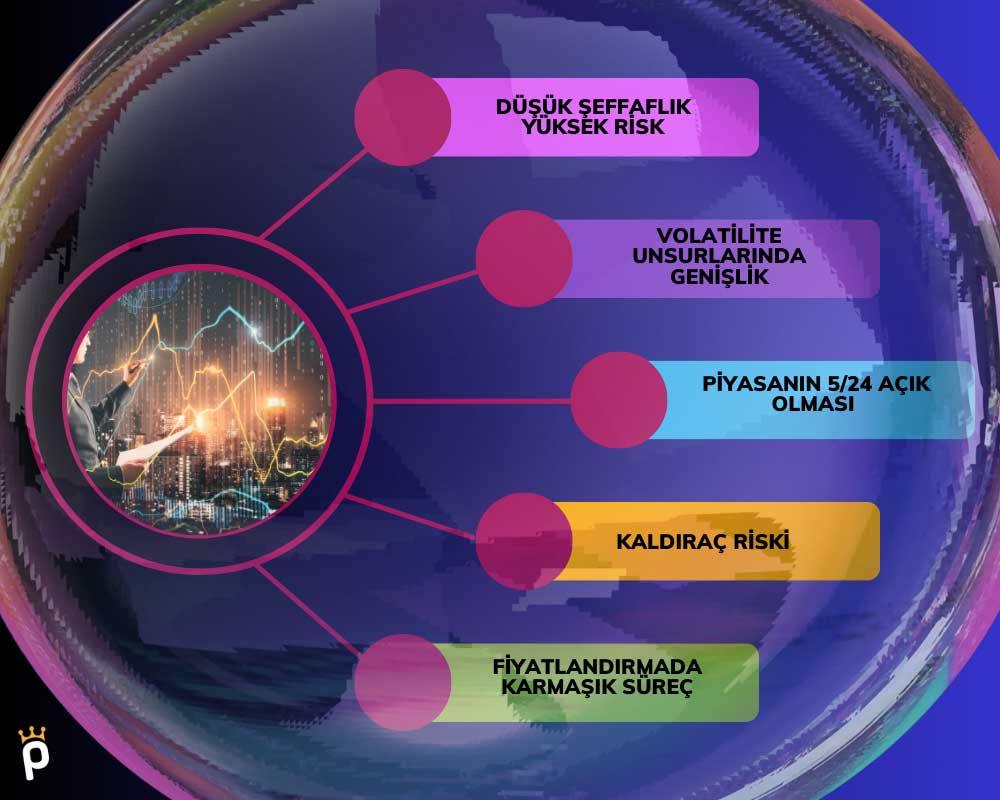

Gelelim forex piyasasının dezavantajlarına! Evet, dev piyasanın hafta içi 5 gün 24 saat açık olması avantajları arasında yer alsa da bazı yatırımcılar için dezavantaj olabilir.

Gelelim forex piyasasının dezavantajlarına! Evet, dev piyasanın hafta içi 5 gün 24 saat açık olması avantajları arasında yer alsa da bazı yatırımcılar için dezavantaj olabilir.

Şöyle ki açtığınız bir pozisyon, gerekli zarar durdur-kâr al gibi emirleri vermediğinizde siz uyurken hiç istemeyeceğiniz seviyelere gelebilir. Özellikle piyasaya yeni giriş yapanlar ve kısa vadede çok para kazanmak isteyenler, bu tuzağa sıklıkla düşerler.

Sonuçta açılan bir pozisyon için likit olma riski, bilhassa yüksek kaldıraçlı işlemlerde fazladır. Acemi yatırımcılar da açıp gerekli emirleri vermedikleri pozisyonlarda bu durumla karşılaşır.

Yüksek kaldıraç, yüksek getiri imkanının yanı sıra yüksek risk demektir.

Çünkü yatırımcının sermayesi, birden fazla katı kâr/zarara maruz kalabilir. Forex ticareti, güçlü bir kaldıraç bilgisine, etkili bir sermaye tahsis planına ve sağlam bir psikolojiye sahip olmadığı sürece kolayca zarar veren bir kabusa dönüşebilir.

Piyasayı sürekli izlemez ve işlemlerinizi kontrol edemezseniz, zarar edebilirsiniz.

Yüksek volatilite de forex piyasasında dezavantaj yaratabilir. Makroekonomik ve jeopolitik gelişmelerin kontrol edilememesi sebebiyle oynaklığı yüksek pazarda büyük kayıplar yaşanabilir.

Aynı zamanda tezgahüstü piyasa olduğu için herhangi bir aksilik durumunda forex yatırımcılarının gidecek hiçbir yeri yoktur. Örneğin İzlanda iflas ettiğinde, elinde İzlanda kronu bulunan forex yatırımcılarının yapabileceği tek şey izlemekti.

Komisyoncuların hakim olduğu forex piyasasının kuralsız doğası nedeniyle, aslında profesyonellere karşı trading yapılır.

Broker odaklı olmak, forex piyasasının tamamen şeffaf olmayabileceği anlamına gelir. Bir yatırımcı, alım satım emrinin nasıl yerine getirileceği konusunda herhangi bir kontrole sahip olmayabilir, en iyi fiyatı alamayabilir veya yalnızca seçtiği komisyoncu tarafından sağlanan alım satım teklifleri hakkında kısıtlı görüşe sahip olabilir.

Dolayısıyla en iyi yol, yasa ve güvenilir aracı kurumlarla çalışmaktır. Karmaşık fiyatlandırma süreci de yatırımcıların aleyhinde olabilir.

Forex piyasası, bilgileri analiz etmek ve işlem yapmak için güvenilir sonuçlar çıkarmanın zor olabileceği küresel politika veya ekonomi olmak üzere birçok faktörden etkilenir.

Forex işlemlerinin çoğu, forex piyasalarındaki yüksek oynaklığın temel nedeni olan teknik göstergeler üzerinde gerçekleşir. İndikatörleri yanlış okuyup yanlış analiz etmek kayıpla sonuçlanır.

Tüm bunların yanında güvenebileceğiniz uzman veya portföy danışmanının eksikliği dezavantajdır. Forex yatırımcılarının işin püf noktalarını kendi tecrübeleriyle öğrenmesi gerekir.

Borsanın Avantajları

Forex piyasasının nasıl avantajlara ve dezavantajlara sahip olduğunu ele aldık.

Forex piyasasının nasıl avantajlara ve dezavantajlara sahip olduğunu ele aldık.

Peki, borsanın avantajları nelerdir? Öncelikle borsa nedir sorusunu kısaca yanıtlayalım. Borsa menkul değerler, emtia, döviz, vadeli işlemler ve opsiyon sözleşmelerinin kamuya açık işlem gördüğü organize bir piyasadır.

Kurumsal ve organize bir piyasa olması, yatırımcılara güven verir. Türkiye’de borsa piyasalarını SPK denetler ve herhangi bir aksilikle karşılaştığınızda hakkınızı arayabilirsiniz. Borsa, forexin aksine daha az faktörden etkilenir ve daha az volatildir.

Mesela büyüyen ekonominin avantajlarından yararlanır çünkü ekonomi büyüdükçe kurumsal kazançlar da artar.

Aynı zamanda borsa enflasyonun önünde kalmanın en iyi yollarından biridir. Geçmiş verilere bakıldığında uzun vadede hisse senetlerinin cömert bir yıllık getiri sağladığı görülmektedir. Yani borsa ortalama yıllık enflasyon oranından daha iyi performans gösterir. Ancak bu durum uzun vadeli yatırım için daha geçerlidir.

Aynı zamanda forexe kıyasla borsa, daha kolay anlaşılabilir bir yapıya sahiptir. Mesela hisse senedi alım satımlarınızı aracı kurumlar, telefon, şube ya da online kanallarla kolaylıkla yapabilirsiniz.

Hesap oluşturduktan sonra birkaç dakika içinde hisse senedi satın alabilirsiniz. Küçük bir işletme sahibiyseniz, işletmeniz aracılığıyla da hisse senetlerine yatırım yapabilirsiniz.

Hisse senedi yatırımına başlamak için çok fazla paraya ihtiyacınız yoktur. Pek çok kişinin sandığının aksine borsaya birkaç lirayla bile yatırım yapabilirsiniz.

Diyelim ki 3 liralık bir hisse satın alacaksınız. Yatırım hesabınızı açtıktan sonra belirlediğiniz miktarda alım emri verebilirsiniz.

Borsa, hisselerinizi istediğiniz zaman satmanıza olanak tanır ki likidite yüksektir. Hisse senedinin değerinin düşeceğini öngördüğünüzde, açığa satış işlemini kullanarak senedi ödünç alarak değer düşüklüğünden kazanç sağlayabilirsiniz.

Borsadaki tüm yatırımcılar, eşit koşullar ve eşit fiyat oynaklıklarından etkilenir. Bu yönüyle yatırımcılar adil bir ortamda birikimlerini değerlendirebilir.

Hisse senedi ya da borsada işlem gören diğer araçların getirileri dışında temettü gibi ekstra kazançlar vardır. Birçok büyük borsa yatırımcısı, gelirinin önemli payını şirket temettüleri yoluyla elde eder.

Hisse senedi satın almak, bir şirketin mülkiyetini almaya eşdeğerdir. Bir hissedar genellikle kurumsal kararlara oy verme yetkisine sahiptir. Hissedarlar, işletmenin mülkiyeti nedeniyle yönetimi kendi çıkarlarına en uygun kararların alınması konusunda etkileyebilirler.

Aynı zamanda diğer birçok yatırım alternatifinden elde edilen kazançlar yüksek vergi oranlarına tabiyken borsada vergi muafiyetleri olabilmektedir. Borsada işlem gören kıymetlerin belirli limitler dahilinde yükselip düşmesi de avantaj olarak görülebilir.

Ayrıca hisse senedi alım-satımı yapma motivasyonunuzun şirketlere ve işletmelere dayanması da olasıdır. Yani tutkulu olduğunuz bir konsepte yatırım yapmak, hem paranızı değerlendirmek hem de ilgili olduğunuz alana yönelmek açısından iyidir.

Uzun vadeli yatırımlar da borsanın avantajları arasındadır. Nitekim bazı yatırımcıların bütün gün analitik verilere bakarak harcayacak vakti yoktur.

Paranızın sizin için çalışmasını mı istiyorsanız, borsada sağlam bir portföy oluşturarak “al ve unut” stratejisini kullanabilirsiniz. Hisse senedi ticareti, bir pozisyonu aylarca, hatta yıllarca tutmayı hedefleyen uzun vadeli yatırımcılar için daha uygun ve kazançlıdır.

Borsanın avantajı denildiğinde ayrıca türev sözleşmeler aracılığıyla vadeli olarak yatırım yapıldığını da belirtelim. Bu sözleşmeler sayesinde yatırımlarınızı yüksek likidite altında hedge, spekülasyon ve arbitraj güvencesinden yararlanarak yapabilirsiniz.

İşlemler forexteki gibi fiziki olmadığı için herhangi bir problem yaşamadan paranızı değerlendirebilirsiniz. Çeşitlendirme de borsa avantajları arasında gösterilebilir.

Yatırım portföyünüze hisse senetleri ekleyerek diğer yatırım türlerindeki olası risklere karşı önlem alabilirsiniz.

Borsanın Dezavantajları

Borsanın işlem hacminin forexe göre daha düşük seviyelerde olması başlıca dezavantajlardandır. Aynı zamanda forex gibi borsada da olumlu bir getiri elde edeceğinizin garantisi yoktur.

Borsanın işlem hacminin forexe göre daha düşük seviyelerde olması başlıca dezavantajlardandır. Aynı zamanda forex gibi borsada da olumlu bir getiri elde edeceğinizin garantisi yoktur.

Zaten yatırımcılar, bir hisse senedinin veya bir bütün olarak piyasanın geçmiş performansının gelecekteki sonuçları garanti etmediği konusunda düzenleyiciler tarafından bilgilendirilir.

Eğer ekonomik bir gerileme yaşanırsa ve borsa çökerse, sonuçları yıkıcı olabilir. Daha düşük getiri potansiyeli olsa da daha az riskli bir yatırım arıyorsanız tahviller, bonolar ve diğer güvenilir alternatiflere yönelebilirsiniz.

Borsada işlem yaparken aracı kurumların belirli ücretlendirmelerinin olması da yatırımcının aleyhindedir. Eskiye nazaran çok daha erişilebilir olmasına rağmen piyasanın sorunsuz işlemesi için hala aracı kurumlar kullanılmaktadır.

Kurumlar, yatırımcıların kâr marjlarını azaltan ve yatırım seçeneğinin çekiciliğini azaltan yüksek aracılık ücretleri talep edebilmektedir.

Forexe nazaran daha fazla analiz gerektirebilen borsada, yetersiz bilgi büyük kayıplarla sonuçlanabilir. Kaldı ki kulaktan dolma bilgilerle borsaya tüm sermayesini yatıran ve sonu hüsran olanları sık sık duyarız.

Düzenleyici kurumlar, borsa işlem gören şirketleri şeffaf olmaya zorlasa da hissedarların çoğunluğu ülkemizde Kamuyu Aydınlatma Platformu üzerinden açıklanan bilgileri analiz edip kendi avantajlarına göre kullanamaz.

Borsada işlem saatleri de forexe kıyasla daha kısıtlıdır. Diğer bir deyişle, seans saatleri kısıtlıdır. Bu saatler dışında işlem yapılmamaktadır. Piyasa kapalıyken yaşanan kayıplar için ne yazık ki yapılacak bir şey yoktur.

Borsada her zaman değerlenecek araç arayışı içinde olursunuz. Forexte ise böyle bir arayış içinde olmanıza gerek yoktur. Çünkü piyasadaki çift yönlü işlem özelliği yatırım araçlarının sadece değeri yükseldiğinde değil, düştüğünde de para kazanmanızı sağlar.

Yatırım yaptığınız bir hisse senedinin performansı düşükse, tekrar toparlanana kadar onu elinizde tutma eğiliminde olabilirsiniz. Kayıplarınızı azaltmaya ve gerekli ayarlamaları yapmaya kendinizi ikna edemezseniz portföyünüz daha da eksiye gidebilir.

Öte yandan alım-satım emirleri de forexe kıyasla daha uzun zaman alır. Çünkü işlemler, aracı kurumlar vasıtasıyla yapılır ve ancak eşleşme olduğunda gerçekleşir.

Sonuç olarak; borsa mı, yoksa forex mi daha kârlı sorusuna verilecek net bir cevap yoktur. Çünkü bir finansal araç veya piyasa seçerken kişilik tipi, risk toleransı ve genel trading hedefleri gibi tüm faktörler dikkate alınmalıdır.

Amacınız kısa vadeli stratejiler kullanarak fiyat hareketlerinden küçük ve sık kâr elde etmekse, forexi tercih etmeniz mantıklıdır. Fakat forex piyasası, deneyimli ve odaklanmış bir yatırımcının kolaylıkla kazanç elde edebileceği borsaya kıyasla daha volatil ve risklidir.

Riske paralel olarak getirinin de arttığı forex, durumun bilincinde olarak riski üstlenen yatırımcılar için caziptir. Diğer tarafta amacınız uzun vadeli pozisyonlar için satın alma ve tutma yaklaşımını benimsemekse, o zaman borsa daha güvenli ve düzenlenmiş bir seçenektir.

Eğer portföyünüzü doğru hazırladıysanız, özellikle de uzun vadede borsadan büyük paralar kazanırsınız. Peki, hem borsa hem forex üzerinden işlem yapamaz mısınız?

Elbette yapabilirsiniz! Gerekli bilgi ve deneyimi kazandığınızda, her iki piyasayı da kullanmak yararınıza olacaktır. Böylece hem kısa hem uzun vadeli yatırımlar yapar, farklı stratejilerle çeşitlendirmeden yararlanırsınız.