Borsa ve forex piyasasında etkili sonuçlar elde etmenizi kolaylaştıran analizler, para kazanmak konusunda son derece önemli bir yere sahiptir. Çünkü piyasalarda kazanç sağlamak için yatırım aracının fiyat seviyeleri hakkında doğru tahminlerde bulunmanız gerekir. Ancak bu şekilde hedeflediğiniz miktarlarda para kazanabilirsiniz.

Finans piyasalarında fiyatların belirlenmesi açısından farklı iki tane analiz yöntemi kullanılmaktadır. Bunlar temel ve teknik analizlerdir. Birbirlerinden farklı olsalar da aynı amaçla kullanıldıkları için bağıntılıdırlar. Bu nedenle bir tanesinden yararlanmak yerine ikisini beraber kullanmak mantıklıdır.

Teknik analiz, eğilimleri belirlemek ve piyasaların gelecekteki olası hareketlerini öngörmek için piyasa verilerindeki modelleri ele alır. Temel analiz nedir sorusu ise kısaca; ekonomik durum, sektör gelişmeleri, firma analizi ve veriler gibi dış etkenleri ele alan büyük resme odaklı bir yöntem olarak yanıtlanabilir.

Ayrıca teknik analiz genellikle kısa vadeye odaklanırken temel analiz orta ve uzun vadeye odaklanır. Her ikisi de yatırımcılar için son derece önemli göstergelerdir. Öyle ki temel analizler sayesinde piyasalar kolaylıkla takip edilirken, teknik analiz aracılığıyla da fiyatların eğilim yönleri belirlenebilmektedir.

Fakat her iki yöntem de belli bir tecrübe ve eğitim gerektirmektedir. Bununla birlikte temel analizler, teknik analizlere göre nispeten daha kolay olarak görülür.

Çünkü işin içine matematiksel formüller, fiyat grafikleri, formasyonlar gibi konular, farklı terimler girmemektedir. Birçok yatırımcıya zor gelen kısım, teknik analizler olsa da gerekli bilgileri edinerek siz de analiz yapabilirsiniz.

Borsa analizi nasıl yapılır, borsada teknik analiz hakkında bilinmesi gerekenler neler diyorsanız, doğru yerdesiniz. Aşağıdaki başlıklarda borsa teknik analiz terimleri, teoriler, göstergeler, formasyonlar ve dahasını detaylarıyla ele aldık.

Teknik Analiz Nedir?

Teknik analiz, fiyat hareketi ve hacim gibi ticari faaliyetlerden toplanan istatistiksel eğilimleri analiz ederek yatırımları değerlendirmek ve trade fırsatlarını belirlemek için kullanılan bir trading disiplinidir.

Teknik analiz, fiyat hareketi ve hacim gibi ticari faaliyetlerden toplanan istatistiksel eğilimleri analiz ederek yatırımları değerlendirmek ve trade fırsatlarını belirlemek için kullanılan bir trading disiplinidir.

Bir menkul kıymetin değerini satış ve kazanç gibi iş sonuçlarına dayalı olarak değerlendirmeye çalışan temel analizin aksine, teknik analiz fiyat ve hacim çalışmasına odaklanır.

Öncelikle teknik analizin tam olarak neyi ifade ettiğini netleştirelim. Teknik analiz, yalnızca forex değil tüm finans piyasalarında kullanılan bir yöntemdir.

Temel analizlerin aksine bütünüyle fiyatlarla ilişkilidir. Fiyatların bir bütün içinde birbiriyle bağlantılı hareketlerle ilerlediğini varsayar. Tüm fiyat hareketleri bir döngü içerisinde seyreder ve her hareket geçmişin bir nevi tekrarıdır.

Borsa teknik analiz yöntemlerinin çalıştığı piyasalardan sadece bir tanesi olmakla birlikte hem uzmanlar hem de yatırımcılar tarafından sıklıkla kullanır. Fakat spekülasyonlar, bilanço gibi şirketle ilgili unsurlar, borsada teknik analiz yöntemlerinin işlevini olumsuz etkileyebilir.

Teknik analistler, fiyatların trend eğilim yönleri hakkında matematiksel formüller ve özel göstergeler sonucunda bilgi verir. Formülleri basit bir şekilde uygulayabilirsiniz. Formülde yer alan verileri fiyat grafikleri sonucunda elde edersiniz.

Teknik analistler, bir menkul kıymetin geçmiş alım satım faaliyetinin ve fiyat değişikliklerinin, menkul kıymetin gelecekteki fiyat hareketlerinin değerli göstergeleri olabileceğine inanır.

Bugün bildiğimiz şekliyle teknik analiz, ilk olarak 1800’lerin sonlarında Charles Dow ve Dow Teorisi tarafından ortaya atılmıştır. Bilinen en eski teknik analiz teorisi olan Dow Teorisi, piyasanın yatırımcıların tüm duygu, düşünce ve hareketlerini yansıttığını savunur. Buna göre finansal varlık fiyatları, piyasadaki her şeyi fiyatlamıştır.

Aralarında William P. Hamilton, Robert Rhea, Edson Gould ve John Magee’nin de bulunduğu pek çok önemli araştırmacı, Dow Teorisi kavramlarının temelini oluşturmaya yardımcı olarak katkıda bulunmuştur. Günümüzde teknik analiz, yıllarca süren araştırmalar sonucunda geliştirilen yüzlerce modeli ve sinyali içerecek şekilde gelişmiştir.

Piyasada yatırımcılar tarafından farklı grafik çeşitleri kullanılır. Bunun nedeni yatırım yapılan araçların, beklentilerin aynı olmamasıdır.

Fiyat grafikleri kısmında bu konuya detaylıca değineceğiz. Şimdi, teknik analizler nasıl yapılır gelin hep birlikte bakalım. Ardından sıklıkla kullanılan grafikleri, formasyonları, göstergeleri kapsamlı bir şekilde inceleyelim.

Teknik Analizler Nasıl Yapılır?

Biliyorsunuz ki finans piyasalarında yatırımlar fiziki olmayan şekillerde, online işlem platformları üzerinden gerçekleştirilir. Teknik analizler de platformlar aracılığıyla yapılır. Platformda yatırım yapmayı düşündüğünüz enstrümanı seçerek, üzerinde istediğiniz teknik analizi uygulayabilirsiniz.

Teknik analiz yapabilmek için doğal olarak grafik okumayı ve temel terimleri bilmek gerekir.

Başarılı teknik analiz yöntemlerinin kişiden kişiye değişebildiğini de belirtelim. Analiz yapmayı öğrendikten sonra bunları geçmiş veriler üzerinde test edebilirsiniz. İndikatörler için geçmişe yönelik verilerle test yapabileceğiniz uygulamalardan faydalanabilirsiniz. Bunu kullanarak, geçmiş veriler üzerinde indikatörünüzü çalıştırıp sonuçların doğruluğunu kontrol edebilirsiniz.

Sonuçta; gösterge, parametre ve tarih aralığı seçtikten sonra ortaya çıkan grafiği yorumlayarak teknik analiz yapılır. Önemli olan yorumu doğru yapmaktır. Eğer doğru bir şekilde yorumlarsanız, bilgi ve deneyimleriniz doğrultusunda uyguladığınız stratejilerle güzel kazançlar elde edebilirsiniz.

Teknik analizleri oluşturan ana konular şu şekildedir:

Fiyat Grafikleri

Yatırım araçlarının değerlerinin belirlenmesinde kullanılan fiyat grafikleri teknik analizlerin genel araçlarıdır. Gerek trendi belirlemede gerek destek ve direnç noktalarına karar vermede gerekse formasyon ve özel analizleri uygulamak için kullanılırlar. Yatırımcıların bunları kullanma amaçları, canlı piyasa takibi yapmak ve avantajlı pozisyonları yakalamak içindir.

Çok sayıda grafik çeşidi olsa da en çok mum, çizgi, çubuk ve anlık grafiklerdir. Tüm fiyat grafiklerin ortak özelliği dikey eksende fiyat değişimlerinin, yatay eksende zaman dilimlerinin yer almasıdır.

Grafiklerin dilini anlamanız için öncelikle birkaç tane temel kavramı bilmeniz gerekiyor. Öncelikle trend, destek-direnç, eğilim çizgileri ve fiyat kanalları kavramları hakkında bilgi sahibi olmalısınız. Şimdi bu kavramların anlamlarına bakalım:

Trend Kavramı

Trend kavramı fiyatların değişim yönü anlamına gelir. Grafikteki verilere göre trendin aşağı mı, yoksa yukarı mı eğilimde olacağı belirlenir. Takip edilen ürünün belli bir süre içindeki yönüne trend denir.

Yükselen, alçalan ve horizontal trend olmak üzere başlıca üç türü vardır. Yükselen, incelenen enstrümanın fiyatının sürekli yeni yüksekler yapmasıyken alçalan trendde tam tersi durum vardır. Tepe ve dip seviyelerinde çok sığ hareketlerse horizontal trend olarak ifade edilir.

Teknik analiz kapsamında yatırım yapacağınız varlıkta trendin yönünü belirlemelisiniz. Bunun için fiyat grafiklerini kullanmanız gerekiyor. Elbette eğilim yönünün bulunması için grafik dilinde bilinmesi gereken diğer kavramların dikkate alınması şarttır.

Destek ve Direnç Kavramı

Yatırım araçlarının fiyatları, yükseliş trendi eğilimdeyken bazı noktalara takılı kalarak geri çekilme hareketi yaşamaktadır.

Takıldığı seviyelerden yukarılara çıkmakta zorlanmaktadır. İşte bu direnç gösteren fiyat, grafikte direnç kavramı olarak karşımıza çıkmaktadır. Yani fiyat yükseliş eğilimindeyken belirlenen kritik noktayı aşamıyorsa, direnç noktalarında takılı kalmıştır.

Genelde bu noktada fiyat seviyeleri düzeltme hareketi yaşar. Bu nedenle yatırımcılar fiyatın yükselmeyeceğini, geri çekileceğini düşünerek satış yönlü işlem uygular.

Destek kavramı ise direncin tam tersidir. Fiyat seviyeleri düşme eğilime geçtiğinde engel noktalarla karşılaşır. Destek noktalarında dayanak bularak düzeltme hareketine girer.

Fiyat düşük seviyede olduğu için bu noktalarda genellikle alım yapılır. Yükseldiğinde satış yapılarak kazanç sağlanır. Önemli olan bu noktaların grafik üzerinde belirlenebilmesidir. Buna göre ne yönde işlem yapmanız gerektiğine kolaylıkla karar verebilirsiniz.

Teknik analistler bir fiyat grafiğinde kritik bölgeleri belirlemek için destek ve direnç seviyelerini kullanır. Bu seviyelerde trendde bir değişim yaşanması için ihtimal daha yüksektir. Fiyatın bir destek ya da direnç bölgesine ulaşması genellikle iki senaryoyla sonuçlanır. Bir tanesi fiyatın bölgeden sekmesiyken bölgeyi aşarak trend yönünde hareketine devam eder.

Destek ve direnç, borsada teknik analiz için en temel kavramlar arasındayken aynı zamanda hisseler, emtia, altın gibi tüm piyasalarda geçerlidir.

Trend Çizgileri

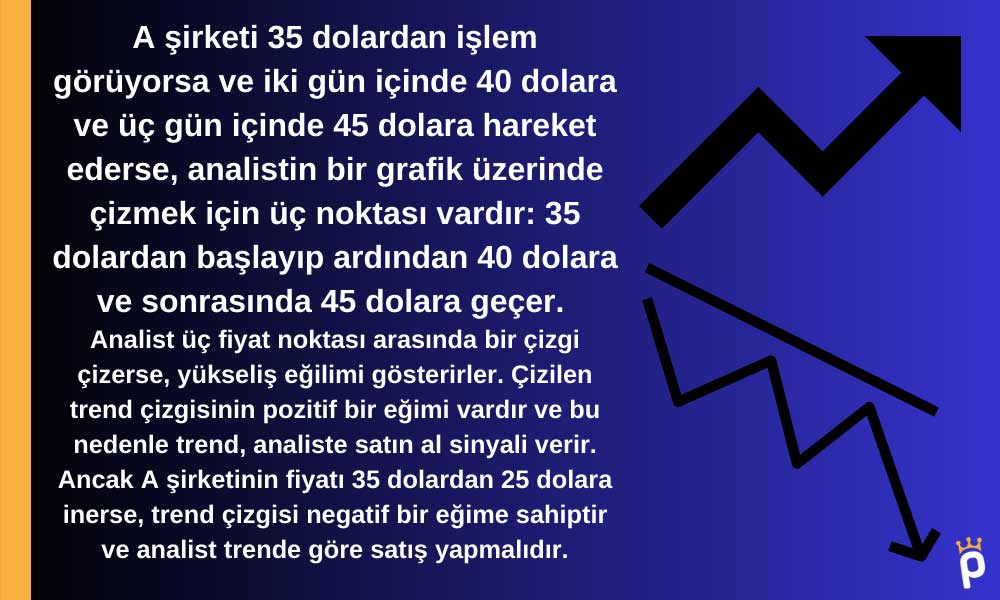

Trend çizgisi, teknik analistler tarafından kullanılan en önemli araçlardan biridir. Teknik analistler, geçmiş iş performansına veya diğer temellere bakmak yerine, fiyat hareketindeki eğilimleri ararlar. Trend çizgisi, teknik analistlerin piyasa fiyatlarındaki mevcut yönü belirlemesine yardımcı olur.

Trend çizgisi, teknik analistler tarafından kullanılan en önemli araçlardan biridir. Teknik analistler, geçmiş iş performansına veya diğer temellere bakmak yerine, fiyat hareketindeki eğilimleri ararlar. Trend çizgisi, teknik analistlerin piyasa fiyatlarındaki mevcut yönü belirlemesine yardımcı olur.

Trend (eğilim) çizgisi, tepe ve dip noktaları baz alınarak, grafik üzerinde çizilir. Fiyat en yüksek seviyedeyken tepe, düşük seviyedeyken de dip noktasındadır. Grafikte bu noktalar belirlenerek, platform üzerinden hayali çizgi çekilir. Buna göre kısa vadede fiyatın trend yönü hakkında sinyal alınır.

Eğer düşmekte olan fiyatın tepe ve dip noktaları birleştirildiğinde çizginin doğrultusu düz bir şekilde ilerliyorsa, trendin eğilim yönü hakkında olumlu düşünce hakim olur. Yani fiyatın ilerleyen dönemde yükselmesi beklenir.

Tam tersi alçalmakta olan fiyat çizgileri piyasa fiyatının üzerinde seyrediyorsa da düşüş yaşanacağı düşüncesi içine girilir. Ama tabi ki diğer indikatörlerin ne yönde hareket ettiği de önemlidir.

Teknik analizin olmazsa olmazlarından trend çizgileri, bir grafik üzerinde en az 2 fiyat noktasını birleştirir. Öte yandan analiz edilen zaman aralığı ve trend çizgisi oluşturmak için kullanılan noktalar, değişkenlik gösterebilir.

Fiyat Kanalları

Fiyat kanalları trend çizgileri ile beraber kullanılır. İleriki dönem hakkında bilgi edinilmesini sağlar. Fiyat kanalları trend çizgileriyle paralel şekilde çizilmektedir. Böylece aynı düzlemde, fiyatlar hangi noktalara kadar yükselecek veya düşecek belirlenir.

Belirleme sonucuna göre de eğer eğilim aşağı yönlü ise alçalan, yukarı yönlü ise de yükselen fiyat kanalı trende hakim olur.

Genellikle teknik analizciler tarafından bir enstrümanın fiyat hareketinin momentumunu ve yönünü ölçmek için kullanılır. Ayrıca işlem aralığını belirlemek için tercih edilir.

Karışık gibi gözükse de grafik üzerinde gördüğünüz zaman düşüş mü yükseliş mi olacağının yorumunu kolaylıkla yapabilirsiniz. Bu dört kavram, oluşan grafiğin yorumlanmasını sağlar.

Teknik Analiz İndikatörleri Nelerdir?

Göstergeler, grafikte matematiksel veriler olarak kullanılır. Neden ve sonuçları sorgulamadan yalnızca matematiksel hesaplamalar grafikler üzerinden yapılır. Geçmiş zamanda yaşanan fiyat hareketleri ilerleyen günlerde de aynı şekilde oluşmaktadır.

Bu da özel göstergelerin (indikatör) doğmasına neden olmuştur. Bu göstergeler sezgisel veya duygusal değil, objektif olarak fiyatları incelemeyi sağlar. Böylece etkili sonuçların elde edilmesi kolaylaşır.

Yatırımcının kendi stratejisinde en etkili indikatörü tam anlamıyla kullanabilmesi, teknik analiz stratejisini sağlamlaştırır ve kritik önem taşır.

Temel analizde yararlanılan enflasyon, GSYİH, bilanço gibi veriler gösterge olarak kullanılırken teknik analizde yararlanılan göstergeler vardır. Şimdi tüm finansal piyasalarda kullanılan başlıca göstergeler nelerdir, inceleyelim:

Hareketli Ortalama (Moving Average-MA)

Hareketli ortalamalarda standart sapma verileri kullanıldığı için teknik analiz araçları içerisinde en sık kullanılan göstergedir. Hata payı oldukça düşüktür. İleriki dönemde trendin ne şekilde yön bulacağının anlaşılmasını sağlar.

Bu grafiğin sonucuna göre hangi noktalarda alım – satım yapmanız gerektiği hakkında sinyaller alırsınız. Böylece avantajlı pozisyonları yakalayarak, karlı sonuçlar elde edebilirsiniz.

Hareketli ortalamalarda oluşan grafik; yatırım enstrümanın grafiğini aşağıdan yukarıya doğru kesiyorsa yükseliş, tam tersi yukarıdan aşağıya kesiyorsa da fiyatların düşüş trendine geçmesi beklenmektedir. Trendin yönünü belirlemek amacıyla hareketli ortalama tekniğini farklı şekillerde uygulayabilirsiniz.

Basit, değişken, düzeltilmiş, ağırlıklı ve üssel gibi hareketli ortalama çeşitleri vardır. Hangisini uygularsanız uygulayın, fiyat hareketindeki standart sapmaları kolaylıkla belirleyebilirsiniz. Kısaca bahsetmek gerekirse;

Basit Hareketli Ortalama Grafiği: Belirlediğiniz vade aralığındaki tüm kapanış değerleri üzerinden uygulanan bir yöntemdir. Matematiksel olarak hesaplanması, fiyatların kapanış değerlerinin toplamının, belirlenen zaman aralığına bölünmesi gerekir. Böylece basit hareketli ortalama hesaplanarak, standart sapmaya göre hangi yönde işlem yapılması gerektiğine karar verilir.

Değişken Hareketli Ortalama Grafiği: Değişken hareketli ortalama grafiği genellikle belli bir band aralığında ilerleyen araçlar için kullanılır. Çünkü bu araçların fiyat seviyesini tespit etmek diğerlerine göre daha zordur. Trend eğilimi hakkında detaylı bilgi almak isteyen herkes değişken hareketli ortalama grafiklerine başvurarak, fiyatın geri çekileceği veya ilerleyeceği vakitleri kolaylıkla belirleyebilir. Bu konuda öncelikle grafiklerin yorumlanması hakkında bilgi sahibi olmalısınız. Zaman içinde bu göstergeleri zorlanmadan kullanabilir, sonucunu yorumlayabilirsiniz.

Ağırlıklı Hareketli Ortalama Grafiği: Değişken hareketli ortalamaya göre baz alınan vade aralığında daha çok son kapanış fiyatlarına önem verilerek trendin yönü belirlenir. Bu kapsamda standart sapmanın doğru bir şekilde hesaplanması oldukça önemlidir.

Üssel Hareketli Ortalama Grafiği: Üssel hareketli ortalama grafiğinde de yatırım aracının yakın zamanda yaşamış olduğu fiyat seviyeleri baz alınarak görsel bir şekilde grafik oluşturulur. Genellikle basit hareketli ortalamada olduğu gibi kapanış değeri üzerinden grafik yorumlanır. Eğer grafik yükseliş eğilimli ise olumlu sinyaller alınır. Değilse de olumsuz olduğu için pozisyon açmaktan uzak durulur.

MACD İndikatörü (Moving Average Convergence Divergence)

Fiyatların karşılaştırması için kullanılır. Yatırım araçlarının geçmişteki kısa vadedeki fiyat eğilimleri ile uzun vadedeki fiyat eğilimleri karşılaştırılarak, son dönemde alması beklenen hareketleri belirlenir. Genellikle 12 ve 26 gündeki fiyat hareketleri karşılaştırılır. Buna göre sonuç sıfırdan yüksek çıkarsa eğilim pozitif, düşük çıkarsa da negatif eğilim yönünün trende hakim olacağı belirlenir. Bu yüzden yatırımcılar için vazgeçilmez göstergelerden biridir. 1970’li yıllarda Gerald Appel tarafından geliştirilmiştir.

MACD göstergesinin en çok kullanılan yorumlanma metotları:

- Kesişmeler

- Ayrışmalar

- Anormal yükselişler

Göreceli Güç Endeksi (Relative Strength Index-RSI) RSI göstergesi yatırımcılara alım – satım sinyali gönderdiği için en çok kullanılan göstergeler arasındadır. Genel olarak yatırım enstrümanlarının, fiyat seviyelerinin optimum bir şekilde ilerlediğini ve geri çekildiğini düşünen gösterge sayesinde alım – satım sinyali alarak doğru zaman aralıklarını yakalayabilirsiniz.

J. Welles Wilder tarafından geliştirilen bu göstergede alt ve üst eşik sınırları seçilmektedir. Ortalama yüz üzerinden hesaplanmaktadır. Genellikle de alt eşik 30, üst eşik ise 70 seviyelerini yansıtır.

Geleneksel olarak RSI, 70’in üzerinde olduğunda aşırı alım ve 30’un altında olduğunda aşırı satış olarak kabul edilir. Yatırımcılar genellikle, 30 ve altı RSI değerlerini gördüklerinde varlığı satın alırlar. Aşırı alım değerini, yani 70 ve üstünü gördüklerindeyse satış yaparlar.

Hesaplanırken ilk önce RS değeri belirlenir. Yükselen fiyat hareketlerinin ortalamasının, düşen fiyat hareketlerine oranlanması ile RS bulunur. Bulunan değer formüle yerleştirilerek RSI değerine ulaşılır.

Formül şu şekildedir: RSI = 100 – (100/1+RS) gerekli bilgileri formüle yerleştirdiğinizde çıkan sonuca göre hangi yönde sinyal alıyorsanız, işlemlerinizi ona göre yaparak beklediğiniz miktarda kazanç sağlayabilirsiniz.

Emtia Kanalı Endeksi, (Commodity Channel Index-CCI)

Emtia yatırım araçları üzerinde uygulanan CCI göstergesi, ilerleyen zamanlarda meydana gelecek fiyat hareketleri hakkında kolay bir şekilde yorum yapmanızı kolaylaştırır. Geçmiş dönemlere ait fiyat hareketlerinin sapmasını ve ortalamasını hesaplayarak, günümüzde yaşanması beklenen değerleri bulmayı sağlar.

Belirlenen zaman aralığında geçmişte yaşanan en yüksek, düşük ve kapanış değerlerin ortalaması alınır. Buradaki amaç periyottaki orta değeri bulmaktır. Bu değer standart sapmadır. Böylece tüm periyotlar incelenerek fiyatın standart sapmanın yukarısında mı, aşağısında mı olacağına karar verilir. Buna göre kar getirecek emtia yatırımı yapılarak kazanca ulaşılır.

Bollinger Bandı

Teknik analiz göstergeleri içerisinde en çok kullanılan arasında yer almaktadır ve 1980 yılında John Bollinger tarafından geliştirilmiştir. Hareketli ortalamalarda olduğu gibi standart sapma değerleri üzerinden piyasa hareketleri yorumlanır. Genellikle kısa vadede para kazanmak, anlık işlem yapan yatırımcılar tarafından tercih edilir.

Volatilite yükseldiğinde bollinger bantları genişler, azaldığında da daralır. Fiyatların göreceli olarak yüksek mi düşük mü olduğunu gösteren bollinger bantlarının dışına çıkan fiyat hareketleri, olağan dışılığa işaret eder.

Fiyatlar üst banda yakınsa fiyatlar göreceli olarak yüksek, alt banda yakınsa fiyatlar göreceli olarak düşük olarak nitelendirilmekte, al-sat sinyali olarak değerlendirilmektedir.

Grafikte bollinger bandı çizildiğinde hareketli ortalama için 20, standart sapması için 2 değeri kullanılır. Ama yatırımlarınızı uzun vadede yapacaksanız, bu rakamları vade aralığına göre yükseltmelisiniz. Platformda bu tekniği seçtiğinizde vade aralığına göre hangi değerleri kullanmanız gerektiğini görebilirsiniz.

Momentum İndikatörü

Trendin yönü kadar trendin gücünün de önemli olduğunu düşünen yatırımcılar tarafından kullanılan bu göstergede trendin gücü yüzdesel olarak belirlenir. Bunu özellikle tepe ve dip noktalarından alım – satımlarını gerçekleştirmek isteyen profesyonel yatırımcılar kullanır.

Borsada teknik analiz nasıl yapılır diyenlerin öğrenmesi gereken momentum indikatörü, trendlerin hızı ve gücüne ilişkin sinyaller verir.

Gösterge, farklı şekillerde yorumlanabilir. Mesela 100 eksenini aşağıdan yukarı doğru kesmesi, yükseliş sinyali olarak yorumlanırken indikatörün 120’ye ulaşması aşırı alım olarak yorumlanır. 80 seviyesiyse aşırı satışı ifade eder. Bu indikatörde standart gün sayısı, 14 gün olarak kabul edilse de daha uzun vadeli periyotlar için de işlem yapılabilir.

Eğer finans piyasalarına yeni girmiş ve acemiyseniz, bu noktalarda işlem yapmaktan uzak durmalısınız. Çünkü bu noktalar kritiktir ve birden trendin yönü ters ivmeye geçebilir. Bu da işleminizin zararla sonuçlanmasına neden olur.

Zaman geçtikçe bilgi ve deneyimlerinizin artmasıyla bu göstergeyi kullanarak, kazançlarınızın miktarının artmasını sağlayabilirsiniz.

Stokastik Osilatörü

Hız göstergesi olarak da bilinen stokastik osilatörü, önde gelen yatırımcı George Lane tarafından geliştirilmiştir. Hareketin momentumunu ölçen indikatör sayesinde yatırım yapacağınız aracın trend yönünü kapanış ve açılış değerlerine bakarak kolaylıkla belirleyebilirsiniz.

Platform üzerinden stokastik göstergeyi seçtiğinizde karşınıza çıkan grafikte birbiriyle bağımlı olarak hareket eden iki tane çizgi görürsünüz. Düz çizgi %K, kesik kesik halde olan çizgi de %D eğrisini ifade etmektedir.

Bu eğrilerinin birbirine olan durumlarına göre sonuç yorumlanır. Eğer %K değeri, %D değerini aşağıdan yukarıya doğru kesiyorsa, fiyatların yükseliş trendine gireceği düşünülmektedir. Aksine yukarından aşağı doğru kestiğinde ise eğilimin yönünün düşüşe geçeceği tahmin edilmektedir.

Stokastik Osilatörü için Formül

%K = 100 [ (C – L5) / (H5 – L5) ]

C: (Close) En son kapanış Fiyatı

L: (Low) Son 5 günün en düşük fiyatı

H: (High) Son 5 günün en yüksek fiyatı

Volume

Basit bir şekilde yorumlanan ve diğer piyasalarda olduğu gibi borsa teknik analizinde en çok kullanılan göstergelerden biridir. Çünkü grafik renkli bir şekilde karşınıza gelir. Böylece renklerin yoğunluğuna göre trendin eğilimi belirleyebilirsiniz. İsminden de anlaşılabileceği gibi işlem hacminin yalın halidir. Volume ya da hacim indikatörünün yorumlanmasında geçerli olan yaklaşım, trend ile işlem hacmi arasında paralelliktir.

Fiyatların yükselmesi bekleniyorsa yeşil, düşmesi bekleniyorsa da kırmızı renk yoğun bir şekilde grafikte yer alır. Volume göstergesi yatırımcıların alım-satım yönünde yaptıkları işlem hacimlerini görmenizi sağlayan bir tekniktir. İşlem hacminde ani bir artış, fiyatın değişme olasılığının arttığına işaret eder.

Biliyorsunuz ki finans piyasalarında fiyat dalgalanmaları arz ve talep kaynaklıdır. Talebin yüksek olması, yatırım aracının değerinin yükselmesini sağlarken; düşük olması da değerin düşmesine neden olur. Bu nedenle ne kadarlık işlem hacminin oluşturulduğu, kapatıldığı oldukça önemlidir. Bu da volume göstergesi sonucunda kolaylıkla belirlenebilir.

Parabolic Stop And Reverse (SAR)

Parabolic SAR göstergesi de volume gibi kolaylıkla uygulanabilen teknik analiz araçlarındandır. Borsada teknik analiz nasıl yapılır diyenlerin öğrendiği ilk yöntemlerdendir.

Platformda Parabolik SAR indikatörünü seçtiğinizde karşınızda trendi takip eden noktasal göstergeler yer alır. Eğer bu noktalar, grafikteki fiyat seviyelerinin altında iken üzerine çıkan bir şekilde ise satış, üzerinde iken altına indiğinde ise alım yönünde işlem yapmanız gerektiği hakkında sinyal alırsınız. Bunun için kısa vadede işlem yapıyor olmalısınız. Saatlik işlem yapacağınızda bu yöntemi kullanabilirsiniz.

Hisse senedi ve menkul kıymetler piyasası teknik analizinde kullanılan gösterge, enstrümanın piyasa fiyatı yönündeki potansiyel tersine dönüşleri bulmak için J. Welles Wilder Jr. tarafından tasarlanmıştır.

Yatırımcılar tarafından trend yönünü ve fiyattaki potansiyel dönüşleri belirlemek için kullanılır. Gösterge, uygun çıkış ve giriş noktalarını belirlemek için “SAR” (dur ve geri al) adı verilen bir durdurma ve geri alma yöntemini kullanır.

Formasyonlar

Formasyon, bir yatırım aracının fiyatını gösteren grafikte fiyatların ilerleyen dönemde nasıl ilerleyeceğini bizlere görsel, şekilsel olarak sunan oluşumlardır. Teknik analizin temelinde formasyonlar vardır.

Bir grafik üzerindeki fiyatların hareketleriyle oluşan ayırt edici görselleri yansıtan formasyonlar, teknik analizde olmazsa olmazlardandır. Fiyat varsayımlarının doğru bir şekilde yapılmasında fayda sağlayan formasyonlar, grafiklerin yorumlanmasında yatırımcılar için oldukça önemlidir.

Fiyat hareketleri, doğrusal olarak yükseliş veya düşüş eğiliminde olmadığı için analizciler formasyon tekniklerini geliştirmişlerdir. Göstergeler gibi formasyonlar da platformlar üzerinden seçilerek grafik üzerinde uygulanabilmektedir. Trend dönüş formasyonları ve trend devam formasyonları olmak üzere ikiye ayrılır.

Trend dönüş formasyonları, düşey ya da yükselen bir trendin sonlanmakta olduğu yönünde sinyal verirken trend devam formasyonları yatay bir seyir sonrasında önceki trendin süreceğine işaret eder.

Omuz baş omuz (OBO), ters omuz baş omuz (TOBO) formasyonu, ikili dip formasyonu, ikili tepe formasyonu, çanak formasyonu, ters çanak formasyonu trend dönüş formasyonları arasındadır.

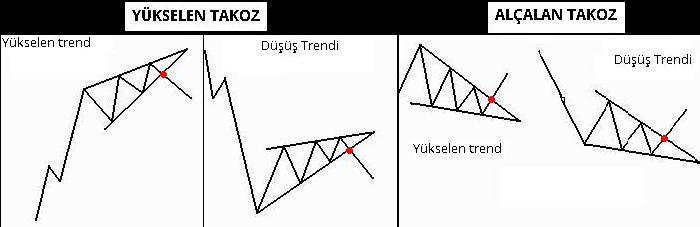

Trend devam formasyonları arasında ise üçgen formasyonları, kama formasyonları, yükselen takoz formasyonu, alçalan takoz, yükselen bayrak ve alçalan bayrak formasyonları yer alır.

Şimdi borsa teknik analiz formasyonları neler, bunları ele alalım:

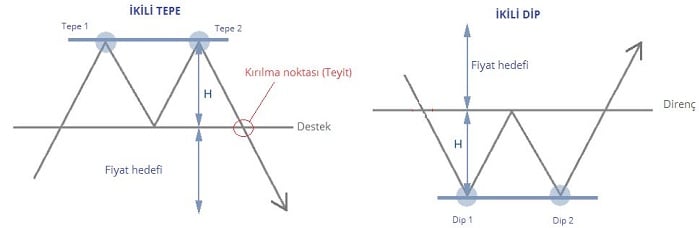

İkili Dip ve Tepe Formasyonu

Finans piyasalarında oluşturulan grafiklerde en çok karşılaşılan durumdur. İkili dip formasyonunda fiyat iki kez dip seviyelere kadar iniş yaşar. Fakat fiyat dip seviyeyi gördükten sonra mutlaka yükselmektedir. Bu nedenle eğer grafikte böyle bir durum söz konusuysa, fiyat yükseleceği için alım sinyali alırsınız.

Finans piyasalarında oluşturulan grafiklerde en çok karşılaşılan durumdur. İkili dip formasyonunda fiyat iki kez dip seviyelere kadar iniş yaşar. Fakat fiyat dip seviyeyi gördükten sonra mutlaka yükselmektedir. Bu nedenle eğer grafikte böyle bir durum söz konusuysa, fiyat yükseleceği için alım sinyali alırsınız.

Satış yapacağınız zaman aralığını iyi belirlemelisiniz. Çünkü bu yükselişin ardından tekrar fiyat dip seviyeye doğru geriler. Fiyatların aynı dip seviyeleri iki kez test etmesiyle oluşan bu W harfine benzer formasyonda, volume göstergesi nispeten daha yoğundur. Direnç seviyesinin kırılması ile fiyattan direnç ve dip seviyesi boyu kadar yükseliş beklenir.

İkili dip formasyonu ile benzeyen iki tepe formasyonlarında fiyatlar iki kez tepe noktalarına kadar yükselir. Elbette ki yükselişlerden sonra yatırım araçları satış dalgasına tutuldukları için fiyatlar düşerek dip seviyelere kadar ulaşır. Ardından alım yapılmasıyla düşen fiyat seviyeleri tekrar aynı tepe noktalarına geri döner.

Anlayacağınız ikili dip formasyonunun tersidir. Burada da M harfine benzer formasyon oluşur. Verilerin yorumlanabilmesi için destek – direnç noktalarına bakılması gerekir. Destek seviyesinin kırılması ile fiyatın destek ve tepe seviyesi boyu kadar düşmesi beklenir.

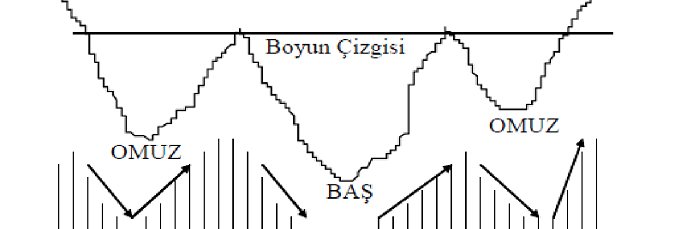

Omuz Baş Omuz (OBO) Formasyonu

Yukarı trendin bitişine işaret eden ve oluştuğu zaman trend dönüşünü simgeleyen bir formasyondur. Bu formasyonu insanın kafası ve omuzları olarak düşünebilirsiniz. Omuz bölümünde fiyatlar düşük seviyede iken kafa bölümünde yükseliştedir.

Yukarı trendin bitişine işaret eden ve oluştuğu zaman trend dönüşünü simgeleyen bir formasyondur. Bu formasyonu insanın kafası ve omuzları olarak düşünebilirsiniz. Omuz bölümünde fiyatlar düşük seviyede iken kafa bölümünde yükseliştedir.

Yani fiyatlar iki kez düşüşte bir kez yükseliştedir. Eğer karşınıza böyle bir grafik çıkmışsa, yapmanız gereken destek ve direnç noktalarını belirlemek olacaktır. Buna göre fiyatın yükselmesini beklediğiniz zaman aralığını belirleyebilirsiniz. Böylelikle alım yönünde pozisyon oluşturarak para kazanabilirsiniz.

Ters Omuz Baş Omuz (TOBO) Formasyonu

Omuz baş formasyonunun simetriği olan ters omuz baş formasyonu, kısmen birbirine benzer özellikler taşımaktadır. Omuz baş formasyonu grafiğinin saat yönünde 180 derece döndürülmüş halidir.

Omuz baş formasyonunun simetriği olan ters omuz baş formasyonu, kısmen birbirine benzer özellikler taşımaktadır. Omuz baş formasyonu grafiğinin saat yönünde 180 derece döndürülmüş halidir.

Yatırımcıların güvendiği bir formasyondur ve düşen bir trendin sonlanmakta olduğu yönünde sinyal verir. Fiyat seviyesi yükseldikten sonra düşüşe geçerek dip noktaya ulaşacağı, ardından da tekrar yükseleceği bilinmektedir. Baş ile boyun arasındaki fark bulunur, ardından boyun seviyesine eklenerek formasyon hedefine ulaşılır.

Çanak Formasyonları

Adını benzediği kap şeklinden alan çanak formasyonu, önemli trend dönüş formasyonlarındandır. Genellikle düşen piyasa diplerinden fiyat dönüşlerinde oluşur.

Formasyonda düşen fiyatlar bir süre dip çalışması yaparak yatay hareket eder, bu arada işlem hacimleri de azalır. Hacim genelde çanağın orta seviyesinde en alt düşük seviyededir. Sonraki süreçte alışlar hacimlerle birlikte artmaya başlar aynı anda fiyatlarda hareketin başladığı direnç seviyesine doğru ilerler.

Fiyatların çanağın dip seviyesine ilerleme başlarken oluşturduğu direnci kırması ile formasyon tamamlanır ve alım için pozisyon alınması uygun olabilir.

Ters çanak formasyonu ise çanak formasyonun tersidir. Genellikle yükselen piyasalarda fiyatların zirve yaptığı seviyelerde rastlanılır. Öncelikle fiyatlar bir süre zirve noktalarında yatay hareket eder, bu arada işlem hacimleri de artarak çanağın orta seviyesinde en üst düzeye çıkar. Ardından satışlar artar.

Çanak formasyonları düşen piyasa dönüşlerinde, ters çanak formasyonları ise yükselen piyasa dönüşlerinde görülmektedir. Çanak formasyonları varlık fiyatının ucuz olduğu, ters çanak formasyonları ise varlıkların yüksek fiyatlandığı piyasalarda görülür.

Bayrak Formasyonu

Borsada teknik analiz için önemli trend devam formasyonları arasındadır. Bayrak formasyonunda fiyat seviyeleri aynı düzlemde değildir. Çapraz bir eğilime sahiptir. Burada fiyat trendinin direkt yukarı veya aşağı eğilimde olduğunu düşünebilirsiniz.

Kısa vadeli görünümde oluşan bu formasyon, sert bir yükselişin ardından kısa süreli bir konsolidasyon sürecini işaretler. Bayrağın direğini oluşturan sert yükseliş sırasında hacimde kayda değer yükseliş meydana gelir ve pozisyon almak için uygun andır.

Flama Formasyonu

Tıpkı bayrak formasyonunda olduğu gibi flama formasyonunda da önce sert bir hareket gerçekleşir ve bu hareket flamanın direğini oluşturur. Ardından konsolidasyon dönemine girildiğinde, dip ve tepelerin birbirilerine yaklaşacak biçimde daralmasıyla flama formasyonu ortaya çıkar.

Aradaki fark, konsolidasyon sürecinde paralel çizgiler yerine üçgen şeklin oluşmasıdır.

Formasyonun yükseliş ve düşüş trendlerinde farklı yönlerde oluşum kaydeder. Eğer ayı piyasası varsa aşağı yönlü bir şekil vardır ve direk boyu kadar düşüşün devamı beklenir.

Tersine boğa piyasasındaysa yukarı yönlü bir şekil vardır ve direk boyu kadar yükseliş hedeflenir.

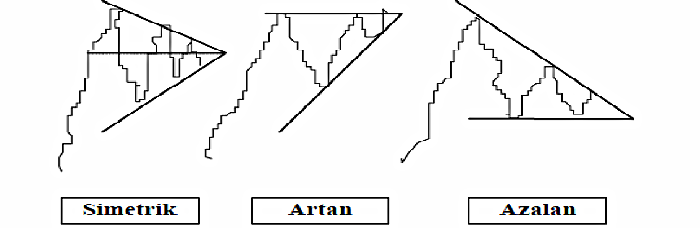

Üçgen Formasyonu

Fiyat seviyelerinde yaşanan değişmeler, grafik üzerinde üçgen şeklinde yer alıyorsa genellikle üçgen formasyonu trende hakimdir. Üç farklı üçgen formasyonu vardır.

Fiyat seviyelerinde yaşanan değişmeler, grafik üzerinde üçgen şeklinde yer alıyorsa genellikle üçgen formasyonu trende hakimdir. Üç farklı üçgen formasyonu vardır.

Bunlar; yükselen, alçalan ve simetriktir. Şöyle ki normalde fiyat seviyeleri esnek bir şekilde hareket ederken belli bir müddet sonra daralmaya, sıkışmaya başlıyorsa, kırılma noktalarını aşmak için çabalıyorsa, orada üçgen formasyonu vardır.

Ama bunun için fiyatın sıkıştığı noktayı aşağı veya yukarı yönde aşması gerekir. Eğer trendde yükseliş eğilimi varsa yükselen üçgen formasyonu, düşüş eğilimi varsa da alçalan üçgen formasyonu görülecektir.

Yükselen eğilimde alım, alçalan eğilimde de satış sinyali yatırımcı tarafından alınmaktadır. Bunun dışındaki simetrik üçgen formasyonu ise genellikle kriz dönemlerinde ortaya çıkar. Çünkü fiyat ne yükselebilir, ne de düşebilir. Piyasalar muallakta olduğu için simetrik bir şekilde iniş çıkış yaşanır. Genellikle bu durumda yatırımcılara bekle ve gör yaklaşımı önerilir.

Kama Formasyonu

Kama ya da takoz formasyonu, üçgen formasyonları ile benzemektedir. Çünkü fiyatlar belirli dönemde daha az yükselmekte ve düşmektedir. Ama üçgenlere göre daha uzun vadeli bir süreçte takoz formasyonunun oluşup oluşmadığı anlaşılmaktadır.

Kama ya da takoz formasyonu, üçgen formasyonları ile benzemektedir. Çünkü fiyatlar belirli dönemde daha az yükselmekte ve düşmektedir. Ama üçgenlere göre daha uzun vadeli bir süreçte takoz formasyonunun oluşup oluşmadığı anlaşılmaktadır.

Platform üzerinde takoz formasyonunu seçtiğinizde karşınıza paralel doğrultuda çizgiler çıkacaktır. Bu çizgilerin birbirlerine birleşmesinde yakın fiyatta kırılmalar görülür. Genellikle bu kırılmalar fiyatın eğilim yönüne göre yaşanır. Yani eğer fiyat yükselişte gidiyorsa kırılmanın yönü de yükseliş eğiliminde olacaktır.

Yine de bundan emin olmak için birkaç tane gösterge uygulamanız daha doğru sonuçlara ulaşmanızı sağlayacaktır. Ekonomik yönlü açıklamalar yapıldığı zamanlarda takoz formasyonlarına rastlayabilirsiniz.

Yükselen kama, boğa piyasası esnasında gerçekleşiyorsa genellikle düşüşle sonuçlanırken ayı piyasası sırasında gözleniyorsa düşüşün süreceğini gösterir.

Fiyat hareketlerinin yönlerine göre en çok karşılaşılan formasyonlar bunlardır. Grafiklerde birden fazla formasyonla karşılaşabileceğiniz gibi bazen hiç formasyon oluşumuna rastlamayabilirsiniz.

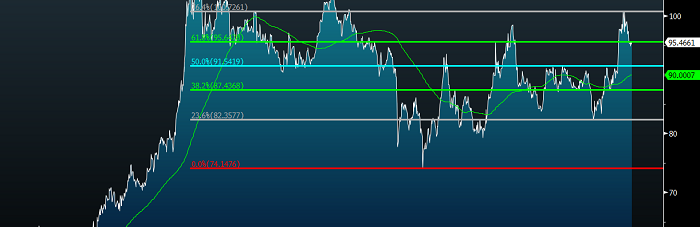

Fibonacci Analizi

Teknik analizler arasında sıkça kullanılan fibonacci sayı dizileri, yatırımcıların beklentilerini elde etmelerini kolaylaştıran bir yöntemdir. Bu yöntemde İtalyan deha matematikçi Leonardo Fibonacci’nin geliştirmiş olduğu sayı dizileri teoremi kullanılır.

Teknik analizler arasında sıkça kullanılan fibonacci sayı dizileri, yatırımcıların beklentilerini elde etmelerini kolaylaştıran bir yöntemdir. Bu yöntemde İtalyan deha matematikçi Leonardo Fibonacci’nin geliştirmiş olduğu sayı dizileri teoremi kullanılır.

Hayatta her şeyin altın orana bağlı olduğunu kanıtlayan sayı dizileri, finans piyasalarındaki fiyat oluşumlarında da bu oranın etkili olduğunu savunur. Analiz tekniği doğru kullanıldığında sayı oluşumlarının birbirleri ile bağlantılı olduğunu görebilir, ileri dönem fiyatlar hakkında ne yönde ilerleyeceğinizi belirleyebilirsiniz.

Fibonacci sayı dizisi 0’dan başlar ve dizide yer alan her sayı, kendinden önce gelen iki tane rakamın toplamına eşittir. Şöyle ki 1, 1, 2, 3, 5, 8, 13, 21… olarak devam eder. Bu dizi gittikçe altın oranına (1,618) yaklaşmaktadır. Finans piyasalarında meydana gelen fiyat değişiklikleri bu orana yaklaştıkça trendin yönü hakkında olumlu olarak yorum yapılır. Yani piyasanın boğa hakimiyetine gireceği, yükseleceği düşünülür.

Bu orandan uzaklaşıldıkça da ayı egemenliğinin hüküm sürüleceği, fiyatların dip noktalara kadar düşeceği savunulur. Grafikler biliyorsunuz ki zaman aralıkları ve fiyat seviyeleri göstermektedir.

Fibonacci analizinde 0.236, 0.382, 0.500, 0,618, 0.764 katsayıları grafikte yer alan fiyat seviyeleridir. Yatırım araçlarının fiyatları bu seviyelerden birine yakın olduğunda fiyatın olumlu yönde hareket etmesi beklenir. Çünkü bu seviyeler destek ve direnç noktaları gibi düzenleyicidir. Fibonacci analizi düzeltme seviyeleri, zaman aralıkları ve fan çizgileri konusunu kapsamaktadır. Grafiği yorumlayabilmeniz için bunlar hakkında bilgi sahibi olmanız gerekir.

Fibonacci Düzeltme Seviyeleri

Fibonacci teknik analizinin ilk kısmı düzeltme seviyeleridir. Platform üzerinden istediğiniz aracı seçerek, ardından analizler bölümünden fibonacci sekmesine tıklamalısınız. Karşınıza grafik geldiğinde yatırım aracının düzeltme seviyelerini görebilmek için fiyatın en yüksek (tepe) ve en düşük (dip) seviyelerini birleştirmelisiniz.

Fibonacci teknik analizinin ilk kısmı düzeltme seviyeleridir. Platform üzerinden istediğiniz aracı seçerek, ardından analizler bölümünden fibonacci sekmesine tıklamalısınız. Karşınıza grafik geldiğinde yatırım aracının düzeltme seviyelerini görebilmek için fiyatın en yüksek (tepe) ve en düşük (dip) seviyelerini birleştirmelisiniz.

Böylece grafiğin üzerinde kesik kesik çizgiler oluşur. Bu çizgiler, altın oranlarının kat sayılarına göre karşınıza gelir. Böylece oranlara olan yakınlığa ve uzaklığa bakarak trend eğilim yönü hakkında kolaylıkla fikir yürütebilirsiniz. Bu analizde sadece düzeltme seviyelerinden değil, diğer zaman aralıkları ve fan çizgilerinden de yararlanmalısınız. Böylece daha doğru sonuçlar alabilirsiniz.

Fibonacci Zaman Aralıkları

Düzeltme seviyeleri gibi zaman aralıkları da platformda bulunan özel göstergeler arasındadır. Zaman aralıkları yatırım yapmak için hangi araçların daha uygun olduğunu belirlemede kullanılır. Bu sayede olumlu sinyal aldığınız araçlara yatırım yaparak para kazanabilirsiniz.

Düzeltme seviyeleri gibi zaman aralıkları da platformda bulunan özel göstergeler arasındadır. Zaman aralıkları yatırım yapmak için hangi araçların daha uygun olduğunu belirlemede kullanılır. Bu sayede olumlu sinyal aldığınız araçlara yatırım yaparak para kazanabilirsiniz.

Önemli olan düzeltme hareketlerindeki yorumu doğru olarak yapabilmenizdir. Buna göre zaman aralığını belirlemenizle birlikte yatırımınızın vade süresini ona göre ayarlayabilirsiniz. İster saatlik, isterseniz de günlük fiyat hareketlerinden beklentilerinizi karşılayabilirsiniz.

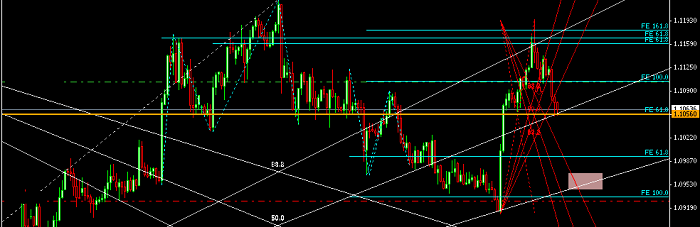

Fibonacci Fan Çizgileri

Fibonacci fan çizgileri ile yatırım araçlarının hangi fiyat seviyelerinde geri çekileceğini, değerinin yükseleceğini belirleyebilirsiniz. Çünkü fan çizgileri kritik noktaları belirleme amacıyla kullanılır. Düzeltme hareketi ile birlikte kullanarak grafiğin yorumunu yapmalısınız.

Fibonacci fan çizgileri ile yatırım araçlarının hangi fiyat seviyelerinde geri çekileceğini, değerinin yükseleceğini belirleyebilirsiniz. Çünkü fan çizgileri kritik noktaları belirleme amacıyla kullanılır. Düzeltme hareketi ile birlikte kullanarak grafiğin yorumunu yapmalısınız.

Tepe ve dip noktalarını belirlediğinizde fiyatlar üzerinde fan çizgileri oluşur. Eğer fiyat hareketlerinin yükseleceğini öngörüyorsanız, bunun ne kadar sürede olacağına karar vermeniz için zaman aralıklarından faydalanmalısınız. Böylelikle doğru zamanda, uygun fiyat seviyeleri üzerinden işlemlerinizi gerçekleştirebilir; sonucunda birikimlerinizi değerlendirebilirsiniz.

Elliot Dalga Prensibi

Ralph Nelson Elliot tarafından geliştirilen dalga prensibinde hem fiyatlar hem de yatırımcıların psikolojileri üzerinde bilgiler edinmektedir. Borsa ve forex piyasasında biliyorsunuz ki fiyatlar dalgalıdır ve bunun ana sebebi yatırımcıların alım-satım yönünde açtıkları pozisyonlardır. Arz ve talep dengeyi kaybettiği zamanlarda aşırı iniş çıkışlar yaşanır. Elliot Dalga Prensibi bu noktada devreye girer. Çünkü teoriyle fiyat hareketleri ve yatırımcıların tutumları kolaylıkla belirlenebilir.

Bu yöntem 5 dalga prensibi olarak geçse de dalga adımları 8 tanedir. Beş dalgası yükseliş yönünde ve ardından gelen üç dalgası düşüş yönünde olmak üzere toplam sekiz kalıptan oluşur. Yükselen dalgalar birden beşe kadar rakamlarla ifade edilirken, düşen dalgalar a, b, c harfleriyle betimlenir.

Her dalga hareketi bir önceki dalgadan belirli bir oranda etkilenir. Gelin hep birlikte dalga hareketlerini inceleyelim:

1. dalga başlangıç dalga hareketidir ve yükseliş yönünde ilerler. Belli bir süreden sonra yatırım araçlarının fiyat seviyeleri yatırımcıların beklentilerini karşıladığı için satış yönünde işlem başlatılmasıyla, fiyatta düşüşler meydana gelmeye başlar. Bu da 2. dalga hareketinin başlangıcıdır. Ama bu düşüşler 1. dalga hareketinin fiyat seviyelerinden daha da aşağı seviyelere düşmez.

Yani şöyle düşünün, 0,34234 seviyesinden itibaren birinci dalga oluşmaya başladı ve 1.23422 seviyesine kadar yükseldi. Ardından satışların gelmesi ile düşmeye başladı. Bu düşüş, 0,34234 seviyesinin altına inememektedir. Çünkü profesyonel yatırımcılar tarafından elliot wawe dalga prensibinin trende hakim olduğu yapılan analizler sonucunda kolaylıkla anlaşılmaktadır. Bu durumda alım yönünde pozisyon açılacağı için düşen fiyat tekrar yükselecektir.

3. dalga prensibinde fiyatlar yükselişe geçecektir ve 1. dalganın fiyat seviyesini aşacaktır. Örneğimiz üzerinden yola çıkarsak, yatırım aracını fiyat seviyesi 1.23422 seviyesinin üzerine çıkacaktır. Bu dalga hareketi diğerlerine göre saha uzun vadede yaşanır. Bu nedenle yatırımcıların alım – satım yönünde yaptığı işlemler de dalgayı etkileyecektir. Kritik noktaları tetikleyecektir.

Ama yine de fiyat prensibe uygun bir şekilde yükselmeye devam edecektir. Yatırımcılar bu yükselişlerden kendilerine düşen payı aldıkları için yine satış yönünde pozisyon açarak, fiyatların düşmesine sebep olacaklardır. Bu da 4. dalga oluşumunun başlangıcıdır. 4. dalga hareketinde fiyat seviyeleri en fazla 2. dalga hareketinin başladığı seviyeye kadar düşebilmektedir. 1. dalga ile asla kesişmemektedir.

5. dalga hareketi 3. dalga gibi keskin değildir. Fiyat seviyeleri 3. dalganın en yüksek seviyesine çıkma oluşumu içerisindedir. Fakat bu tamamen piyasalarda meydana gelen olaylara bağlıdır. Bu nedenle temel analizlerin kapsamında yer alan verileri takip etmelisiniz. Bu verilerin sonucuna göre 5. dalga hareketi üçüncüyü geçebilmektedir.

Bunların dışında A, B, C noktaları vardır. Bu noktalar fiyatların düzeltme hareketi yaşadığı yerlerdir. Aynı omuz baş, ters omuz baş formasyonu gibi düşünebilirsiniz. Süreç tamamlandığında yeni bir dalga prensibi başlamaktadır. Fakat bu prensip belli başlı kuralları içerir.

Eğer fiyat seviyeleri belirlenen noktaların altında kalır veya üzerine çıkarsa, dalga elliot dalga prensibinin uygulanması zor olacaktır. Bu nedenle iyi bir analizci olmanız gerekir. Her dalga hareketinin bu teoremle bağdaştırılması yanlıştır. Bu teoremin piyasa trendine hakim olduğu zamanları yakalayabilirsiniz. Doğru yaptığınız yorumlar sonucunda güzel miktarda getiri kazanabilirsiniz.

Dow Teorisi

Dow teorisi 1900’lü yılların başında temelleri Charles Dow tarafından ortaya atılmış bir teoridir. Teknik analizin çıkış noktası olarak da bilinen Dow Teorisi piyasanın uzun vadede hangi yöne gideceğini tahmin edip bu doğrultuda yerinde yatırımlar yapılmasını amaçlamayan görüşler öne sürmektedir.

Eski bir yöntemdir ve trend oluşumları hakkında doğru verilere ulaşmayı sağlar. Bu nedenle çoğu yatırımcı trend kanallarını belirlemek amacıyla Dow Teorisi’ni kullanılır. Trendler biliyorsunuz ki kısa, orta ve uzun vadeyi kapsamaktadır. Dow kuramı da bu vadeler üzerinde durmaktadır. 3 ana trendden oluşan teorem ana, ikincil ve minör olmak üzere farklı üç çeşide sahiptir. Şimdi, bu çeşitler üzerinde duralım:

Ana Trend: Yatırımlarını uzun vadeli yapmak isteyenlerin uyguladığı bir yöntemdir. Bu yöntemde yatırım aracının 1 yılı aşkın süre içerisinde trendin hangi yönde eğilim göstereceği belirlenmektedir. Özellikle borsa yatırımcıları Dow Teorisi’ni yayın olarak kullanır. Çünkü biliyorsunuz ki borsada fiyatlar uzun vadeli sürecin sonunda yükseliş eğilimine geçer.

Bu sayede ana trend göstergesi ile birlikte uzun vadede yüksek oranda kazanç sağlanabilir. Burada elbette ki sadece teknik analiz yönteminin sonucuna göre hareket etmeniz yanlış olacaktır. Piyasa takibi ile bu yöntemi beraber uyguladığınızda daha makul sonuçlara ulaşabilirsiniz.

İkincil Trend:

İkincil trend yatırımlarını orta vadede, yani 1 – 3 ay arası süreçte gerçekleştirmek isteyenler tarafından kullanılır. Ana trende benzemektedir. Tek ayrımı trendin en yüksek ve en düşük seviyelerinin yüzde 50 civarında ters oluşuma girmesidir.

İkincil trend yatırımlarını orta vadede, yani 1 – 3 ay arası süreçte gerçekleştirmek isteyenler tarafından kullanılır. Ana trende benzemektedir. Tek ayrımı trendin en yüksek ve en düşük seviyelerinin yüzde 50 civarında ters oluşuma girmesidir.

Eğer trend, ters eğilim gibi bir oluşum içinde de değilse orta vadede yatırım yapmak için dow teorisi yatırımcıya olumsuz sinyaller gönderir. Aldığınız sinyallere göre ilerlemeniz daha doğrudur. Çünkü piyasalarda yapılan işlemler rastgele değildir.

Fiyatların oluşumları belirlenmeden yapılan yatırımlarda karlı sonuçlarla karşılaşamayacağınızı bilmeniz gerekir.

Minör Trend: Minör trend yatırım işlemlerini en fazla 3 haftalık süreç içinde tamamlayanlar tarafından tercih edilir. Çünkü bu trend, yatırım aracının kısa vadede alabileceği fiyat hareketlerinin incelemesini yapar. Buna göre de fiyatın hangi seviyelere kadar düşeceği, yükseleceği bulunur.

Bu noktalar belirlendikten sonra da beklentiyi karşılayacak seviyelerden işlemler gerçekleştirilir. Genellikle forex yatırımcıları tarafından kullanılan bir yöntemdir. Çünkü bildiğiniz üzere forexin ortalama işlem hacmi günlük olarak 6 trilyon doların üzerindedir.

Bu noktalar belirlendikten sonra da beklentiyi karşılayacak seviyelerden işlemler gerçekleştirilir. Genellikle forex yatırımcıları tarafından kullanılan bir yöntemdir. Çünkü bildiğiniz üzere forexin ortalama işlem hacmi günlük olarak 6 trilyon doların üzerindedir.

Bu da piyasadaki fiyat hareketliliğinin aşırı likit olmasını sağlarken, kısa vadede yapılan işlemlerin sonucundan yüksek oranda kazanç elde edilmesini mümkün kılmaktadır.

Kaos Teorisi

Kaos teorisi, düzensiz veya rastgele görünen matematiksel sistemlerle ilgilenen bir matematik dalıdır. Piyasa katılımcılarının öngörülemeyen davranışları nedeniyle, kaos teorisinin araçlarının birçoğunun finans alanında uygulamaları vardır.

Kaos kuramı, kaos teorisi veya kargaşa kuram; yapısal olarak bir fizik teorisi ya da matematiksel bir tümevarım değil, fiziksel gerçeklik parçalarının bir bütün olarak eğilimini açıklamaya yarayan bir yöntemdir.

Kaos teorisi, normal denklemlerden rastgele sonuçlar elde etmenin mümkün olduğunu açıklayan matematiksel bir kavramdır. Bu teorinin arkasındaki ana ilke, görünüşte ilgisiz olayların sonuçlarını önemli ölçüde etkileyen küçük olayların altında yatan kavramdır.

Kaos teorisi aynı zamanda “doğrusal olmayan dinamikler” olarak da adlandırılır. Kaos teorisindeki ilk gerçek deney, 1960 yılında bir meteorolog olan Edward Lorenz tarafından yapılmıştır.

Finansta, fraktal piyasa hipotezi, belirsiz piyasaların davranışını tahmin etmek için kaos teorisinin ilkelerini kullanır.

Kaos teorisi, başlangıç koşullarındaki çok küçük bir değişimin çıktı değerlerinde önemli değişikliklere yol açabileceği fikri olan kelebek etkisiyle yakından bağlantılıdır. Bu, benzer başlangıç koşullarının kabaca benzer çıktılarla sonuçlanması gerektiği şeklindeki sezgisel fikre aykırıdır.

Kaos teorisi, geleneksel olarak doğru bir şekilde modellenmesi zor olan sistemlerin bazı özelliklerini açıklamak için kullanılan tartışmalı ve karmaşık bir teoridir.

Sağlıklı görünen finansal piyasaların ani şoklara ve çöküşlere maruz kalabilmesi, kaos teorisini yansıtan bir fenomendir. Kaos teorisinin savunucuları, fiyatın bir hisse senedi, tahvil veya diğer menkul kıymetler için değişen en son şey olduğuna inanırlar.

Bu, düşük fiyat oynaklığı dönemlerinin piyasanın gerçek sağlığını yansıtmak zorunda olmadığını göstermektedir. Bu, siyah kuğu olayları ve finansal çöküşler yaşayan çoğu yatırımcının deneyimine uyar.

Piyasadaki gerilemeler için kendilerini önceden konumlandırabilecek gibi görünenler olsa da onlar piyasanın çoğunun gözden kaçırdığı yapısal zayıflıkları anlamak için genellikle fiyat verilerinden çok daha derine inerler.

Finansta fraktal piyasa hipotezi, borsadaki dalgalanmaları tahmin etmek için kaos teorisinin unsurlarını kullanır. Bu teori, fiyatların rastgele bir yürüyüşle hareket ettiğini öne süren etkin piyasa hipotezinin bir uzantısıdır.

Fraktal piyasa hipotezi, yüksek belirsizlik dönemlerinde, fiyat hareketlerinin farklı zaman ufuklarında bakıldığında benzer davranışlar gösterebileceğini belirtir. Bu, gelecekteki fiyat hareketlerini tahmin etmek için tekrar eden veya yinelenen modellerin kullanılabileceği teknik analizde kullanılabilir.

Algoritmik İşlemler

Hisse senetleri ve diğer enstrüman işlemlerinde kullanılan algoritmik işlemler (otomatik al-sat işlemleri) de teknik analiz kapsamında öğrenilmeli. Yatırımcıların işini oldukça kolaylaştıran algoritmik işlemler (algorithmic trading), otomatik alım-satım emirleriyle epey avantajlıdır.

Algoritmik ticaret (Black box trading, automated trading-otomatik alım/satım işlemleri), trading yapmak için tanımlanmış bir dizi talimatı (bir algoritma) izleyen bir bilgisayar programı kullanır.

Teoride, bir insan trader için imkansız olan bir hız ve sıklıkta kar üretebilir. Algoritmik ticaret, işlemleri kesin anlarda gerçekleştirmek için bilgisayar programlama ve finansal piyasaları birleştirir. Algoritmik ticaret, duyguları ticaretten çıkarmaya çalışır, bir ticaretin en verimli şekilde yürütülmesini sağlar, anında emir verir ve ticaret ücretlerini düşürebilir.

Algoritmik ticarete başlamak için bilgisayar erişiminiz, ağ erişiminiz, finansal piyasa bilginiz ve kodlama yetenekleriniz olmalıdır.

Sonuç olarak, borsa ve tüm finansal piyasalarda başarılı olmak için gerek temel gerekse teknik analizler hususunda detaylı bilgi sahibi olmanız gerekiyor. Çünkü gelecekteki fiyat eğilimleri hakkında doğru öngörülerde bulunamazsanız, zarar edersiniz.

Elbette ki piyasalara giriş yapmaktaki amacınız para kazanmaktır. Bu evrede hedeflerinize yönelik olarak ilerleyebilmeniz için analizler gibi kritik noktaları öğrenmelisiniz. Karışık ve zor gibi gözükse de üzerine düştüğünüzde borsa analizi nasıl yapılır kesinlikle öğrenebilirsiniz.

Bu hususta aracı kurumlarının eğitimlerinden faydalanmayı düşünebilirsiniz. Online eğitimler kapsamlı bir şekilde analizleri anlamanıza ve yorumlayabilmenize yardımcı olur. Demo hesaplar da pratik yapmanızı ve edindiğiniz analiz bilgilerini test etmenizi sağlar.

Neticede doğru öngörülerinizle siz de başarılı yatırımcılar gibi beklentilerinize ulaşabilirsiniz. Sadece sabırlı ve para kazanmak için istekli olmalısınız. Azminiz sonucunda hedeflediğiniz miktarlara ulaşabilirsiniz.