Hisse Değerleme Yöntemleri

Değerleme; bir yatırımın, varlığın veya menkul kıymetin değerinin belirlenmesi sürecini ifade eder.

Yatırımın temel bir yönü olan değerlemeyle hisse senedinin gerçek değeri ile piyasa değeri arasındaki fark bulunur. Borsacı, buna göre hissenin yatırım yapılabilir olup olmadığına karar verir.

Sonuçta değerlemesi yüksek olan hisseleri almak mantıklı değildir. Bunun yerine düşük değerlenmiş ve ileride yükseliş potansiyeli olan paylar alınmalıdır.

Peki, hisse senedi değerlemesi nasıl yapılır?

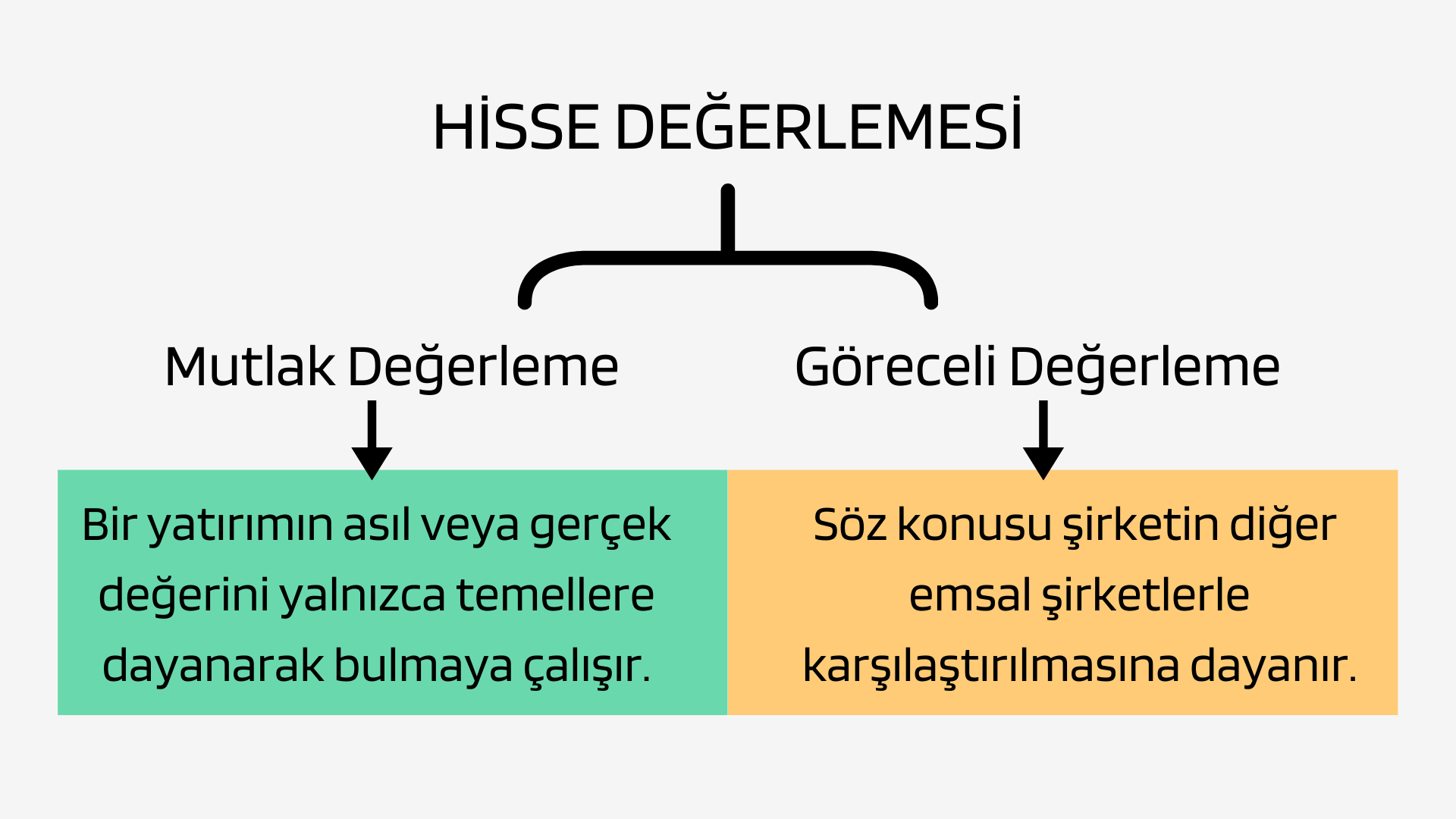

Değerleme yöntemleri genellikle mutlak değerleme ve göreceli değerleme olmak üzere iki kategori altında incelenir.

Mutlak değerleme modelleri, bir yatırımın asıl veya gerçek değerini yalnızca temellere dayanarak bulmaya çalışır.

Temel bilgilere bakmak, yalnızca tek bir şirketin temettüleri, nakit akışı ve büyüme oranı gibi bileşenlerine odaklanacağınız ve diğer şirketleri hesaba katmayacağınız anlamına gelir.

İndirgenmiş nakit akımı modeli, indirgenmiş temettü analizi, artık gelir modeli, bu kategoriye giren değerleme modelleri arasındadır.

Göreli değerleme modelleri ise söz konusu şirketin diğer emsal şirketlerle karşılaştırılmasına dayanır.

Bu yöntem, fiyat-kazanç (F/K) oranı gibi çarpanların hesaplanması ve bunları benzer şirketlerin oranlarıyla karşılaştırmayı içerir.

Tipik olarak, göreceli değerleme modelinin hesaplanması mutlak değerleme modeline göre çok daha kolay ve hızlıdır.

Dolayısıyla birçok yatırımcı ve analist analizlerine bu modellerle başlar.

İndirgenmiş Nakit Akımı Yöntemi

Şirketin gelecekte elde edeceği değerlerin bugüne indirgenmesi sonucu bulunur.

Bu mutlak değerleme yöntemi, bir yatırımın gelecekte ne kadar para üreteceğine ilişkin tahminlerle, yatırımın bugünkü değerini belirlemeye çalışır.

Paranın zaman değerini kullanan değerleme yönteminde şirketin gelecekteki nakit akışları ve yatırımın, ekipmanın ya da diğer varlıkların nihai değeri hakkında tahminlerde bulunulması gerekir.

Aynı zamanda söz konusu projeye veya yatırıma göre değişecek uygun bir iskonto oranı da belirlenir. Tabi şirketin veya yatırımcının risk profili, sermaye piyasası koşulları gibi faktörler seçilen iskonto oranını etkileyebilmektedir.

Modelde, paranın zaman değerine göre hesaplanan sabit nakit akımı, belirlenen iskonto oranıyla günümüze indirgenir. İndirgenmiş bu nakit oranından yatırım yapılacak şirket ya da projenin şu anki değeri çıkarılır.

Sonucunda indirgenmiş nakit akımına ulaşılır. Hesaplama yapılırken yatırımın mevcut net borçları da dikkate alınır.

İndirgenmiş nakit akımı, yatırımın mevcut maliyetinden yüksekse, fırsat olumlu getirilerle sonuçlanabilir ve değerli olabilir.

Tersine bulunan değer, maliyetten düşükse bu iyi bir fırsat olmayabilir. Ya da yatırım yapmadan önce daha fazla araştırma gerekebilir.

İndirgenmiş nakit akımı yöntemi her zaman doğru çalışır mı?

Elbette hayır!

Eğer yatırımcı gelecekteki nakit akışlarını tahmin edemiyorsa, değerleme yöntemi yerine ya da yöntemle birlikte alternatif modeller kullanılmalıdır.

Çünkü analizin değerli olabilmesi için hesaplamada mümkün olduğunca sağlam tahminler kullanılmalıdır.

Aksi takdirde yatırımlar başarısız sonuçlanabilir. Şöyle ki öngörülen nakit akışı çok yüksek çıkarsa, bu gelecekte karşılığını alamayabilecek bir yatırım yapılmasına yol açabilir.

Tersi de geçerlidir. Yani hatalı tahminler nedeniyle gelecekteki nakit akışlarının çok düşük çıkması durumunda, bu yatırımın çok maliyetli görünmesine dolayısıyla fırsatların kaçırılmasına neden olabilir.

Hisse senedi değerlemesini indirgenmiş nakit akımı yöntemiyle yaparken tüm bunlar dikkate alınmalıdır.

Fiyat/Kazanç Oranı

Göreceli değerleme, basitçe bir varlığın fiyatını benzer varlıklarla karşılaştırmayı ifade eder.

Yöntemde şirketin finansalları ve piyasa değeri kullanılarak belirli standart oranlar üzerinden değerleme yapılır.

Standart oranlar ya da rasyolar; fiyat kazanç, piyasa değeri/defter değeri, firma değeri/FAVÖK gibi oranlardır.

İşte bu çarpanlar yoluyla bir şirketin değeri, rakiplerinin veya sektördeki emsallerinin değeriyle karşılaştırılır.

Elbette indirgenmiş nakit akımında olduğu gibi göreceli değerlemede de avantajlara ve dezavantajlara sahiptir.

Yaygın olarak kullanılan yöntemin, kolay anlaşılabilir ve uygulanabilir olması, ayrıca gerçek verilere dayanması avantajlar arasındadır.

Buna karşılık risk ve nakit akışları gibi temel değişkenleri dikkate almaması, dayandığı varsayımların açık olmaması, kıyaslamada baz alınan emsallerde hata yapılabilmesi gibi dezavantajlar vardır.

Hisseler için etkili bir göreceli değerleme sağlamanın ilk adımı, iki işletmenin mümkün olduğunca benzer olduğundan emin olmaktır.

Birçok piyasa profesyoneli ve analist tarafından kullanılan göreceli değerleme yönteminde en popüler çarpanlardan biri fiyat/kazanç (F/K) oranıdır.

Kâr çarpanı olarak da bilinen F/K oranı, basitçe hisse senedi fiyatının hisse başına kazanca bölünmesiyle hesaplanır.

F/K oranı yüksek olan bir şirketin hisseleri pahalı, F/K oranı düşük olan bir şirketin hisseleriyse ucuz olarak değerlendirilir.

Bir şirketin F/K oranı aynı sektördeki diğer hisselerle de BIST 100 Endeksi gibi daha geniş bir pazarla da karşılaştırılabilir.

Eğer bir sektör için ortalama F/K oranı 10x ve o sektördeki belirli bir şirket 5x kazançla işlem görüyorsa, emsallerine göre nispeten düşük değerlenmiştir.

Kısacası bir hisse senedinin pahalı mı ucuz mu olup olmadığını belirlemeye yardım eder.

Öte yandan fiyat-kazanç oranı gibi göreceli bir değerleme metriği kullanırken, biraz hatalı bir varsayıma dayanırsanız hatalı değerleme tahmininde bulunmanız muhtemeldir.

Dolayısıyla farklı değerleme yöntemlerini bir arada kullanmak, en doğru yoldur.

Piyasa Değeri/Defter Değeri (PD/DD)

Birçok yatırımcı, bir firmanın piyasa değerini defter değeriyle karşılaştırmak ve düşük değerli şirketleri bulmak için bu rasyoyu kullanır.

Fiyat-özsermaye oranı olarak da adlandırılan finansal oran, şirketin hisse başına mevcut hisse senedi fiyatının, hisse başına defter değerine bölünmesiyle elde edilir.

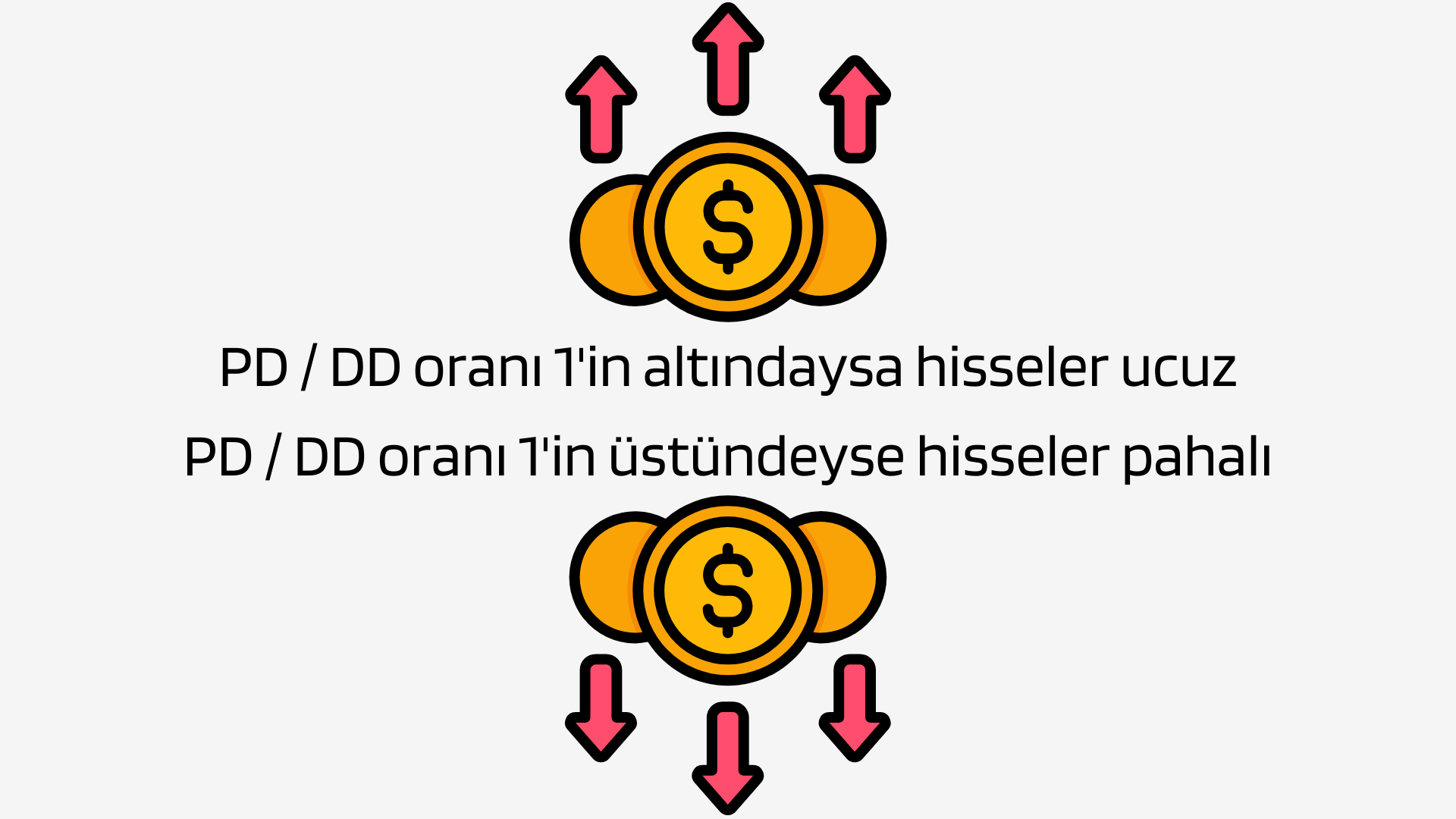

Bu, bir şirketin piyasa değerini defter değeriyle karşılaştırmalı olarak gösterir. Ucuz ve pahalı hisseleri bulmak için etkili bir yaklaşım sunan rasyoda eşik genellikle 1’dir.

1’in altındaki oranlar, genellikle iyi yatırım olarak kabul edilirken 1’den büyük oranlar hisse senedi fiyatının şirketin defter değerine göre primli işlem gördüğü anlamına gelir.

Öte yandan bu göreceli değerleme yönteminin, yalnızca aynı sektördeki hisse senetlerinin değerini karşılaştırmak için kullanılabilir olması dezavantajdır.

PD/DD oranı, değer yatırımcıları tarafından halihazırda değeri düşük olan yüksek büyüme gösteren şirketleri bulmak için sıklıkla kullanılır.

Fakat yatırımcıların bir şirketin değerini belirlemek için kullandıkları birçok araçtan yalnızca biri olmalıdır.

Sonuç olarak;

Borsa, devasa bir piyasa ve hakkında öğrenilmesi gerekenler çok fazla! Bu nedenledir ki öğrenmeyi sürekli hale getirmek, her bir borsacı için prensip olmalı!

Siz de rehberimizdeki bilgiler üzerine ekleyeceklerinizle, başarılı bir yatırım hikayesine imza atabilirsiniz.

Adım adım ilerler, portföy, çeşitlendirme, strateji, psikoloji, değerleme gibi unsurlara dikkat ederseniz; kazanan borsacılar safında yer alabilirsiniz.