Borsanın Amacı, Mantığı ve İşleyişi

Aslına bakarsanız borsanın mantığı da işleyişi de oldukça basittir ki her yatırımda olduğu gibi burada da amaç kâr elde etmektir.

Alıcı ve satıcıların bir araya gelerek hisse alıp sattıkları elektronik bir pazar yeri olan borsada mantık, fiyat düşükken alıp yükselince satmaktır.

Ama daha anlaşılır olması adına sırasıyla gidelim. Öncelikle borsanın amacına bakalım. İşte Borsa İstanbul tarafından verilen ve misyon ile vizyonu açıklayan yanıt:

Evet, ister Borsa İstanbul olsun ister New York Borsası, organize piyasaların birincil amacı yatırımcılar ile fon talep eden şirketleri güvenilir şekilde bir araya getirmektir.

Bu da borsanın hizmet ettiği iki önemli amacı ortaya sermektedir.

Birincisi, şirketlere işlerini finanse etmek ve büyütmek için kullanabilecekleri sermaye sağlamakken ikincisi yatırımcılara halka açık şirketlerin kârlarından pay alma fırsatı vermektir.

Sonuçta borsalar, küresel finansal sistemin yapıtaşları arasındadır. Başlıca iki amacı dışında borsa, ticari operasyonlara katkı, ekonomik verimliliği artırma, yatırımcıları koruma, sürekli, şeffaf, likit ve güvenli bir pazar yeri sunma gibi amaçlara hizmet eder.

Peki, borsanın mantığı nedir?

Borsada mantık, düşükken alıp yükselince satmak, dolayısıyla para kazanmaktır. Yatırım yaptığınız araç, ne olursa olsun mantık aynıdır.

İleride değerleneceğini düşündüğünüz bir hisse senedini satın alır ve hedeflediğiniz seviyeye geldiğinde satarak kazanç elde edersiniz. Ardından yeni hisseler ya da farklı varlıklar satın alır, yine beklentiniz gerçekleştiğinde satış emri vererek getiri elde edersiniz. Döngü, yatırım stratejinize göre bu şekilde devam eder.

Borsa portföyünüzü, yükseliş beklediğiniz enstrümanlarla oluşturarak yatırım ufkunuz doğrultusunda yönetirsiniz.

Pekala, mantığın basitçe para kazanmak olduğu borsada işleyiş nasıldır?

Borsada, alım-satımların elektronik ortamda yapıldığını biliyoruz. Fiyatlar da alıcı ile satıcının fiyat müzakereleri sonucunda belirlenir.

Diyelim ki X hissesini en düşük fiyattan almak ve aynı hisseyi en yüksek fiyattan satmak isteyen iki yatırımcı var. Her ikisi de piyasaya, fiyat tekliflerini gönderir ve bu teklifler, aracı kurumlar vasıtasıyla müzakere edilir.

Enstrümanın fiyatı da müzakereler sonucunda eşleşen tekliflerle belirlenir.

Alıcılar ödemeye hazır oldukları en yüksek tutarı teklif ederken bu genellikle satıcıların karşılığında "istediği" tutardan daha düşüktür.

Bu farka alış-satış farkı denir. Alım-satımın gerçekleşebilmesi için alıcının fiyatını artırması veya satıcının fiyatını düşürmesi gerekir.

Zaten borsa da halka açık şirketlerin hisselerini alıp satan alıcılar ve satıcılar arasında eşleşmelerin yapıldığı pazardır.

Bu eşleşmeler, yatırımcıların alış ya da satış emirleri doğrultusunda gerçekleşir. Borsa işleyişi kapsamında da emir nasıl verilir, türleri nelerdir sorularının yanıtları bilinmelidir.

Emir Tipleri

Aracı kurumlar vasıtasıyla verilen emirlerin farklı türleri vardır ve bunlar, belirli seanslarda kullanılabilir.

- Limit Fiyatlı Emirler (LFE)

- Piyasa Emirleri (Market Order)

- Piyasadan Limite Emirler (Market to Limit Order)

- Dengeleyici Emirler (Imbalance Order)

- Kısmi Görünme Koşullu Emirler

- Kotasyon Emirleri

- Orta Nokta (Mid-Point) Emirleri

- Ağırlıklı Ortalama Fiyat (AOF) Emirleri

- Açığa Satış Emirleri

Limit Emir: Fiyat veya getiri ve nominal tutar belirtilerek, minimum emir büyüklüğünün katları şeklinde verilir. Emrin gerçekleşmeden kalan kısmı, sistemde pasif olarak bekler.

Piyasa Emri: Adından da anlaşılacağı üzere bu tür emirlerde fiyat ya da getiri belirtilmez. Minimum emir büyüklüğünün katları şeklinde verilen emir, pasif emirlerle kısmen veya tamamen karşılaşır, emrin gerçekleşmeden kalan kısmı iptal edilir.

Örneğin piyasaya x hissesi için 100 lotluk alım-satım yönünde piyasa emri verebilirsiniz. Burada yatırımcı, piyasada oluşacak fiyatlamaya razı gelerek işlem yapmak için emir vermiş olur. Emir miktarı karşılanana kadar karşı taraftaki en iyi fiyatlı emirlerle eşleşerek işleme dönüşür.

Bu emir tipi, sadece kalanı iptal et olarak girilebildiğinden karşı tarafta eşleşecek emir kalmadığında emrin kalan kısmı otomatik olarak iptal edilir.

Piyasadan Limite Emirler: Fiyat olmadan girilen bu emir, en iyi fiyat kademesinde bekleyen emirlerle eşleşerek işleme dönüşür.

İşleme dönüşmeyen kısım, gerçekleştiği son işlem fiyatını alarak limit fiyatlı emre dönüşür ve gerçekleşmek üzere sistemde bekler. Bununla birlikle kalanı iptal et olarak girilirse kalan kısım pasif olarak yazılmaz.

Dengeleyici Emirler: Açılış ve kapanış seansları dahil tek fiyat yöntemi uygulanan tüm seans bölümlerinde, fiyat belirleme sürecinde hesaba katılmayan ancak belirlenen eşleşme fiyatı seviyesinde karşılanmadan kalan emirler ile işlem yapmak üzere girilen emirlerdir.

Bu tip emirler, eşleşme fiyatından kalan emirler bittiğinde veya eşleşme fiyatından kalan emir yoksa birbirleri ile de eşleşme fiyatından işleme dönüşebilir. Eşleşmeden kalan dengeleyici emirler iptal edilir.

Kısmi Görünme Koşullu Emirler: Limit fiyatlı emirler, kısmi görünme koşulu ile girilebilir. Kısmen görünen emirlerde, emir defterinde görülmesi istenen kısmın tamamı işlem gördüğünde gizli bölümden belirlenen miktar kadar kısım açığa çıkar.

Açığa çıkan bu kısım, açığa çıktığı anda girilmiş yeni bir emir gibi fiyat ve zaman önceliğine göre emir defterinde yerini alır. Bu süreç emrin tamamı karşılanıp bitinceye, geçerlilik süresi sona erinceye veya emir iptal edilinceye kadar devam eder.

Emrin görünen miktarı ile toplam miktarı arasındaki oran asgari yüzde 20 olabilir.

Kotasyon Emirleri: Limit fiyatlı alış ve satış emrinden oluşan ve sadece piyasa yapıcı/likidite sağlayıcı üyeler tarafından girilebilen bir emir tipidir.

Kotasyon emri bir bütün olarak iptal edilebileceği gibi sadece alış veya satış tarafı da iptal edilebilir.

Orta Nokta Emirleri: Orta Nokta (Mid-Point) emri, normal emir defterine kıyasla daha büyük miktarlı emirlerin kendi aralarında eşleşmesine imkan sağlayan ve piyasa katılımcılarına daha düşük işlem maliyeti sunan bir emir türüdür.

Bu emirlerin girişi ve miktarlarının değiştirilmesi sırasında minimum ve maksimum tutar kontrolü yapılır. Emirlerin değeri, asgari 100 bin TL, azami ise 30 milyon TL olabilir. Ancak kısmi işlem görme durumunda, kalan kısım asgari sınırın altına düşse bile emrin kalan miktarında değişiklik yapılmadığı sürece bu kısıt aranmaz.

Yalnızca BIST 30 Endeksi’ndeki hisselerde kullanılabilir.

Ağırlıklı Ortalama Fiyat (AOF) Emirleri: Gün sonunda ilgili sırada oluşan ağırlıklı ortalama fiyatı referans alarak işlem gerçekleştirilmesine sağlayan yeni bir emir/işlem türüdür.

Orta Nokta emir tipinde olduğu gibi yalnızca BIST 30 paylarında kullanılır.

AOF emirlerin içereceği miktarın yapılan düzenleme uyarınca minimum 100 bin maksimum 10 milyon lot olması gerekir. Eylül 2016 itibarıyla devreye alınmıştır.

Açığa Satış Emirleri: Açığa satış, borsa haberlerinde sıklıkla duyulan terimlerden. Açığa satış emri de sahip olunmayan sermaye piyasası araçlarının satışına ilişkin verilen emir tipi

Sermaye Piyasası Kurulu ve Borsa düzenlemeleri uyarınca yapılan açığa satış işlemlerine ilişkin emirleri yansıtır. Bu emirlerde düzenleyiciler tarafından belirlenen fiyat sınırlamalarına uyulur.

İşte tüm bu emir tipleri; günlük, kalanı iptal et, iptale kadar geçerli ve tarihli olmak üzere farklı geçerlilik sürelerine sahip olabilir.

Günlük emir, en çok kullanılan emir tipidir. Pay Piyasası'ndaki bütün pazarlarda aksi belirtilmedikçe girilen her emir, girildiği gün boyunca geçerlidir ve işlem görmediği takdirde gün sonunda iptal edilir.

Kalanı iptal et emri, girildiği veya aktif olduğu anda, emrin tamamının veya bir kısmının gerçekleşmesi, gerçekleşmeyen kısmının iptal edilmesi için kullanılır. Yani emir, kısmen gerçekleşme koşulu ile verilir. KİE olarak kısaltılır.

Diyelim ki bir hisse için 100 liralık fiyat ve 100 lot alım yönünde kalanı iptal et emri verdiniz.

Böyle bir örnekte, emriniz eşleşen fiyat ve miktar doğrultusunda gerçekleştirilirken kalan kısım iptal edilir.

Mesela 100 liralık fiyattan 80 lot için alım-satım emriniz gerçekleştiyse, geriye kalan 20 lotluk emriniz geçerliliğini yitirir.

Kısaltması İKG olan İptale Kadar Geçerli emirler, halka arzlarda kullanılır.

Halka arz süresinin sonuna kadar geçerli olabilen emir girişi, talep toplama yöntemiyle halka arzların gerçekleştirildiği birincil piyasada (.HE sıralarında) kullanılır.

Tarihli kategorisi ise adından da anlaşılabileceği üzere fiyat adımı ve fiyat değişme sınırları çerçevesinde geçerli olacakları son tarih belirtilerek sisteme girilen, işlem görene veya iptal edilene kadar geçerliliğini koruyan emirlerdir.

Kısaltması TAR olarak girilen emirlerin geçerli olabileceği azami süre Yönetim Kurulu tarafından belirlenirken şu an Pay Piyasası’nda tarihli emir kullanılmamaktadır.

Vadeli İşlem ve Opsiyon Piyasası’nda kullanılan geçerlilik süresine göre emir, belirtilen tarihe kadar eşleşmezse ya da iptal edilmezse, bu tarihte gün sonunda işlem sistemi tarafından otomatik olarak iptal edilir ve sözleşmenin vade sonundan daha ileri bir tarih girilmesine izin verilmez.

Yeri gelmişken VİOP’ta kullanılan emir geçerlilik sürelerine değinelim.

Vadeli İşlem ve Opsiyon Piyasası’nda Pay Piyasası’nda yer alan günlük, iptale kadar geçerli, tarihli ve kalanı iptal et dışında gerçekleşmezse iptal et emri vardır.

Kısaltması GİE olan emir tipi, girildiği veya aktif olduğu anda, pasifte karşı tarafta bekleyen emirlerin durumuna göre emrin tamamının gerçekleşmesi, aksi takdirde tamamının iptal edilmesi için kullanılan emir türüdür.

Yani KİE’nin aksine emir tipi, sisteme girildiği ya da aktif olduğu anda ya tamamen gerçekleşir ya da tamamı iptal edilir.

İşlem Saatleri ve Seanslar

Emir tipleri ve sürelerinin ardından gelelim işlem saatleriyle seanslara! Nitekim borsada hangi emrin ne zaman verildiği ya da ne zaman aktif olacağını bilmeden bu bilgiler bir işe yaramaz.

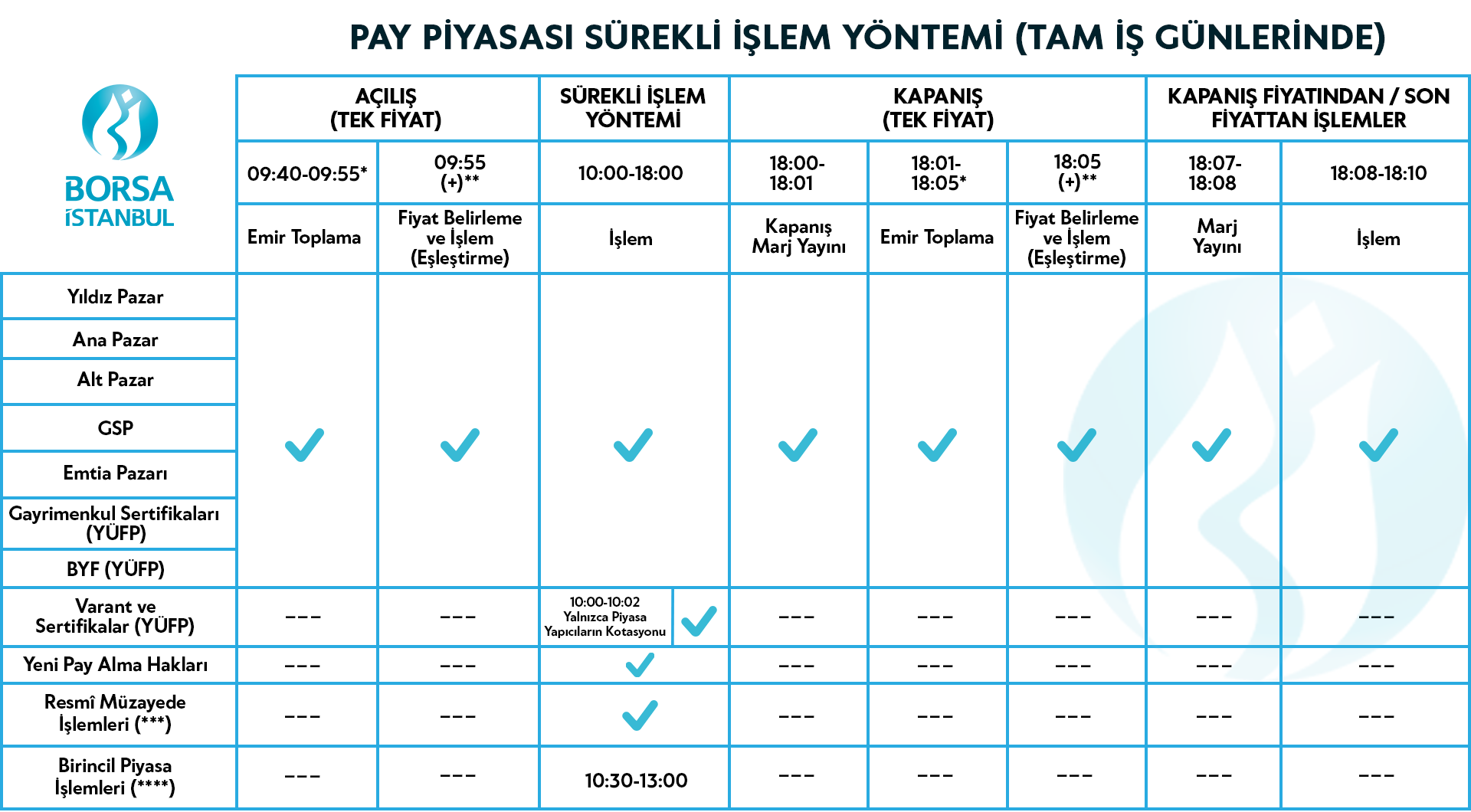

En başından başlamak gerekirse Borsa İstanbul Pay Piyasası’nda işlem saatleri açılış, kapanış ve sürekli seans olmak üzere 3’e ayrılır.

Pay Piyasası’nda işlemler hafta içi her gün 09:40 ile başlarken 18.10 sularında biter.

09.40 - 09.55 saatleri arasında emir toplama işlemleri gerçekleştirilirken 09.55 itibarıyla fiyat belirleme ve işlemler gerçekleştirilmektedir.

Sürekli işlem yöntemi ile seans 10.00 - 18.00 arasında devam eder.

18.05 - 18.10 saatleri arasında ise emir toplama, fiyat belirleme-işleme, marj yayını ve işlemler gerçekleştirilir.

Pay Piyasası seans saatleri tam iş günlerinde şu şekildedir:

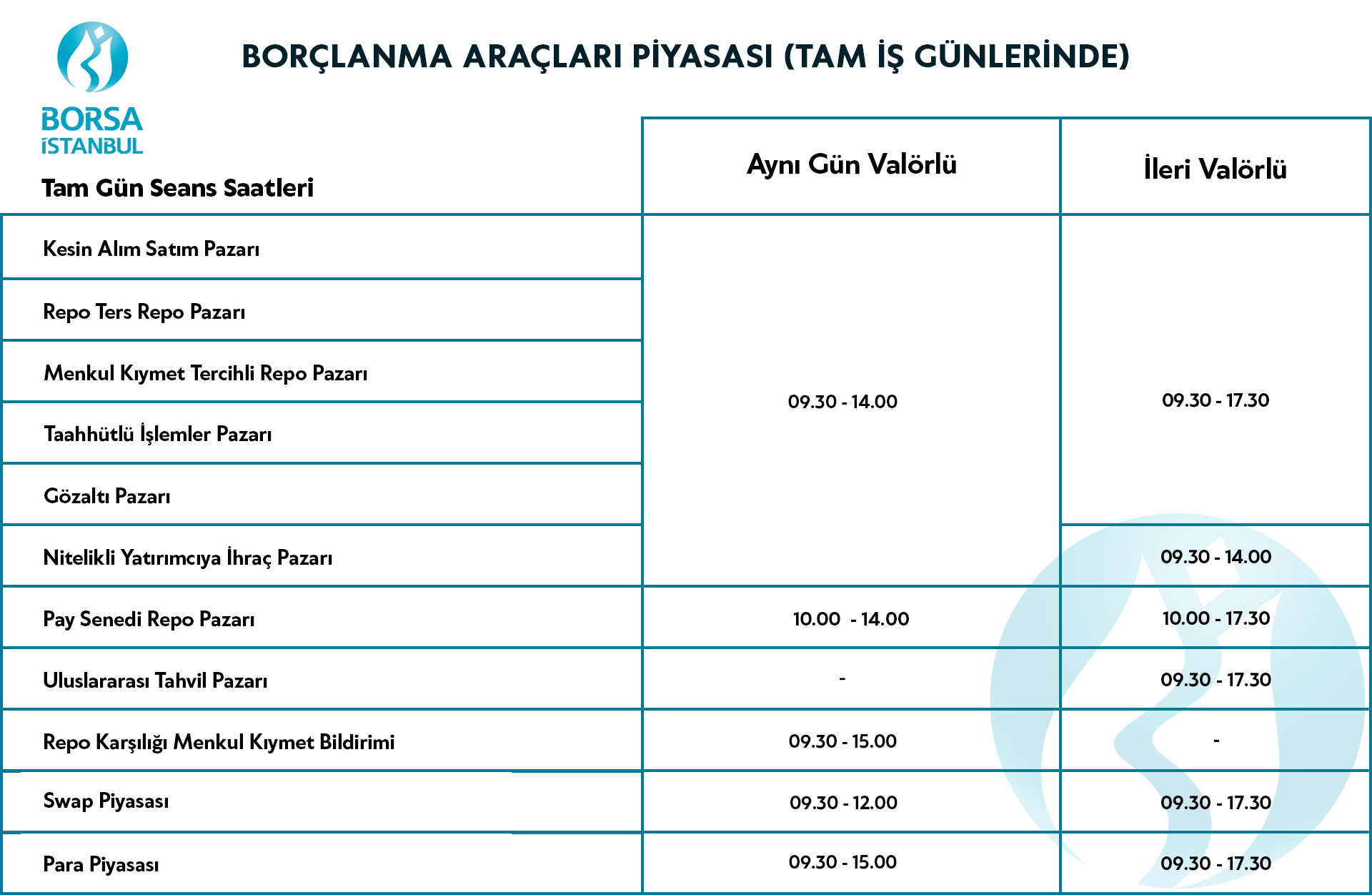

Borsa İstanbul Borçlanma Araçları Piyasası (BAP) seans saatleri tam iş günlerinde şu şekilde:

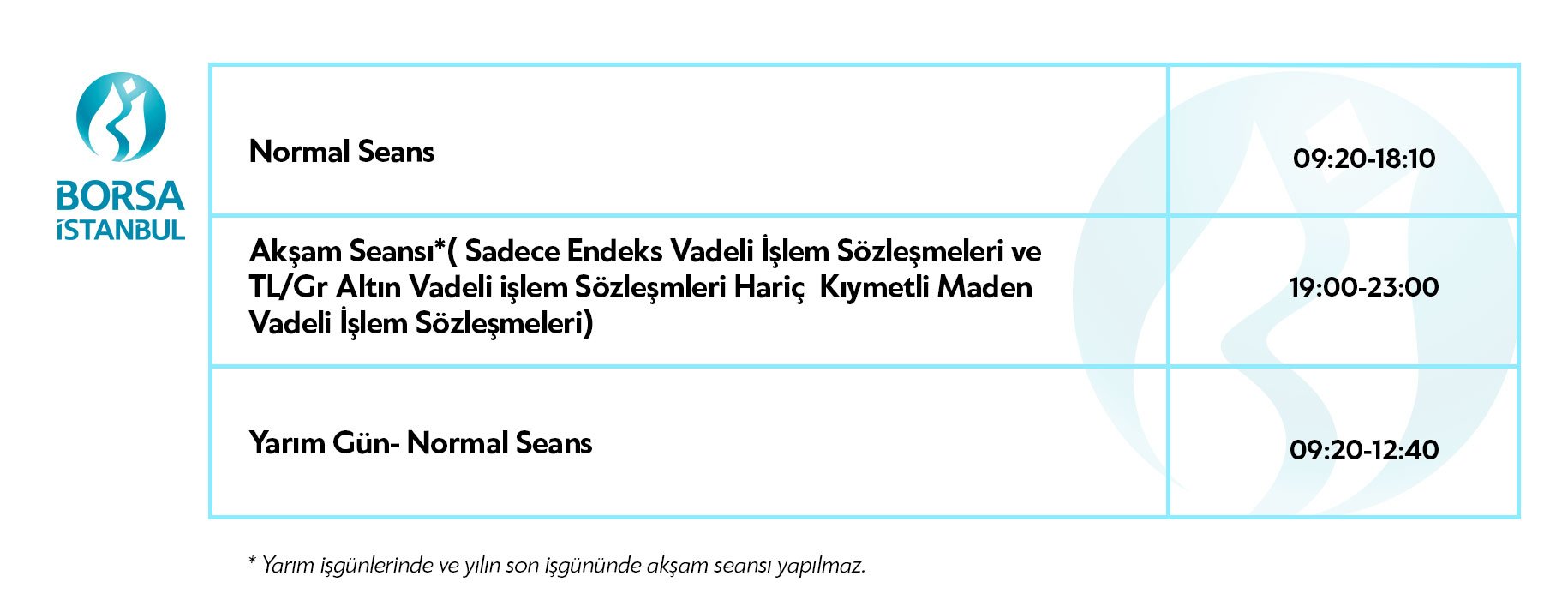

Borsa İstanbul Vadeli İşlem ve Opsiyon Piyasası (VİOP) seans saatleri şu şekildedir:

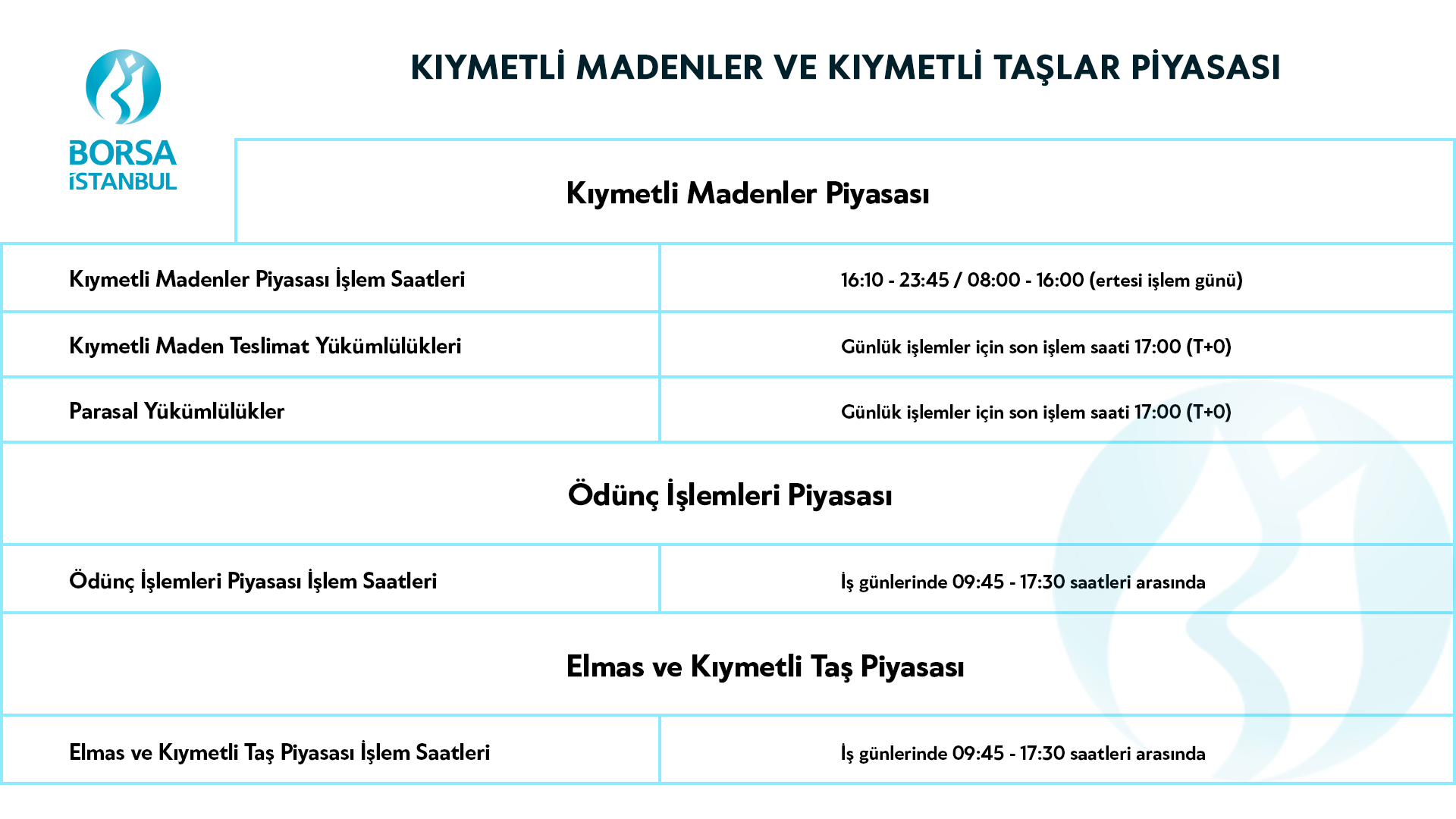

Borsa İstanbul Kıymetli Madenler Piyasası seans saatleri şu şekildedir:

Halka Arz Nedir, Nasıl Hisse Alınır, Ne Kadar Kazandırır?

Şirketlerin hisse senetlerini yatırımcılara açması, halka arz olarak adlandırılır. Özel bir şirketin hisselerinin yeni bir hisse senedi ihracıyla halka arz edilmesi sürecini ifade eden halka arz, şirket paylarının kamuya açılması demektir.

Yani özel bir şirketten halka açık bir şirkete geçiştir. Elbette bu geçiş için şirketin arz edileceği borsanın şartlarını yerine getirmesi gerekir. Halka açılmak için gerekli şartları karşılayan şirket, Sermaye Piyasası Kurulu gibi (SPK) ilgili kurumlara başvuru yaparak onay almayı bekler.

Gerekli izinler alındıktan sonra süreç hızlanır. Halka arz edilecek şirketin adı, BIST kodu, dağıtım yöntemi, halka arz fiyatı, tarihi gibi bilgiler tek tek paylaşılır.

Talep toplama tarihi geldiğinde şirketin hissedarı olmak isteyenler halka arz için başvurusunu yapar. Süreç, halka arza kaç kişinin katıldığı, kaç lot dağıtım yapıldığı, dağıtım yöntemi gibi unsurlara göre sonuçlanır.

Birkaç gün içinde talep toplama sürecinin sonuçları açıklanır ve halka arz başvurusu yapan kişi, portföyünde ne kadar hisse olduğunu görür. Bu noktada karşılanmayan talep tutarlarının, sonuçların açıklanmasından en geç 2 gün içinde hesaplara geri yatırıldığı bilgisini de verelim.

Diyelim ki 10 lira hisse fiyatı olan bir şirketten 300 lira yatırarak 30 lot için halka arz başvurusu yaptınız. Ancak talebinizin 20 lotu karşılandı. Yani 200 liralık hisse alabildiniz. Bu durumda geriye kalan 100 liranız, 2 gün içerisinde hesabınıza iade edilir.

Son dönemde pek çok yeni yatırımcının borsaya giriş yapmasının nedeni olan halka arzın ardında farklı gerekçeler olabilir. Ancak temelinde şirketlerin kendilerine yeni finansman sağlama amaçları vardır.

Ayrıca halka arz sonucunda şirket borsaya açılmış olur ve bu da şirkete tanınırlık, kurumsallık, büyüme gibi fırsatlar sunar.

Şirketlerin halka arz edilen payları, Pay Piyasası bünyesinde yer alan Yıldız Pazar, Ana Pazar veya Alt Pazar’da işlem görmeye başlayabilirler. Bu noktada, ilgili şirketin hangi pazarda listeleneceği, pazarın gerekli koşullarını taşıyıp taşımadığına göre belirlenir.

Borsa İstanbul tarafından payların çok sayıda ve önceden bilinmeyen yatırımcılara çağrı ve ilan yoluyla satışı olarak tanımlanan halka arzın farklı çeşitleri bulunmaktadır.

Konuya değinmek gerekirse normal şartlarda iki çeşit halka arzdan bahsedildiğini belirtebiliriz. Bunlar; birincil ve ikincil halka arzdır.

Birincil halka arz, şirket hisselerinin ilk kez borsada işlem görmeye başlamasını ifade ederken ikincil arz borsada işlem görmekte olan hisselerin yeniden satışa çıkarılmasıdır. Bu yöntemle yeni hisse senedi ihraç etmeden daha fazla yatırımcıya ulaşmak hedeflenir.

Halka arzın çeşitlerinden bahsederken, bikaç kategoriden daha bahsetmek gerekir. Kategorilerden biri halka arzın yapılma şekline göre çeşitlerini içerir.

Halka arzlar yapılma şekline göre 3 gruba ayrılabilir. Bunlar;

- Mevcut payların satışı

- Sermaye artırımı

- Hem pay satışı hem sermaye artırımı

Aynı zamanda halka arz edilecek hisselerin satış yöntemlerine göre borsada satış, sabit fiyatla talep toplama, fiyat aralığı ile talep toplama olmak üzere 3 farklı çeşit vardır.

Borsada satış yöntemi, direkt borsada oluşan fiyat üzerinden payların satışını ifade eder. Sabit fiyatla talep toplamada, hisseler için belirlenen bir fiyat üzerinden halka arz gerçekleşirken fiyat aralığı yönteminde de hisseler için bir fiyat aralığı belirlenir.

Örneğin 20-22 liradan halka arz edilen hisselere, en çok hangi fiyattan talep geldiyse dağıtım o fiyattan gerçekleşir.

Son olaraksa hisselerin dağıtım şekline bağlı olan eşit dağıtım ve oransal dağıtım türlerinden bahsedelim.

Eşit dağıtımda adından anlaşılacağı üzere her yatırımcıya aynı miktarda hisse verilir. Oransal dağıtımda ise yatırımcının verdiği emir tutarının büyüklüğüne göre hisse dağıtımı gerçekleşir.

Halka arz noktasında şirketlerin neden halka açılma kararı aldıklarına da değinelim.

Maddeler halinde listelemek gerekirse;

- Şirketler öncelikle genişlemek için para toplamak amacıyla halka açılır.

- Şirketler alternatif yöntemlere göre daha düşük maliyetle ve geri ödemesiz şekilde finansman sağlarlar.

- Birinci halka arzın amaçları arasındaki şirketteki ilk yatırımcıların yatırımlarını nakde çevirmelerine olanak sağlamak vardır.

- Hisseleri borsaya açılarak sermaye yapısı güçlenen şirketlerin borçlanma kapasiteleri artar. Dolayısıyla finansman bulmaları hem kolaylaşır hem de ucuzlar.

- Şirketler halka hisse satarak ek sermaye toplayabilir. Gelirler işi büyütmek, araştırma ve geliştirmeyi finanse etmek veya borcu ödemek gibi birçok farklı alanda kullanılabilir.

- Şirketler, halka açık bir şirket olmanın getirdiği itibarı ve tanınırlık için halka arz olabilir. Bu, yalnızca borç verenler açısından değil pek çok açıdan şirkete pozitif katkı sağlar.

- Şirketin sermaye piyasası disiplini içinde çalışmaya başlamasını sağlar ve hızla kurumsallaşabilir.

Halka Arza Nasıl Girilir?

Halka arz takvimleri, haber siteleri veya direkt Kamuyu Aydınlatma Platformu gibi kaynaklardan şirketlerin halka arzlarına ilişkin bilgilere erişebilirsiniz.

Ardından yapmanız gerekenler çok basit. Öncelikle bir banka ya da aracı kurum vasıtasıyla yatırım hesabı açmalısınız. Ardından şirketin halka arz tarih ve saatlerini dikkate alarak talep ettiğiniz lot miktarıyla başvurunuzu yaparsınız.

Banka ya da aracı kurumların platformları farklı olsa da aralarında çok fark yoktur. Genellikle yatırım menülerinin altında yer alan halka arz bölümünden talep iletilir. Bununla birlikte bazı halka arzlarda, yatırımcı hisse alış kısmından talep oluşturur. Çünkü talep toplama yöntemiyle halka arzların gerçekleştirildiği birincil piyasada (.HE) kullanılır.

Kısacası özellikle de 2023 yılındaki rekorlarla çok konuşulan ve birçok yeni yatırımcının borsaya girmesini sağlayan halka arzlara katılmak oldukça kolaydır!

Halka Arz Ne Kadar Kazandırır?

Evet, borsayı öğrenmek isteyen pek çok kişinin merak ettiği sorulardan biri de bu! Yani halka arz ne kadar kazandırır? Aslında sorunun yanıtı, şirketin halka arz fiyatının birkaç katından yüzlerce katına kadar değişkenlik gösterebilir.

İşte 2023 yılında halka arz edilmiş bazı şirketlerin hisselerinden örnekler:

6-7 Nisan 2023’te 105,00 liralık fiyatla talep toplayan Cvk Maden İşletmeleri San. ve Tic. A.Ş., Eylül 2023’te 538 liraya kadar çıktı. Yani sadece 6 ay içinde yüzde 500 civarında artış gösterdi.

13-14-15 Eylül 2023’te halka arz edilen Reeder Teknoloji San. ve Tic. A.Ş. de çarpıcı yükseliş kaydeden hisselerden. 9,30 liradan talep toplama yapan Reeder, Mart 2024’te 79,5 liraya kadar yükseldi. Yani yüzde 850 civarında yükseliş gösterdi.

7-8 Aralık 2023’te 36,20 liradan halka açılan Kuzey Boru A.Ş. de Şubat 2024’te 195,8 liraya kadar çıktı. Bu da hissenin 2 ay içinde yüzde 540’lık değer artışı yaşadığı anlamına geliyor.

Rastgele seçilmiş birkaç örneği sizlerle paylaştık. Ancak piyasada çok daha fazla ya da çok daha az yükseliş kaydeden halka arzlar da var. Genel tablo ise neredeyse hiçbir halka arzın, yatırımcısına para kaybettirmediğini, halka açılan şirketlerin hisselerinin bir şekilde arttığını gösteriyor.

Temettü

Borsa nedir, ne değildir kapsamında öğrenilmesi gereken konulardan biri de temettü! Zaten en çok merak edilenlerden birisi de bu ki nedeni ekstra getiri anlamına gelmesidir.

Basitçe kâr payı olarak tanımlanabilen temettü, şirketin hisse sahiplerini kazanca ortak etmesini ifade eder.

Bir şirketin hissedarlarına yapılan ödemeleri ifade eden temettüler, şirketin yönetim kurulunun temettü dönemi için ödemeye karar verdiği kârın paylaşılan bir kısmıdır.

Temettü dağıtım tarihinde şirket hissesine sahip olan yatırımcılar, sahip oldukları hisse sayısına göre temettü ödemesi almaya hak kazanırlar. Şirketler hisse başına temettü öderler.

Örneğin, X şirketi üç ayda bir hisse başına 5,25 Türk lirası temettü ödeyebilir. Bu, 100 hisseye sahip bir yatırımcının söz konusu çeyrek için 525 lira temettü ödemesi alacağı anlamına gelir. Çoğu şirket istikrarlı bir temettü oranı sağlar.

Örneğimizdeki şirket için bu doğruysa, hissedarlar yıl boyunca hisse başına toplam 21 lira temettü kazanacaklardır.

Yani temettü, şirket kazançlarının hak sahibi hissedarlara dağıtılmasıdır. Temettü ödemeleri ve tutarları şirketin yönetim kurulu tarafından belirlenir.

Temettü verimi, hisse başına temettü olup, bir şirketin hisse fiyatının yüzdesi olarak ifade edilir. Örneğin, bir şirket her çeyrekte 1,25 lira temettü ödüyorsa ve yakın zamanda hisse senedi fiyatı 80 liraysa, temettü getirisi ya da verimi yüzde 6,25’dir.

Yatırımcılar için temettüler bir varlığı temsil ederken, şirket için bir borç olarak gösterilmektedir.

Normalde kârlar, şirketin devam eden ve gelecekteki ticari faaliyetlerinde kullanılmak üzere birikmiş kazançlar şeklinde şirket bünyesinde tutulabilmesine rağmen temettüde bir kısmı hissedarlara tahsis edilebilir.

Peki, şirketler neden temettü öderler?

Başlıca iki neden, daha fazla yatırımcı çekmek ve kârı paylaşmaktır.

Öncelikle temettü, genellikle bir şirkete yapılan yatırımın ödülü olarak hissedarlar tarafından beklenir.

Aynı zamanda temettü ödemeleri şirkete olumlu yansır ve yatırımcıların güveninin korunmasına yardımcı olur.

Yüksek değerli bir temettü beyanı, şirketin iyi durumda ve kârlılığının yüksek olduğunu göstermesi açısından da önemlidir.

Zaten temettü ödeyen şirketler genellikle daha istikrarlı ve mali açıdan sağlam değerlendirilir.

Tüm bu sebeplerle temettü ödeyen hisse senetleri, yatırımlarından gelir elde etmek isteyen yatırımcıları çekme eğilimindedir. Çünkü temettüleri gelir olarak kullanarak hisse senedi satın alan ve elinde bulunduran bir yatırımcı türü vardır.

İkinci nedense kârı paylaşmaktır. Temettü dağıtan bir şirket, belirli bir dönemde elde ettiği kârdan ortaklarına pay vermiş demektir.

Hissedarlar şirketin özsermaye sahipleridir. Biri hisse senedi satın aldığında hissedar olur. Temettüler, bu sahiplerin kâra katılma yollarıdır.

Temettü ödeyen şirketler genellikle köklü firmalardır ve sermayeyi hissedarlara geri getiremeyen, büyüyen şirketlere göre daha istikrarlı olarak görülürler.

Temettü Nasıl Alınır?

Gelelim temettü ödemelerinin nasıl yapıldığına ya da yatırımcılar tarafından ödemelerin nasıl alındığına!

Öncelikle bu ödemeler, nakit ya da hisse senedi biçiminde olabilir.

Şirketin yılda kaç kez temettü ödediği ise kâr payının türüne ve şirketin insiyatifine göre değişir.

Yönetim kurulu, çeşitli zaman dilimlerinde ve farklı ödeme oranlarıyla temettü dağıtmayı seçebilir. Temettüler aylık, üç aylık veya yıllık gibi planlanmış bir sıklıkta ödenebilir.

Genellikle 3-6 aylık periyotlar ile ödenen temettüler, düzenli temettü olarak adlandırılır.

Şirketlerin kendi insiyatiflerine göre herhangi bir zamanda verdiği temettülerse özel temettülerdir.

Temettü almaya gelince ise kişilerin öncelikle temettü dağıtan bir şirketten hisse senedi sahibi olması gerekmektedir. Ancak temettü almak için hisseyi uzun süre boyunca elde tutmak zorunlu değildir.

Yalnızca şirket tarafından Kamuyu Aydınlatma Platformu’nda açıklanan tarihlerde portföyde söz konusu hisseden olmalıdır.

Açıklanan tarihten 1 gün evvel hisseden alınsa dahi yatırımcı temettü ödeme hakkına sahip olur. Yani yatırımcı temettü ödeme gününden önce aldığı hisseleri kaç gün önce almış olursa olsun ödeme günlerinde temettüsünü alabilir.

Temettü bedeli genellikle nakit olarak yatırımcı hesabına yatırılır. Ancak bazı şirketler temettüleri bedelsiz hisse şeklinde de verebilir.

Sonuçta temettü veren şirketlerin hisseleri, yatırımcısına daha çok getiri sunduğu için diğerlerine kıyasla daha fazla tercih edilir. Çünkü temettü getirisi, yatırımcının hisselerin değer artışından elde ettiği kazanç üzerine eklenen bir değerdir.