Borsa Takibi

Öncelikle günümüz borsacılarının takip işinin çok kolay olduğunu hatırlatalım.

İnternetin gelişmediği dönemlerde borsayla ilgili haberlerin sadece; telefon, faks, gazete gibi araçlarla alınabildiğini düşünürsek, bugünün olanakları aşikar!

Yurt içi piyasa verilerinin yanında dünyanın dört bir yanındaki borsalara ilişkin anlık veriler, bir tık uzağımızda.

Sözün özü borsa nereden takip edilir sorusuna verilebilecek birinci yanıt, pek tabi internet.

Aracı kurumlar, bankalar, haber siteleri, KAP, şirketlerin sosyal medya hesapları, borsa için geliştirilmiş özel uygulamalar gibi birçok kanaldan borsayı takip edebilirsiniz.

İlgili kanallardan yatırımlarınız veya piyasalarla ilgili haberleri anında almak için kişiselleştirilmiş bildirim-alarm özelliklerini de aktif hale getirebilirsiniz.

Tüm bunların yanında önde gelen arama motoru Google, borsayı takip etmek için başlı başına en iyi kaynaklardan.

Portföyünüzdeki hisseyi arattığınızda, Google hisse fiyatından ilgili haberlere kadar bir dizi yararlı bilgiyi önünüze getirir.

Kısaca canlı piyasa verilerinin yanında borsada işlem gören şirket hisselerine ilişkin haberlere, internet bağlantısına sahip her türlü cihazdan erişebilirsiniz.

Borsanın nereden takip edileceği ortada olduğuna göre gelelim nasıl takip edileceğine!

Aslında rehberimizin birinci kısmı olan borsaya giriş bölümünde konuya değindik. Daha doğrusu borsa neden düşer yükselir başlığı altında ilgili faktörleri verdik.

Hatırlatmak gerekirse bunlar;

Borsanın aşağı ya da yukarı yönlü hareketlerinde etkili olan söz konusu faktörleri takip için izleyebileceğiniz basit yollar var.

Günlük alım-satım yapan traderlardan ziyade orta ve uzun vadeli yatırımcılar, borsa takibi için şu önerilere kulak verebilir:

Kritik Verilere Odaklanın!

Makroekonomik verilerin tamamı, borsayı etkileyebilse de bazıları diğerlerinden öndedir. Örneğin faiz oranları, borsacıların kesinlikle takip etmesi gereken verilerdendir.

Daha yüksek faiz oranları genellikle daha düşük hisse senedi fiyatlarına yol açar. Çünkü parasal anlamda sıkılaşma, hem şirketlerin hem de bireylerin kazançlarını düşürür.

Risk iştahı azalır ve tasarruflar artar.

Tersi de geçerlidir.

Daha düşük faiz oranları, borsayı yukarı yönlü destekler. Çünkü parasal gevşeme, hem şirketlerin hem de bireylerin kazançlarını artırır.

Risk iştahı artarken harcamalar artar.

Borsa takibinde faiz dışında emtia fiyatları da bilhassa dikkate alınmalıdır.

Çünkü fiyatların artıp azalması, petrol, bakır, çelik gibi emtialarla ilişkili şirketlerin hisselerini yakından etkiler.

Diyelim ki taşımacılık sektöründe faaliyet gösteren bir şirketin hissesine sahipsiniz. Petrol fiyatlarında bir artışın, şirketinizin kârlılığını düşürebileceğini bilmelisiniz.

İşgücü maliyetleri de takip etmeniz gereken verilerden. Nedeniyse verideki artış ya da azalışların, herkesi özellikle de asgari ücretle işçi çalıştıran işletmeleri etkileyecek olması!

Trendlere Bakış

Borsa takibinde hem paranızı hem zamanınızı korumak için periyodik trend bakışlarından faydalanabilirsiniz. Yani aktif bir yatırımcı değilseniz, sürekli borsa haberi takip etmenize gerek yok.

Bunun yerine finans dünyasındaki gelişmeleri ve portföyünüzdeki varlıklara ilişkin haberleri düzenli aralıklarla takip edebilirsiniz.

Mesela haftalık gelişmeleri inceleyebilir, son 1 aydaki önemli olaylara göz atabilir, stratejinize göre belirleyeceğiniz zaman dilimleri ele alabilirsiniz.

Üstelik bunun için olaylar üzerine ayrı ayrı araştırmalar yapmanız falan gerekmiyor.

Haftalık gelişmeleri özetleyip yorumlayan uzman isimleri takip etmeniz yeterli.

Birkaç güvenilir kaynağı takip listenize alıp gelişmeleri izlerseniz, büyük resmi veya trendi görebilirsiniz.

Trendi ele alırken, her zaman kendinize sormanız gereken soru “bu durum, beni veya portföyümü nasıl etkileyecek” olmalıdır.

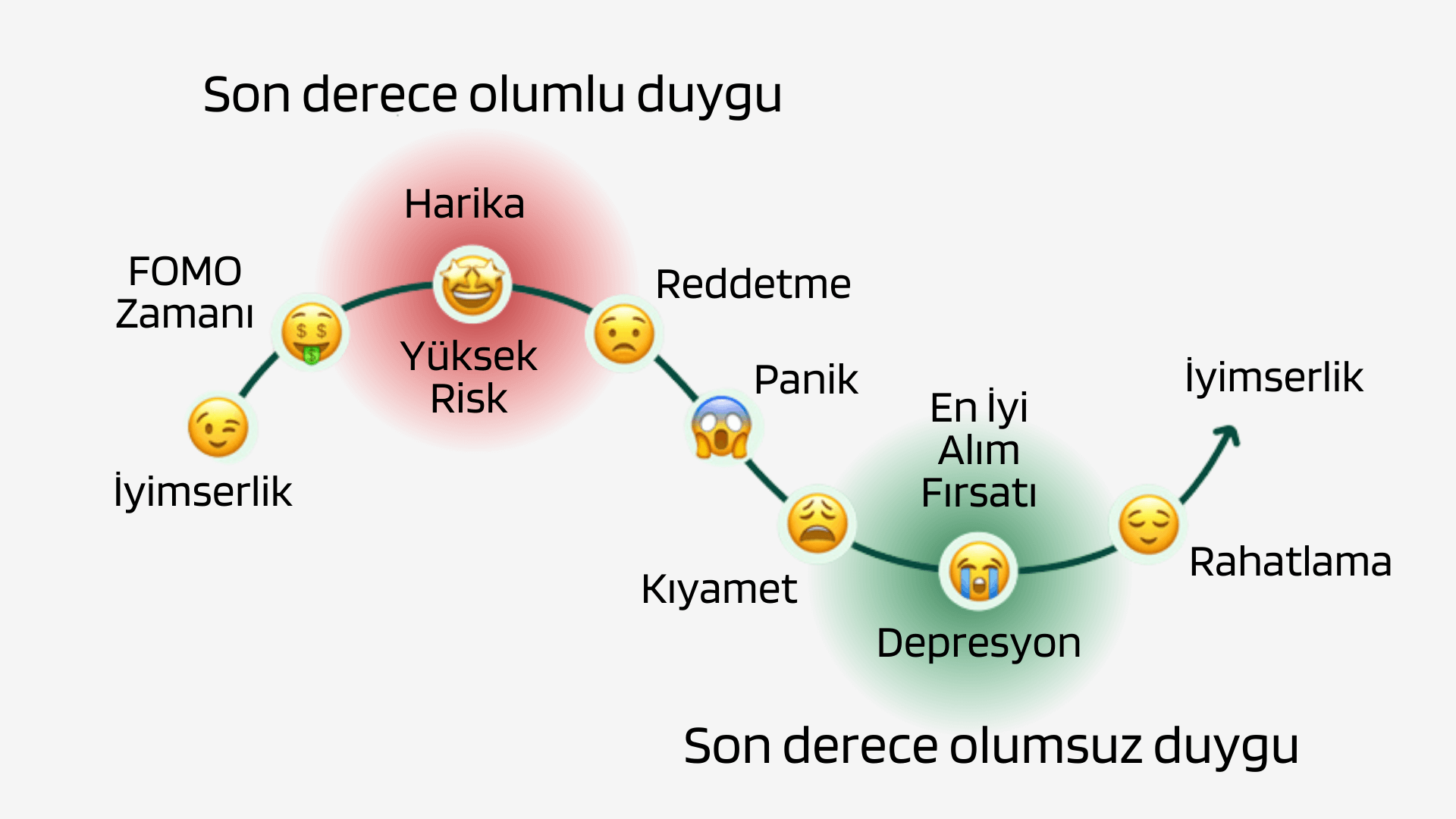

Borsada Psikoloji!

İyi bir borsacı olmak için psikoloji faktörü de çok önemli! Çünkü duygular, yatırıma ne kadar dahil edilirse, şans o kadar azalır.

Neticede borsa, kumar değildir. İşlemlerin bir mantığı vardır ve gerek temel gerekse de teknik analizler somut verilere dayanır.

Teoride yatırım kararları sakin, rasyonel olmalı ve titiz araştırmalarla desteklenmelidir. Ancak psikoloji doğru yönetilemediği takdirde süreç bu şekilde işlemez. Hepimiz, duygusal varlıklarız ve duygular yalnızca yatırım değil insan hayatının her alanında etkilidir.

Örneğin, beynin yürütme işlevinden, dikkatten ve karar vermekten sorumlu bölgesi olan prefrontal korteks, finansal kararlar alınırken güçlü bir şekilde devreye girer.

Finansal stres veya kaygı durumlarında, beynin duyguları işlemekten sorumlu bölgesi olan amigdala da tetiklenir. İlaveten dopaminin aktive ettiği beyindeki ödül sistemi de finansal kararlarımızda etkilidir.

Peki, paramızın duygularımız tarafından yönetilmesine mahkum muyuz?

Kesinlikle hayır!

Finans dünyasının deneyimli uzmanları da başarılı trading için duygu ve içgüdülere pekala hakim olunabileceğini belirtiyor.

İşte duygu yönetimine dair bilinmesi gerekenler:

Fırsatları Kaçırma Korkusu (FOMO)

FOMO, her seviyedeki yatırımcıyı etkileyen, iyi bilinen bir psikolojik olgudur.

Potansiyel olarak kazançlı bir işlemi veya piyasa hareketini kaçırma korkusunu ifade eder.

Yatırımcılar FOMO'ya yenik düştüklerinde, uygun analiz yapmadan dürtüsel olarak alım ya da satım yapabilirler.

Yani FOMO, rakamlardan, oranlardan ve ortalamalardan ziyade yatırımın psikolojik yönlerini yansıtır.

Örneğin, trenddeki bir paritede işlem yapmamışsanız, kâr fırsatını kaybedebileceğiniz korkusuna kapılırsınız.

Bu davranış bir alışkanlığa dönüştüğünde döngüyü kırmak zor olabilir. Sonucu da gayet gerçek ve çoğu zaman pahalı olur.

FOMO sendromuna kapılmamak için alım-satım işlemlerinizde duygusal durumunuzu dengelemeniz önemlidir. Akıllıca bir plan yapmak FOMO’ya direnmek için en iyi yoldur.

Bu noktada ulaşılabilir hedefler belirlemek, analize dayalı işlemler yapmak, gerçekçi kâr-zarar oranları izlemek ve alımlarınızı makul zamanlarda yapmak, epey işinize yarayacaktır.

Sürüyü Takip Etmek

Korku ve açgözlülük, özellikle piyasanın değişken olduğu zamanlarda, çoğu zaman kalabalığı takip etme eğilimini körükler.

Yatırımcılar, kendi kapsamlı araştırmaları veya analizleri yerine, başkalarının eylemlerine dayanarak pozisyonlara girme veya çıkma eğiliminde olabilirler.

Mesela gündemde sürekli kriptolardaki yükseliş varsa, arka arkaya rekor haberleri geliyorsa dijital paralar hakkında hiç bilgisi olmayanlar bile piyasaya yönelir. Ancak bu büyük bir hatadır.

Yatırım dünyasında sürü zihniyeti genellikle pozisyonlara yanlış zamanda girmek veya zamanından önce çıkmakla sonuçlanır.

Çünkü kararlar mantığa değil duygulara dayanır.

Dürtüsel Trading

Duygusal dürtüler, anında sonuç alma arzusundan kaynaklanan mantıksız ve plansız işlemlere yol açabilir.

Aşırı işlem yapmak da maliyetlerin artmasına ve genel kârlılığın azalmasına neden olur.

Pek çok pozisyon açmak, aynı zamanda duygusal açıdan yatırımcıyı tüketebilir. Bir dizi farklı işlem takibi neticesinde yatırımcı, daha fazla hata yapabilir.

Stop-loss kullanmamak: Stop-loss ya da zarar durdur emirlerinden yararlanmamak da hatalı trading psikolojisine yol açar.

Zarar etme korkusu, yatırımcıların önceden belirlenmiş stop fiyatlarını veya çıkış noktalarını, göz ardı etmelerine neden olabilir.

Ancak pozisyonun yatırımcıya karşı hareket etmeye devam etmesi durumunda beklemede kalmak, daha büyük kayıplara yol açabilir.

Yani küçük bir kaybı kabullenmedeki isteksizlik, uzun vadede daha ciddi zararlara yol açabilir. Benzer durumlarla karşılaşmak istemiyorsanız zarar durdur emirlerinden faydalanın.

Emrin çalışması yani zarar etmeniz durumunda kaybı kabullenin ve yeni pozisyonları araştırın.

Kayıpları Kovalamak

Kayıpları kovalamak da yatırımcı psikolojisine terstir.

Kaybedilen sermayeyi geri kazanma umuduyla hareket eden yatırımcılar bazen riskli pozisyonları ikiye katlar veya zarardaki işlemleri gerekenden daha uzun süre bekletirler.

Kayıpların peşinde koşmak, daha büyük kayıp olasılığını artırır ve çoğu zaman yatırımcıların risk yönetimini tamamen göz ardı etmelerine neden olur.

Tehlikeli bir döngüye yol açan kayıpları kovalama hatasına düşmemek için zararın yatırımın bir parçası olduğunu kabullenmek gerekir.

Kâr Elde Etme Konusunda Acele Etmek

Madalyonun diğer tarafında yer alan bir diğer hatalı psikoloji, kâr alma konusunda acele etmektir.

Kazancın azalacağı korkusuyla pek çok yatırımcı, pozisyonlarını sürdürdükleri takdirde çok daha fazla kazandıracak işlemleri erken kapatırlar.

Potansiyel kârlardan vazgeçmemek için yapılması gereken mevcut pozisyonlar için kâr alma stratejileri belirlemektir.

Her yatırımcının çıkış stratejisi kendine özelken genel tutum, ikiye ayrılır. Bazıları kârlı pozisyonları tek seferde kapatırken bazıları da kısmi satışlarla kâr alır.

Her iki durumda da plana sadık kalınmalıdır. Zaten iyi borsacıların planı, giriş noktasının yanında zararı durdurma ve kâr alma seviyelerini de içerir.

Belirlenen seviyelere bağlı kalmak önemlidir. Aksi takdirde fiyatın lehinize döneceği umuduyla kaybettiğiniz pozisyonların tamamen erimesine izin verirken, kazanan pozisyonlarınızı vaktinden önce kapatabilirsiniz.

Başarılı yatırımcıları diğerlerinden ayıran özelliklerden biri de kayıpları erkenden durdurma ve kazançlı işlemlerin ilerlemesine izin verme yetenekleridir.

SONUÇ OLARAK;

Sağlıklı bir yatırımcı psikolojisine sahip olmak için öncelikle olumlu ya da olumsuz özelliklerinizi kabul edin.

Bunları belirledikten sonra özelliklerinize daha yakından bakın ve ilgili davranışlarınızın ne zaman ortaya çıktığını fark edin.

Diyelim ki zarardaki pozisyonlarınızın artıya geçmesi için inatla beklerken tüm paranızı kaybediyorsunuz. Bunun farkına varmalı ve tolare edebileceğiniz seviyeleri düşünerek zarar durdur emirlerinden faydalanmalısınız.

Tam tersine pozisyonunuz kâra geçtiğinde, başta planladığınız kazanç seviyesine ulaşmadan çok daha önce işlemi korkuyla kapatıyorsanız da bu özelliğinizi ortadan kaldırmalısınız.

Amaç duygularınızı yok etmek değil, onları anlamaktır. Kendinize karşı ne kadar dürüst davranırsanız, duygularınızla o kadar uyumlu olur ve bunların yatırımlarınız üzerindeki olumsuz etkilerini o kadar minimize edersiniz.

Disiplin, kişisel farkındalık ve duygusal zeka sayesinde yatırımcı DNA'nızın potansiyelini ortaya çıkarabilir, sağlıklı bir yatırımcı zihniyeti geliştirebilirsiniz.